Джордж Сорос

Первая волна мирового финансового кризиса:

Промежуточные итоги

Новая парадигма финансовых рынков

Последовательно развивая мысли, знакомые читателям еще по «Алхимии финансов», в новой книге Джордж Сорос дает объяснение причинам возникновения бумов и спадов на финансовых рынках в свете теории рефлексивности, а также подробное пошаговое описание течения кризиса, охватившего сейчас мир. Следя за тестированием «новой парадигмы финансовых рынков» в режиме реального времени и сравнивая итоги работы фонда под управлением Джорджа Сороса с усредненными результатами инвестиционных и хеджевых фондов за период с середины 2007 года по 2009-й, мы должны признать очевидные преимущества теории Сороса.

Экономическое сообщество всегда знало Джорджа Сороса как успешного инвестора; те же, кто возьмет на себя труд изучить его книги, узнают его и как философа, проверяющего правильность своих взглядов на практике в стрессовых условиях финансового кризиса.

«Первая волна мирового финансового кризиса: промежуточные итоги» — продолжение книги «Новая парадигма финансовых рынков», написанное Джорджем Соросом через год после публикации ее первого издания. В нем освещены новейшие события и те шаги, которые Сорос, выступая публично, предлагал предпринять с целью скорейшего выхода из кризиса и смягчения его последствий. Эта часть помещена в новом издании в начало как наиболее актуальная и одновременно обобщающая.

Первоначальная версия книги «Новая парадигма финансовых рынков» также полностью включена в настоящее издание, со всеми предисловиями и заключительными статьями.

Чтобы поделиться своими впечатлениями, придется начать немного издалека и обратиться к «Копенгагенской интерпретации» квантовой механики, предложенной Нильсом Бором, которая подразумевает неспособность научных методов установить или продемонстрировать такую единственно верную («глубокую») реальность, которая лежала бы в основе всех остальных реальностей. Возможности познания всегда будут ограничены несовершенством научного инструментария, особенностями человеческой нервной системы и, что важно в нашем контексте, — способностью человеческого мозга фильтровать воспринимаемую информацию, упрощать, изменять и усваивать в соответствии с желаемым или привычным контекстом.

Тем не менее ученые и философы не оставляют попыток создать наиболее приближенную к «реальности» модель мира или функционирования его отдельных систем. Многие из таких попыток привели к созданию излишне обобщающих моделей; некоторые из них стали популярны и широко используются, несмотря на слабую эффективность.

Джордж Сорос — один из немногих, кто решился противопоставить свои идеи общепринятым научным теориям, один из немногих, кто ясно видит: простота понимания и использования популярных моделей принимается как неоспоримое преимущество и отстаивается, несмотря на многократно подтвержденную опытом несостоятельность.

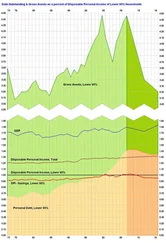

Автор апеллирует к гипотезе эффективности, на которой строится современное понимание функционирования рынка ценных бумаг. Эффективность рынка предполагает немедленное и полное отражение в ценах новой информации. Также считается, что управляемые одинаково профессиональными участниками рынки стремятся к равновесию, а любые отклонения случайны.

Сорос справедливо указывает на имеющееся противоречие: в ценах отражаются не факты, а интерпретация фактов участниками и, кроме того, их желания относительно будущей динамики цен.

Взглянув на графики рыночных котировок, мы увидим «случайные» отклонения иногда на 100 и более процентов от «справедливых» цен, рассчитанных на основе современных аналитических моделей, включающих большое число входных данных, но не учитывающих влияния самих участников.

Бесценная заслуга Сороса, как мы считаем, заключается в том, что он соединил накопленный практический опыт инвестиционной деятельности, современные знания об экономике, основы квантовой механики, когнитивной логики второго уровня и здравого смысла. Краеугольным камнем новой парадигмы стала теория рефлексивности, описывающая влияние мышления участников инвестиционных процессов не только на рыночные цены, но и на фундаментальные основы, стоящие за этими ценами, что, замыкая цепочку, дает участникам новую пищу для осмысления.

Читать дальше