Одно можно сказать с уверенностью: тесной временн о й связи между темпами инфляции (или дефляции), с одной стороны, и изменением доходности акций и их рыночной стоимости, с другой стороны, не существует. Очевидным примером может служить последний рассматриваемый интервал – с 1966 по 1970 г. Стоимость жизни выросла аж на 22 % (самый высокий показатель с 1946–1950 гг.), однако и доходность акций, и их стоимость в целом снизились по сравнению с 1965 г. Такая же противоположно направленная динамика этих показателей наблюдалась и в течение предшествующих 5-летних периодов.

Инфляция и прибыль корпораций

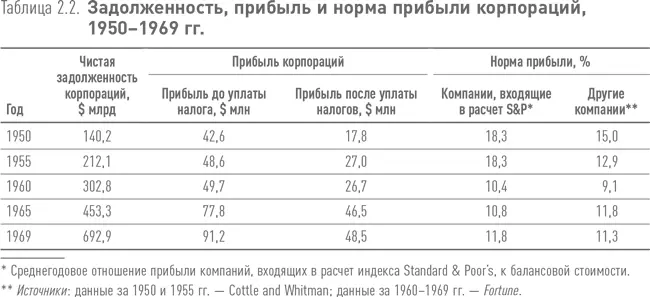

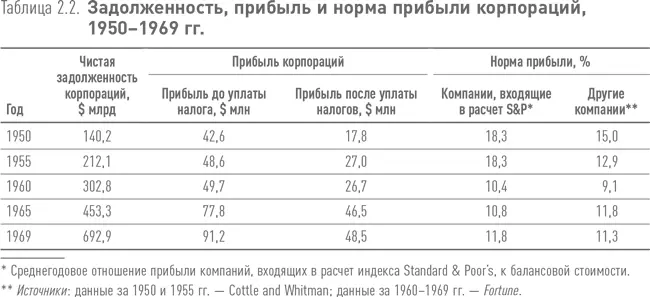

Другой серьезный подход к проблеме связан с анализом нормы прибыли американского бизнеса. Разумеется, этот показатель меняется в зависимости от уровня деловой активности в стране, но, в отличие от цен производителей и стоимости жизни, он не проявляет тенденции к постоянному росту. Напротив, несмотря на инфляцию, за последние 20 лет он значительно снизился (отчасти вследствие либерализации политики в области регулирования амортизационных отчислений (таблица 2.2)). Анализ данных свидетельствует о том, что инвестор не вправе рассчитывать на значительно более высокую прибыльность, чем прибыльность компаний, входящих в расчет индекса Доу – Джонса за последние пять лет – около 10 % по отношению к балансовой стоимости их чистых материальных активов {2}. Поскольку рыночная стоимость акций компаний, входящих в расчет индекса Доу – Джонса, намного превышает их балансовую стоимость (например, в середине 1971 г. их рыночная стоимость составляла 900, а балансовая – 560 пунктов), прибыльность по отношению к рыночной стоимости составляет всего 6,5 %. (На практике обычно используют обратный показатель – отношение стоимости акций к прибыли компании. Так, если значение индекса Доу – Джонса составляет 900 пунктов, оно в 18 раз превышает фактическую прибыль компаний за 12 месяцев, с июля 1970 по июнь 1971 г. включительно.)

Эти данные убедительно подтверждают справедливость приведенных в главе 1 рассуждений о том, что инвестор вправе рассчитывать на среднюю дивидендную доходность на уровне 3,5 % рыночной стоимости акций плюс доход на реинвестированные дивиденды, скажем, на уровне 4 %. (При этом мы исходим из того, что при увеличении балансовой стоимости на $1 рыночная стоимость возрастает примерно на $1,60.)

Читатель может возразить, что наши расчеты не учитывают роста доходности и стоимости акций вследствие прогнозируемого 3 %-ного роста инфляции. В свое оправдание мы можем сослаться на полное отсутствие свидетельств того, что в прошлом инфляция сопоставимого уровня оказывала какое-либо непосредственное влияние на величину прибыли в расчете на акцию. Сухие цифры показывают, что значительный рост прибыльности акций компаний, входящих в расчет индекса Доу – Джонса, за последние 20 лет всегда происходил вследствие соответствующего увеличения объема инвестированного капитала, полученного за счет реинвестирования прибыли. Если бы инфляция выступала самостоятельным благоприятным фактором, она приводила бы к росту стоимости ранее вложенного капитала, что, в свою очередь, повышало бы и его норму прибыли и, следовательно, рентабельность и старого, и нового капитала вместе взятых. Но в действительности за последние 20 лет ничего подобного не наблюдалось, несмотря на то, что цены производителей выросли почти на 40 %. (Цены производителей оказывают более серьезное влияние на прибыль корпораций, чем потребительские цены.) Инфляция может привести к росту стоимости обыкновенных акций лишь через повышение нормы прибыли инвестированного капитала. Но, как показывают данные, на практике этого не происходило.

В прошлом в рамках экономических циклов рост экономики всегда сопровождался ростом цен, а спад – их снижением. Принято было считать, что небольшая инфляция способствует росту прибыли. Эта точка зрения не противоречит ситуации 1950–1970 гг., когда бизнес процветал на фоне роста цен. Но цифры говорят о том, что позитивное влияние инфляции на способность номинированного в акциях капитала приносить прибыль было весьма ограниченным. Практически его даже не хватало для поддержания нормы прибыли инвестированного капитала. Очевидно, серьезные противодействующие факторы препятствовали увеличению прибыльности американских корпораций. Надо полагать, важнейшие из этих факторов включали (1) опережающие темпы роста заработной платы по сравнению с темпами роста производительности труда и (2) огромную потребность в притоке нового капитала, сдерживавшую рост соотношения объема продаж к величине вложенного капитала.

Читать дальше