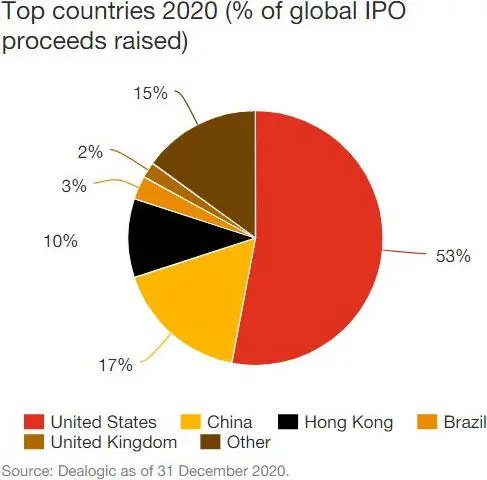

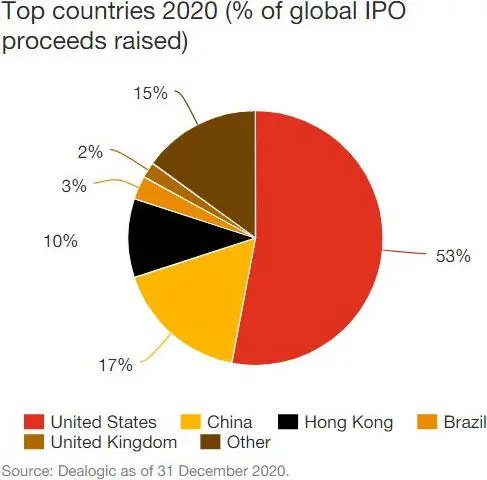

В мировом масштабе в 2020 г. было проведено 1 415 IPO, которые в общей сложности привлекли 331,3 млрд долл. США, что значительно больше по сравнению с 2019 г. с точки зрения количества сделок и выручки (2019 г.: 1 040 IPO привлечено 199,2 млрд долл. США). На Азиатско-Тихоокеанский регион приходилось 52 % всех глобальных сделок IPO с 36 % в Северной и Южной Америке.

Источник: StockAnalysis.com

Источник: StockAnalysis.com

Несмотря на меньшее число сделок IPO по сравнению с Азиатско-Тихоокеанским регионом, на Америку пришлось 57 % (190,1 млрд долл. США) глобальной выручки от IPO.

В регионе EMEA показатели IPO выросли на 30 % по сравнению с 2019 г., однако выручка от них увеличилась лишь на $0,4 млрд (без учета IPO Saudi Aramco в размере $25,6 млрд, проведенных в 4 квартале 2019 г.).

Глобальные показатели были значительно выше, чем в 2019 году, 3 689 сделок привлекли 734,3 млрд долл.

В 2020 г. активность в Северной и Южной Америке была заметно выше: 1 484 компаний привлекли 317,7 млрд долл. В 2020 г. выручка от операций с ценными бумагами в регионе была на 47 % выше (216,3 млрд долл.).

Внедрение вакцин от коронавируса должно стать основой глобального экономического подъема в 2021 году, когда доходы корпораций могут вернуться к докризисным уровням. Это будет следствием того, что рынок акций выигрывает от длительного периода низких процентных ставок, низкой инфляции и государственного стимулирования, особенно в Европе и США. Однако сроки ожидаемого положительного воздействия на экономику, доходы корпораций и рынки капитала будут зависеть от прогресса программ иммунизации во всем мире.

В третьем и четвертом кварталах 2020 г. наблюдалось значительное увеличение числа компаний, планирующих провести IPO в 2021 г. Рынок ожидает более миллиарда долларов от IPO в 2021 г.

Технологические единороги, SPAC и компании в таких секторах, как возобновляемые источники энергии, электронная коммерция и здравоохранение, которые, как ожидается, останутся привлекательными для инвесторов, проводящих IPO.

Все большее число инвесторов, особенно на Западе, при принятии решений о вложении в ту или иную компанию учитывают ее влияние на экологию и общество. Один из принципов ответственного инвестирования – проверка компании на соответствие принципам ESG (англ. environmental, social, governance, отсюда и аббревиатура – ESG). Всего этих принципов 6, они закреплены в документе «Принципы ответственного инвестирования». Эту инициативу поддерживает ООН.

ESG-инвестирование подразумевает, что компания оценивается по трем направлениям: экология, социальное развитие, корпоративное управление.

Инвесторы все больше концентрируются на стратегии, целях и результатах деятельности в области ESG-инвестирования, и соответствующие условия в настоящее время рассматриваются как база для успешного проведения IPO, независимо от отрасли, в которой компания осуществляет свою деятельность.

Последствия смены политического руководства США, Brexit, а также беспрецедентные государственные стимулы в ответ на пандемию создают значительную неопределенность для глобальной экономической позиции. Вероятно, недавний оптимизм инвесторов только усилит уязвимость рынка к любым разочаровывающим новостям и потенциальным негативным сюрпризам по мере того, как администрация Байдена принимает на себя руководство в США, и правительства пытаются восстановить рост экономики после пандемии.

Крупнейшие в истории IPO:

1. Saudi Aramco – 29,4 млрд

Прошедшее в начале декабря 2019 г. IPO нефтяного гиганта Saudi Aramco стало крупнейшим в истории. В ходе первичного размещения было продано 1,5 % компании за $25,6 млрд ($8,53, или 32 риала за штуку) и еще $3,45 в виде опциона доразмещения.

Исходя из цены размещения, капитализация компании составила $1,7 трлн – существенно выше таких гигантов, как Apple ($1,19 трлн) и Microsoft ($1,15 трлн).

2. Alibaba Group – 25 млрд

В сентябре 2014 г. китайский интернет-гигант Alibaba Group предложил рынку 13,3 % своих акций по цене $66–68 за штуку. Высокий спрос позволил не только разместиться по верхней границе диапазона, но и спровоцировал рост акций в дебютный торговый день более чем на 40 % к цене размещения – до $98 за одну акцию. Из-за ажиотажного спроса в течение четырех дней было размещено еще 1,7 % акций. В результате общая сумма привлеченных в ходе IPO средств достигла $25 млрд.

Читать дальше