Размышления

В 2016 году Microsoft потратила $26,2 млрд на приобретение LinkedIn [4] С 4 августа 2016 года сайт linkedin.com заблокирован на территории РФ за нарушение правил хранения персональных данных российских пользователей.

, у которой были активы с балансовой стоимостью $7,0 млрд. То есть Microsoft заплатила сверх балансовой стоимости $19,2 млрд, которые отразились в ее балансе как «прочие активы», в том числе гудвилл. За что Microsoft заплатила эти $19,2 млрд? Стоило ли оно того?

Один из возможных ответов: используя информацию о 433 миллионах пользователей LinkedIn, Microsoft может получить выгоду от оптимизации маркетинга корпоративных решений и приложений для продуктивности. Стоимость пользовательских данных никогда не отражалась на балансе LinkedIn из-за сложности оценки. Однако, купив LinkedIn, Microsoft сделала эту стоимость явной.

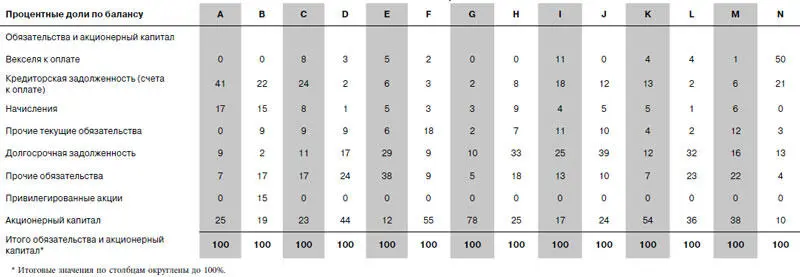

Обязательства и акционерный капитал

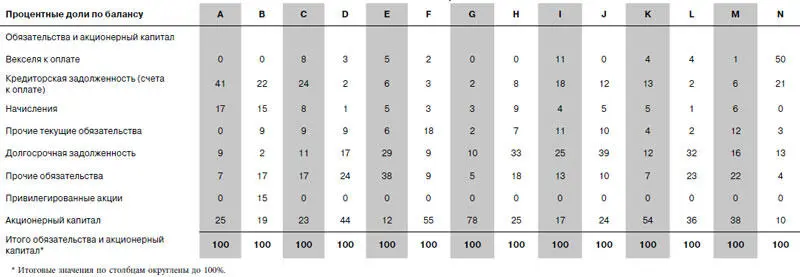

Во втором разделе таблицы, «Обязательства и акционерный капитал», содержится информация о том, за чей счет компании себя финансируют (см. таблицу 1–6). По сути, активы покупаются за счет всего двух источников – кредиторов и собственников. Обязательства – это суммы, предоставленные компании в долг кредиторами. Акционерный капитал, или чистая стоимость – средства, которые обеспечены акционерами.

Аналогичные явления можно найти и в вашей жизни. С помощью заемных средств (кредитных карт, ипотеки, автокредитов и студенческих займов) вы финансировали активы (дом, машину и, что самое главное, свой очень ценный человеческий капитал). Разница между вашими активами и обязательствами – это ваш акционерный капитал (или чистая стоимость).

Таблица 1-6

Обязательства и акционерный капитал для игры «Узнай отрасль»

Как видно из таблицы 1–6, способы финансирования различаются по компаниям и отраслям. Компания G, например, больше опирается на акционерный капитал. Другие, например компания N, используют его в малой степени. Такое сочетание способов финансирования называется структурой капитала – тема, к которой мы вернемся в главе 4. Обязательства упорядочены по сроку, в течение которого компании должны их погасить; те, что необходимо погасить в ближайшее время, называются «текущими».

Кредиторская задолженность (счета к оплате и векселя к оплате)

Кредиторская задолженность – это сумма, которую компания должна кому-то заплатить (обычно поставщикам), как правило, в течение короткого времени. Кредиторская задолженность одной компании зачастую соответствует дебиторской задолженности другой компании.

Компания А должна своим поставщикам большую сумму. Почему так произошло? Возможно, компания A испытывает финансовые затруднения и не может платить по счетам. Другой вариант – оплата задерживается намеренно. Какое объяснение более правдоподобно?

Иногда фирмы могут держать векселя к оплате. Это краткосрочное финансовое обязательство. Заметим, что компания N – единственная, кто активно их использует. У нее же гораздо больше счетов к получению, чем у остальных, что в целом выглядит довольно странно. Как думаете, что это за компания такая особенная?

Размышления

Ранее мы рассматривали показатели дебиторской задолженности Walmart, Staples и Intel. Подумайте о том, какого рода клиент может задолжать каждой из компаний. Другими словами, у каких компаний кредиторская задолженность соответствует дебиторской задолженности этой троицы?

С Intel проще всего: она продает чипы производителям электроники для вычислительной техники. Так что ее клиентами могут быть, например, Lenovo или Dell. Таким образом, дебиторская задолженность Intel будет соответствовать кредиторской задолженности Lenovo или Dell.

Начисления

Начисления представляют собой суммы, причитающиеся другим лицам за уже выполненные действия. Например, заработная плата. Если баланс составлен между выплатами, то у компании будет задолженность по заработной плате, которая еще не выплачена.

Долгосрочная задолженность

Мы переходим от краткосрочных обязательств к долгосрочным и впервые сталкиваемся с заемными средствами. В отличие от других обязательств, у заемных средств есть явная процентная ставка. Скорее всего, с кредитами в своей жизни вы сталкивались. Например, студенты берут кредит для оплаты учебы в колледже, а домовладельцы – для покупки домов. В таблице 1–6 вы увидите, что некоторые компании занимают приличные суммы. От 30 до 40 % их активов финансируются за счет заемных средств.

Читать дальше