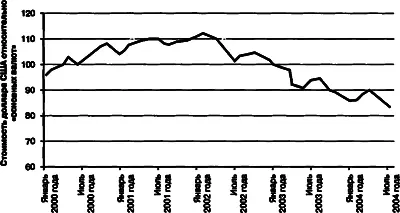

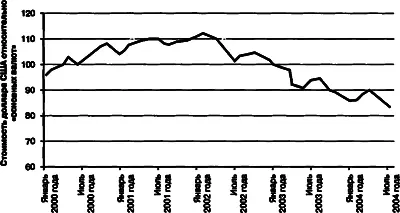

Рис. 6.4. Доллар потерял четверть своей стоимости относительно основных валют. Федеральная резервная система США

Текущее активное сальдо Китая позволяет сделать вывод, что доллар упадет относительно юаня. А как насчет японской иены? В 1980 году я слышал выступление Дугласа Фрезера, в то время президента профсоюза United Auto Workers. По мнению Фрезера, японские автомобили так хорошо продаются в США потому, что доллар слишком силен относительно иены. На тот момент за один доллар США давали более 250 иен. И если бы доллар ослабел хотя бы до 200 иен, предположил Фрезер, покупать автомобили американского производства стало бы выгоднее, чем японские.

Вскоре доллар США действительно ослабел, причем намного опередил пожелания Дугласа Фрезера. В середине 2004 года за один доллар вы могли купить всего 110 иен. Но, несмотря на это, японские автомобили и другие товары остаются настолько дешевыми, что в торговле между Японией и США первая имеет существенное активное сальдо. Поэтому стоит ожидать дальнейшего ослабления американского доллара относительно японской иены.

Низкий курс японской и китайской денежных единиц искусственно поддерживается правительствами соответствующих стран. Поскольку в длительной перспективе такое правительственное вмешательство всегда обречено на провал, со временем эти валюты, видимо, поднимутся до своего естественного уровня. В 1992 году Банк Англии попытался удержать британский фунт стерлингов на искусственном уровне. Биржевой делец Джордж Сорос поставил на то, что Банку Англии это не удастся. И оказался прав, заработав за свою проницательность, как сообщалось, 1,1 млрд долл. Поэтому весьма вероятно, что доллар упадет относительно японской иены и китайского юаня.

Сложив эти факты вместе, я прихожу к выводу: падение доллара, начавшееся в 2001 году, еще не закончилось.

Текущий платежный дефицит США удерживается у своего исторического максимума. К тому же чувства по отношению к доллару еще недостаточно негативны, чтобы он упал на рыночное дно. Вспомним, что в крайних точках рынка наш мозг ящера работает асинхронно (т. е. несогласованно) с рыночными событиями. Даже если рациональные финансовые расчеты говорят о завершении падения доллара относительно некоторых важных валют, подлые рынки не останавливаются на справедливом значении. Из науки иррациональности следует, что подобно тому, как стоимость доллара перед остановкой ее роста была чрезвычайно завышена, доллар перед тем, как прекратится его падение, неизбежно будет недооценен (и станет предметом насмешек валютных экспертов).

Как инвестировать в мире с неустойчивыми валютными курсами

Мультипликационным персонажам с помощью различных ловких трюков удается избегать катастроф. Если герой оказывается в доме, начинающем падать, находится простое решение. За секунду до того, как дом превратится в груду развалин и похоронит под собой всех в нем находящихся, кролик Багз-Банни, утенок Дэффи-Дак, длинноногая птица Роуд-Раннер и другие выскакивают на улицу и уходят, не получив ни царапины.

Хотя из рушащихся домов нам так легко не выскочить, мы можем уходить от рушащихся валют. В течение нескольких последних лет мы с женой довольно неплохо зарабатываем на облигациях, выпущенных Центральным банком Германии. Хотя по ним выплачивают низкий процент, не больше 4,5 в год, наш реальный доход составляет более 10 %.

Еврооблигации приносят доход за счет процентной ставки и колебаний валютных курсов. Например, мы купили эти немецкие облигации в 2001 году. В то время каждый американский доллар стоил 1,1 евро, т. е. за каждую инвестированную тысячу долларов мы получали облигаций на сумму более чем 1100 евро. Когда через год подошел срок погашения, наши 1100 евро выросли до 1133 (за счет годовой ставки 3 %). Более того, доллар потерял в стоимости, поэтому долларовая стоимость облигаций составила почти 1150. Итак, за один год еврооблигации заработали 3 % по ставке плюс более 10 % за счет изменения валютного курса, и наш совокупный доход составил 15 %.

Чтобы не пострадать от падения американской валюты, надо выскочить из падающего дома. Для этого следует инвестировать в иностранные валюты. Простое и эффективное решение — купить неамериканские акции и неамериканские облигации.

Однако эта рекомендация имеет два нюанса. Во-первых, зависимость компании от доллара не определяется местом расположения ее головного офиса. Например, вполне возможно, что японская компания Toyota сильнее зависит от доллара США, чем американская Microsoft Просто первая продает много своих автомобилей в Соединенных Штатах, а вторая продает много своих программных продуктов за пределами этой страны. Поэтому при выборе неамериканских акций следует руководствоваться тем, где данная компания продает свои товары или услуги.

Читать дальше

Конец ознакомительного отрывка

Купить книгу