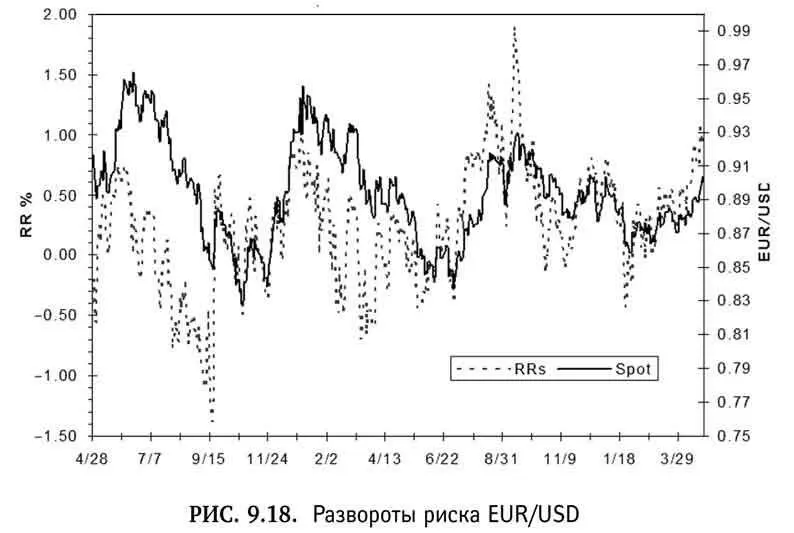

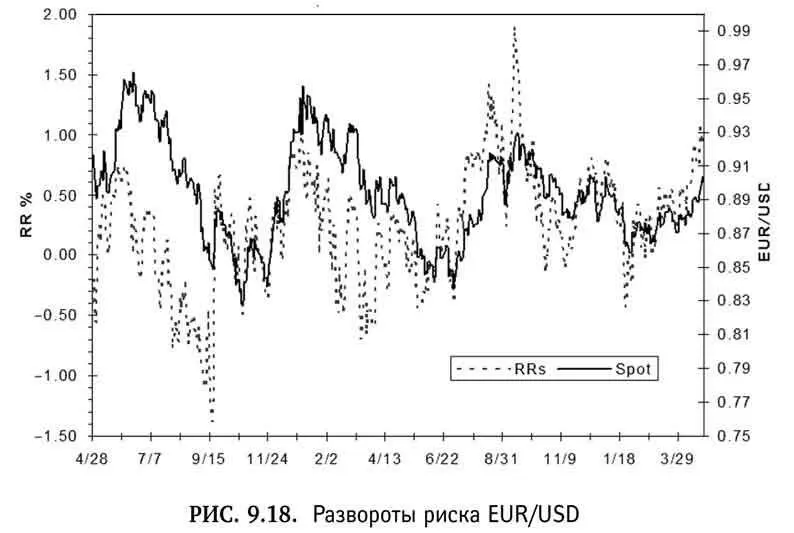

Наш первый пример EUR/USD показан на рис. 9.18.

Видно, что 25-дельтовые развороты риска были опережающим индикатором для поведения цены EUR/USD. Когда развороты риска снизились 30 сентября до -1,39, это было сигналом о том, что у рынка сильный медвежий настрой. Это оказалось надежным контриндикатором последующей коррекции на 300 пунктов EUR/USD всего за девять дней. Когда цены почти сразу вновь выросли до 0,67 в пользу продолжения роста, EUR/USD продемонстрировала ошибку быков, и началась более глубокая распродажа. Хотя во многих случаях развороты риска сигнализировали о контртрендовых движениях в меньших масштабах, следующий крупный пик появился через год. 16 августа развороты риска составили 1,43, что означало очень высокий уровень бычьего настроя. Это предшествовало падению EUR/USD на 260 пунктов за три недели. Когда спустя месяц развороты риска опять сделали пик до 1,90, мы увидели еще одну вершину в паре EUR/USD, которая затем начала намного более глубокое падение.

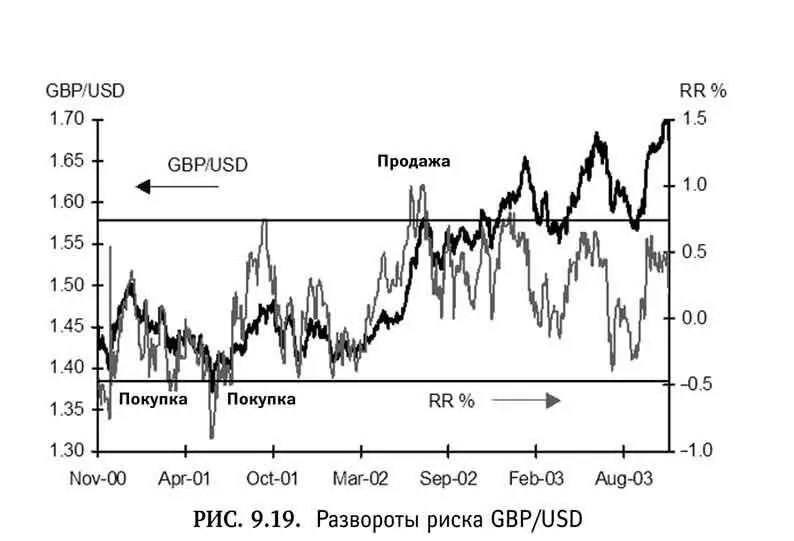

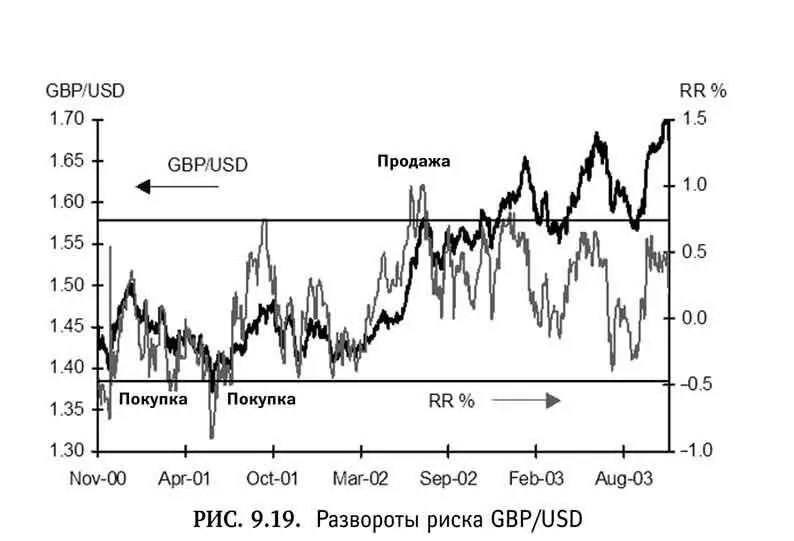

Следующим примером является GBP/USD.

Как видно на рис. 9.19, развороты риска очень хорошо выявляли условия экстремальной перекупленности и перепроданности. Уровни покупки и продажи на графике GBP/USD показывают, как развороты риска можно использовать для определения времени поворотов рынка. В отсутствие данных о цене и объеме, дающих представление о позиционировании рынка, развороты риска могут быть полезными при оценке общего настроя участников рынка.

Использование волатильности опционов для определения времени рыночных движений

Об использовании волатильности опционов для определения движений спот-курсов валют мы говорили в гл. 7. Поскольку это очень полезная стратегия, которую любят профессиональные хеджевые фонды, она заслуживает более детального объяснения. Ожидаемую волатильность можно определить как меру ожидаемого колебания валюты в определенный период времени, основанную на прошлых ценовых колебаниях. Обычно она рассчитывается путем вычисления исторического годового стандартного отклонения дневных изменений цены. Фьючерсные цены помогают определить ожидаемую волатильность, которую используют для расчета премии опционов. Хотя все это звучит довольно сложно, на практике это не так. По сути, волатильность опционов измеряет темп и величину колебаний цены валюты в определенный период, исходя из исторических колебаний. Следовательно, если среднедневной торговый диапазон EUR/USD сузился со 100 пунктов до 60 и остается таким в течение двух недель, то краткосрочная волатильность, вероятно, также значительно снизилась по сравнению с долгосрочной в течение того же периода.

На практике можно следовать двум простым правилам. Первое: если краткосрочная волатильность опционов значительно ниже долгосрочной, то следует ожидать прорыва, хотя направление этого прорыва данным правилом не определяется. Второе: если краткосрочная волатильность опционов значительно выше долгосрочной, то следует ожидать возврата в торговый диапазон.

Почему эти правила работают?

В период диапазонной торговли ожидаемая волатильность опционов либо низкая, либо снижается. Указанные правила основаны на том, что в такие периоды обычно мало движения. Нас больше интересуют моменты, когда волатильность опционов резко падает, что может служить сигналом начала прибыльного прорыва. Когда краткосрочная волатильность выше долгосрочной, это означает, что ближайшее поведение цены более волатильное, чем долгосрочное среднее движение цены. Это предполагает, что границы диапазона в итоге опять снизятся до среднего уровня. Эта тенденция особенно заметна на эмпирических данных. Вот несколько примеров, когда это правило точно предсказало тренды или прорывы.

Прежде чем анализировать графики, нужно отметить, что мы используем одномесячную волатильность в качестве краткосрочной и трехмесячную в качестве долгосрочной.

На графике волатильности АUD/СAD (рис. 9.20) краткосрочная волатильность большую часть времени находится довольно близко к долгосрочной.

Однако первая стрелка показывает случай, когда краткосрочная волатильность оказалась ниже долгосрочной, что, согласно нашему правилу, предполагает надвигающийся сценарий прорыва в данной валютной паре. В итогеАUD/СAD действительно прорвался значительно выше и развил сильный восходящий тренд.

Читать дальше

Конец ознакомительного отрывка

Купить книгу