Нельзя сказать, что наша финансовая система создает только издержки. Она создает существенную стоимость для нашего общества. Она способствует оптимальному распределению капитала среди множества пользователей; эффективно сводит покупателей и продавцов; обеспечивает замечательную ликвидность; позволяет одним инвесторам (продавцам акций) обращать в наличность дисконтированную стоимость будущих денежных потоков, а другим инвесторам (покупателям акций) приобретать право на эти денежные потоки; создает финансовые инструменты (так называемые деривативы, пусть иногда и умопомрачительные по своей сложности), позволяющие инвесторам избавиться от некоторых рисков путем передачи их третьим лицам. Нет, не то чтобы система не создавала никаких выгод. Вопрос в том, не перевешивают ли издержки, связанные с их получением, сами выгоды? Лично я убежден, что при текущем положении дел издержки, которые идут в карманы управляющих активами, брокеров, маркетологов и других заинтересованных лиц, значительно превосходят выгоды, создаваемые нашей финансовой системой.

Господство финансов над бизнесом

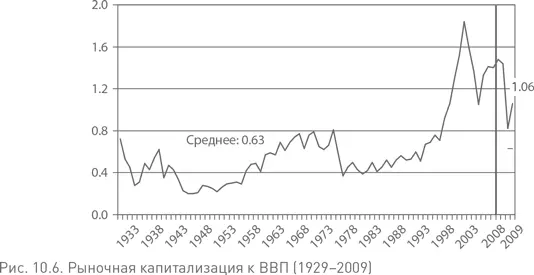

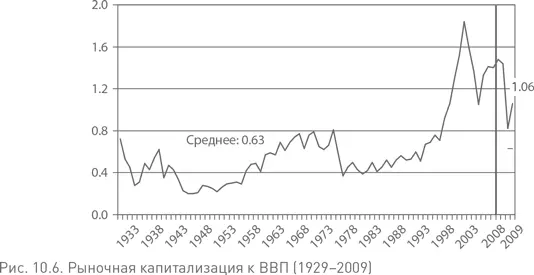

А теперь я обращусь к проблеме растущего доминирования нашей финансовой экономики над нашей производственной экономикой, что произошло в полном соответствии с предсказанием Мински. Как уже было сказано выше, по величине прибылей финансовый сектор вышел на первое место среди всех секторов S&P500, и капитализация фондового рынка превысила наш валовой внутренний продукт, т. е. стоимость всех товаров и услуг, которые мы производим в нашей стране за год (рис. 10.6). В 1975 г. совокупная капитализация фондового рынка составляла примерно $800 млрд, или 50 % от нашего ВВП в размере $1,6 трлн. Но, если с тех пор ВВП вырос в 8 раз, стоимость всех наших акций выросла примерно в 20 раз. Сегодня совокупная стоимость акций в размере $15,7 трлн составляет почти 120 % нашего ВВП, равного всего $13 трлн.

Еще более удивителен ошеломительный рост финансовых трансакций – глобальный феномен, последствия которого пока не совсем ясны. При том что мировой ВВП находится в районе $60 трлн, совокупная номинальная стоимость мировых финансовых деривативов составляет, по оценкам, $600 трлн, что в 10 раз (!) больше чистой стоимости всех товаров и услуг, произведенных во всем мире за год.

Простое сравнение, основанное только на американских финансовых центрах, проливает свет на ситуацию. В 1957 г. рыночная стоимость всех компаний, входящих в индекс S&P500, составляла $220 млрд, при этом никаких фьючерсов и опционов на индекс S&P500 не существовало. К 1982 г. капитализация S&P500 взлетела до $1,2 трлн, при этом стоимость недавно созданных фьючерсов на S&P500 оценивалась в $206 млрд, а опционов на S&500 – в $232 млн. Но к концу 2006 г. при капитализации S&P500 в $12 трлн стоимость фьючерсных контрактов на S&P500 достигла $5 трлн, а опционных взлетела до $15 трлн – т. е. «рынок ожиданий» стал стоить почти в два раза больше, чем собственно «реальный рынок».

Если такое 160-кратное увеличение стоимости инструментов на основе одного только S&P500 за прошедшую половину столетия, в два с половиной раза превышающее 60-кратное увеличение стоимости всех товаров и услуг, произведенных американской экономикой, не является доказательством того, что наша финансовая система подмяла под себя нашу производственную экономику, тогда я не знаю, что может служить таким доказательством. Тревоги Мински, кажется, полностью материализовались.

И снова риск и разрушение

Важно, что резко увеличились не только объем финансовых операций, но и их сложность. Один из недавних примеров – бум ипотечных облигаций, ставший частью общей тенденции к «секьюритизации» активов всех видов. Здесь имеют место два ключевых фактора. Первый фактор – дезинтермедиация, т. е. исключение банков из схемы ипотечного финансирования. (На память приходят старые добрые времена, когда ипотечные кредиты выдавались местными банками местным жителям – помните историю Джимми Стюарта из кинофильма «Эта удивительная жизнь»?) Какой смысл отныне было уделять внимание качеству кредитов, если теперь кредиторы могли объединить свои ипотеки в пулы и перепродать их на Уолл-стрит? (Неудивительно, что создатели этих ипотечных облигаций нисколько не заинтересованы и не мотивированы на то, чтобы помогать держателям ипотек преодолевать внезапно возникшие финансовые трудности и сохранять свои дома.)

Читать дальше

Конец ознакомительного отрывка

Купить книгу