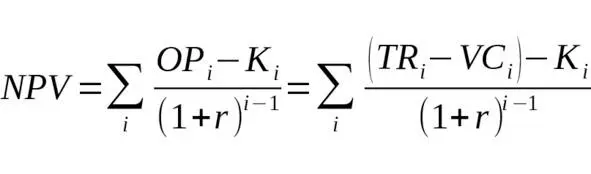

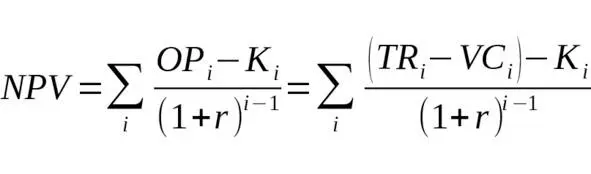

где OP i –операционная прибыль в i-й год владения недвижимостью; K i – величина инвестиций в объект недвижимости в i-й год владения; TRi – величина доходов от аренды в i-й год владения недвижимостью; VC i – величина текущих годовых издержек в i-й год владения недвижимостью.

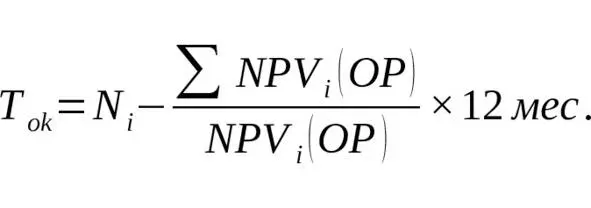

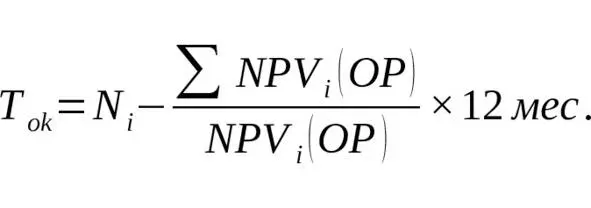

Срок окупаемости объекта недвижимости (Ток) определяется на основе соотношений приведенной величины операционной прибыли (NPV i(OP)) и операционной прибыли нарастающим итогом (∑NPV i(OP)) по формуле:

где N i – номер i-го года, в котором дисконтированная операционная прибыль нарастающим итогом становится положительной; ∑NPV i(OP) – величина дисконтированной операционной прибыли нарастающим итогом в i-й год владения недвижимостью; NPV i(OP) —величина дисконтированной операционной прибыли от объекта недвижимости в i-й год владения.

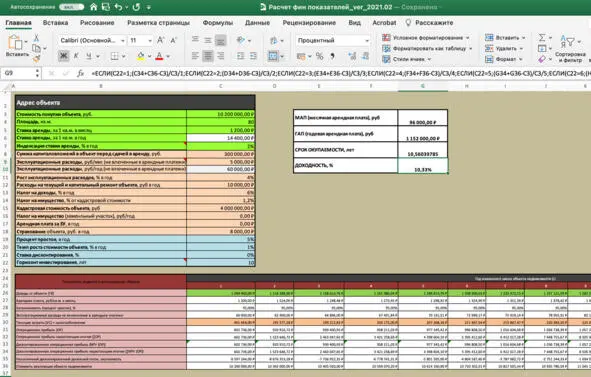

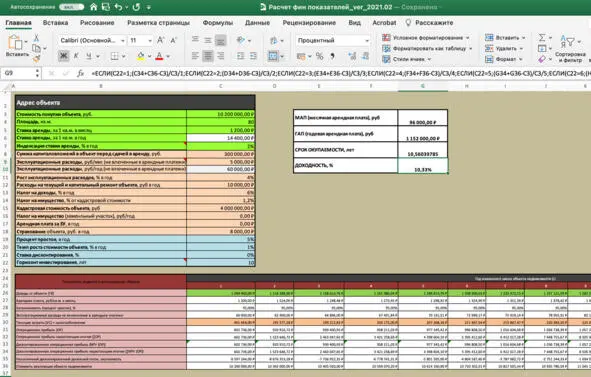

Не допустить ошибку, упростить и ускорить расчет поможет калькулятор, сделанный специально для определения показателей окупаемости и доходности инвестиций в недвижимость.

Вы задаете основные переменные такие как стоимость объекта, ставку дисконтирования, эксплуатационные расходы, процент простоя и прочие. И в результате получаете значения окупаемости и доходности:

Вы можете скачать калькулятор по ссылке:

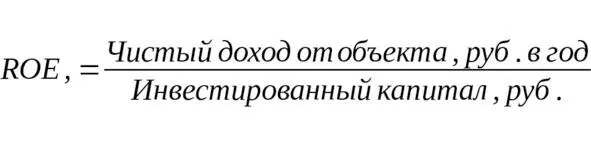

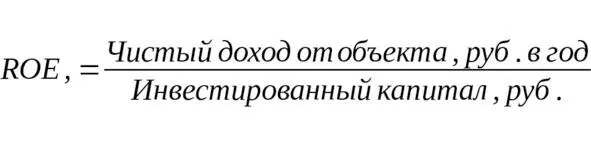

ROE (ДОХОДНОСТЬ НА СОБСТВЕННЫЙ КАПИТАЛ)

Выше мы рассмотрели расчет доходности без учета того на какие средства приобретается объект недвижимости – собственные или заемные.

При этом использование заемных средств может как повысить эффективность инвестиции, так и наоборот – понизить. А в ряде случаев и вовсе привести к отрицательным значениям доходности.

Для того чтобы учесть влияние заемных средств на эффективность инвестиции и определения доходности на вложенные собственные средства используют показатель ROE (Return on Equity).

Рассмотрим расчет показателя ROE на примере

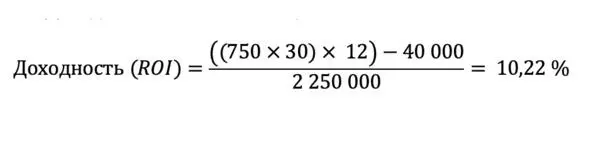

В бизнес-центре на продажу выставили три офиса по 30 кв. м. каждый. Стоимость всех офисов одинакова и составляет 2 250 000 рублей. Все офисы продаются с арендаторами. Арендная плата – 750 рублей за кв. м. в месяц, все коммунальные платежи арендаторы оплачивают дополнительно. Общая сумма расходов, за вычетом коммунальных платежей – 40 000 рублей в год за офис. Месяц назад вы продали однокомнатную квартиру и у вас на депозите лежит 2 250 000 руб.

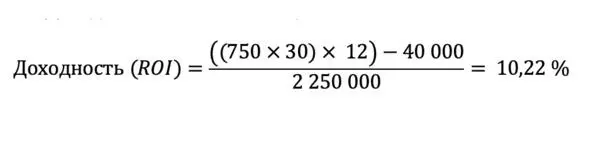

В первом случае вы на все денежные средства, полученные с продажи квартиры покупаете одно офисное помещение. Доходность вашей инвестиции составит:

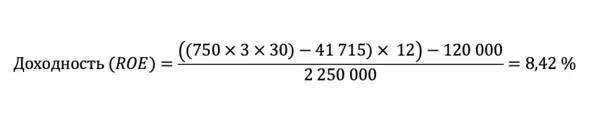

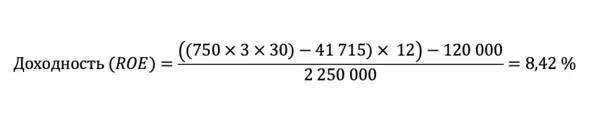

Во втором случае вы берете кредит в размере 4 500 000 под 7,5% годовых сроком 15 лет и покупаете все три офиса. Ежемесячный платеж по кредиту 41 715 рублей в месяц.

Доходность инвестиции на вложенный капитал составит:

С одной стороны, среднегодовая доходность во втором случае ниже, но если учесть, что в собственности у вас становится не одно а три помещения, которые вы можете через определенный период времени продать получив дополнительную прибыль, становится очевидным преимущество покупки недвижимости с привлечением заемных средств.

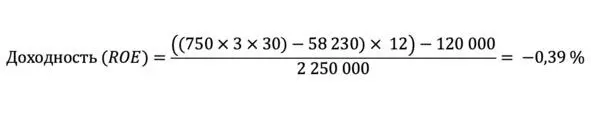

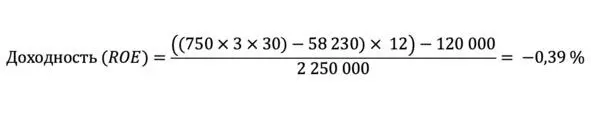

Во третьем случае вы берете кредит в размере 4 500 000 под 9,5% годовых сроком 10 лет и покупаете все три офиса. Ежемесячный платеж по кредиту составит 58 230 рублей в месяц.

Здесь доходность инвестиции на вложенный капитал уже получится отрицательной:

Доходность тесно связана с другим параметром инвестиций в недвижимость – риском.

Читать дальше