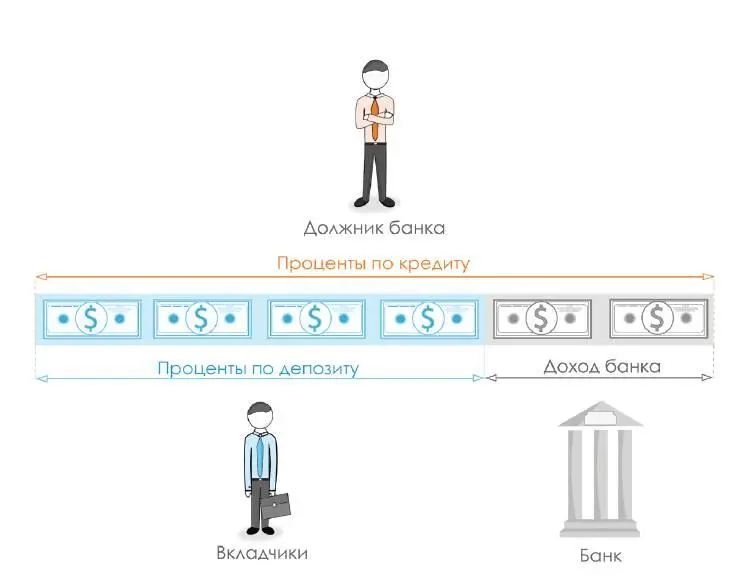

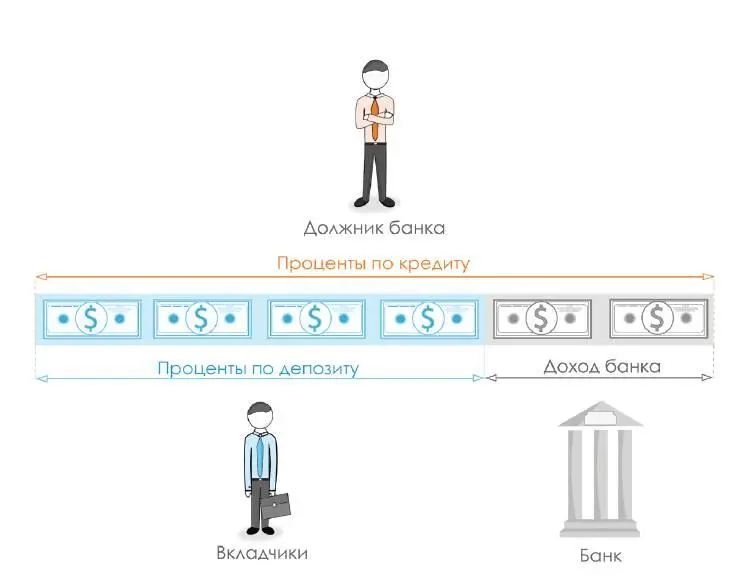

Если посмотреть на балансы банков, то хорошо видно, что им не принадлежат «все активы мира». Основные доходы от кредитования заемщиков получают владельцы депозитов. Разница между доходами по кредитам и депозитам идет на содержание профессионального банковского аппарата (зарплата служащих), а то, что остается, – это прибыль владельцев банковского бизнеса. Прибыль владельцев банковского бизнеса существенно меньше, чем доходы по депозитам.

С другой стороны, балансы компаний показывают, что среднее по экономике соотношение заемных и собственных средств находится на уровне 1:1. То есть кредиторы лишь косвенно, через займы, контролируют около половины активов, принадлежащих бизнесу.

Отношения кредитора и заемщика – это форма партнерских отношений, по условиям которых предприниматель отдает часть прибыли в качестве платы за предоставленные ресурсы. В то же время, если предприниматель не будет исполнять условия этих партнерских отношений, он рискует лишиться собственности в пользу кредитора. В отношениях кредитор-заемщик существует определенный баланс интересов, и не всегда кредитор защищен лучше заемщика.

Ставка по кредиту стимулирует конкуренцию и является формой участия в прибыли. Если компания хочет расширить деятельность, можно брать в долг и отдавать только часть прибыли или выпускать акции и делиться всей прибылью. Для этого потенциальная прибыль должна быть выше, чем ставка по кредиту, а соблюдение прав всех акционеров компании (качество КУ) должно быть на высоком уровне. Отсюда возникает связь между доходностью бизнеса и стоимостью долгового финансирования.

Когда кредит берет частное лицо, им движет желание потреблять то, на что он еще не заработал. За эту возможность он платит процент. Процентная ставка и оценка кредитоспособности – это естественные факторы поддержания конкурентоспособности не только компаний, но и отдельных людей. Более кредитоспособным будет человек, у которого выше зарплата, то есть на рынке труда его навыки и способности оцениваются выше.

Выводы

• Труд – это базовый способ создания собственности.

• Собственность в этом мире принадлежит тем, у кого объем доходов больше, чем объем расходов.

• Доходы может приносить как человеческий труд (собственный или наемный), так и собственность. Чем эффективнее люди трудятся и управляют своей собственностью, тем выше их доходы. У всех это получается по-разному, отсюда неравенство и деление собственников на крупных и не очень. Это своего рода конкуренция интеллектов (причем с разными стартовыми условиями).

• Банки – это профессиональные посредники по управлению собственностью, но основные доходы от кредитования заемщиков получают владельцы депозитов.

• Кредиторы (в том числе банки) лишь косвенно контролируют активы заемщиков и получают прямой контроль только в случае неисполнения кредитных обязательств.

• Кредитная ставка – фактор повышения конкурентоспособности компаний и частных лиц.

Часть 3. «Печатный станок» и бесконтрольная эмиссия денег

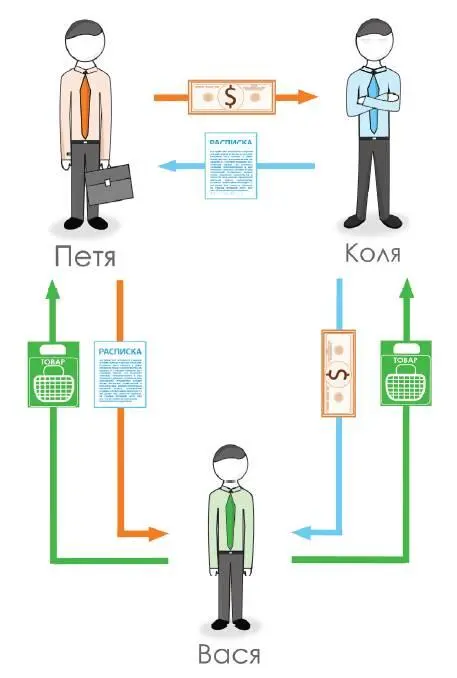

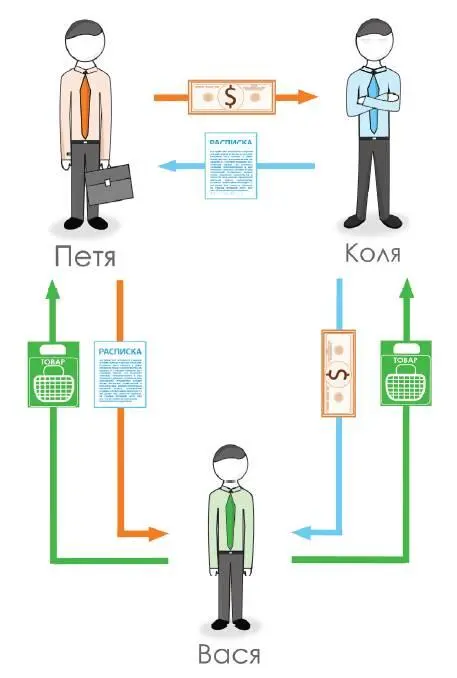

Начнем с бытовой ситуации: у Пети есть 100 ₽, и он дает их в долг Коле под расписку. Коля может купить у Васи товаров на 100 ₽. Петя тоже может купить у Васи товаров на 100 ₽, расплатившись распиской Коли, если Вася, так же, как и Петя, доверяет Коле и считает, что тот сможет вернуть 100 ₽. Получается, мнение Пети и Васи о том, что Коля может вернуть долг, позволило Васе продать товаров на 200 ₽, при том, что в наличии имелось только 100 ₽.

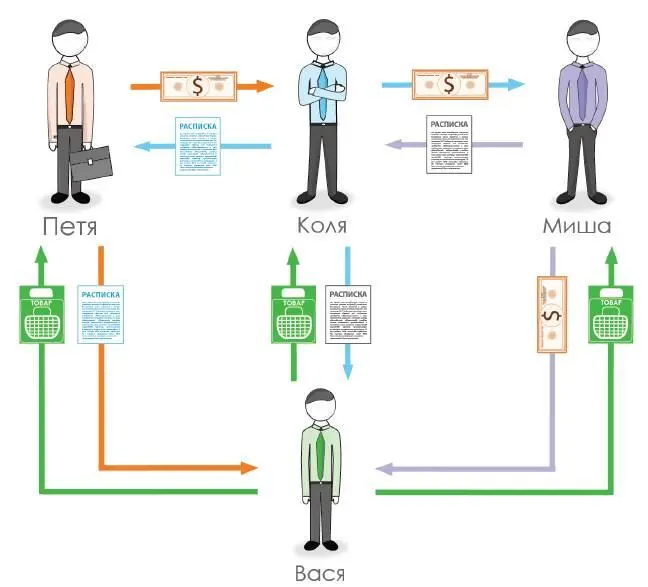

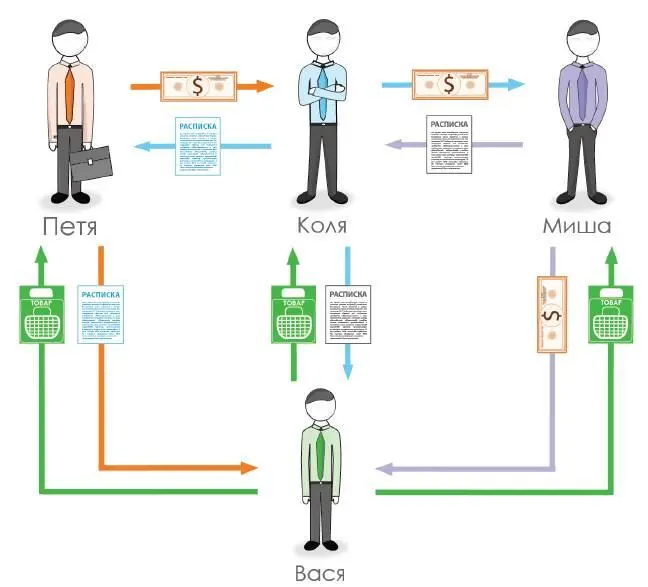

Представим, что к Коле пришел Миша и тоже попросил у него эти 100 ₽ в долг. Если Вася верит в способности Миши и Коли вернуть взятые в долг деньги, он может продать своих товаров уже на 300 ₽: Мише (за «живые» 100 ₽), Коле (за расписку Миши) и Пете (за расписку Коли). Доверие этих людей друг к другу (абстрактное мнение) позволило увеличить в 3 раза объем продаж и дать соответствующий импульс производству этих благ.

В этом примере происходило увеличение денежной массы в момент, когда Петя давал в долг Коле, а Коля Мише, при условии, что им всем доверял Вася. Количество раз, которые деньги передаются в долг от одного лица к другому, характеризует «кредитный мультипликатор». Получается, значение мультипликатора отчасти характеризует уровень доверия в экономике.

Читать дальше

![Лев Балашов - Занимательная философия. Учебное пособие [6-е издание, переработанное и дополненное]](/books/388554/lev-balashov-zanimatelnaya-filosofiya-uchebnoe-posobie-6-e-izdanie-pererabotannoe-i-dopolnennoe-thumb.webp)