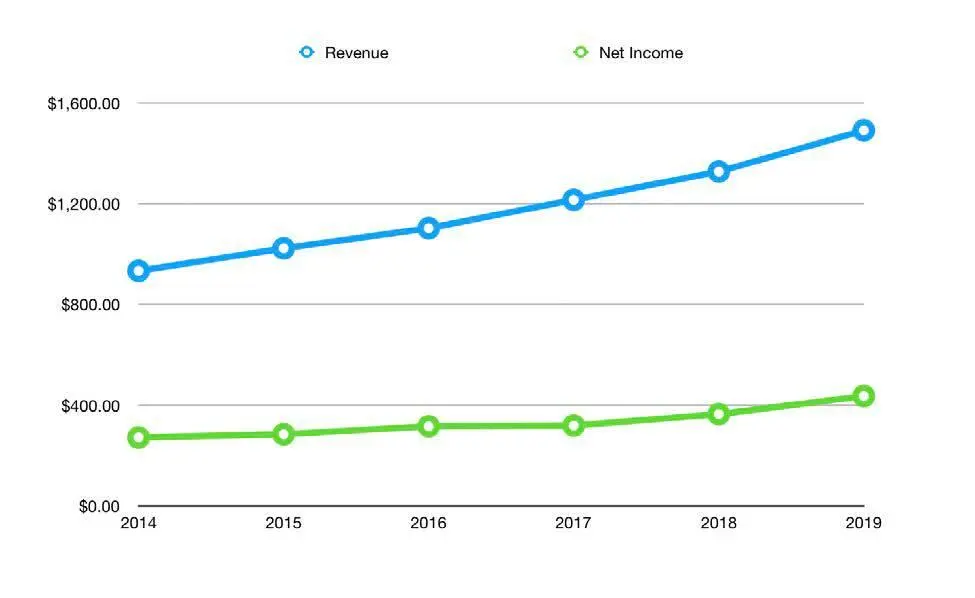

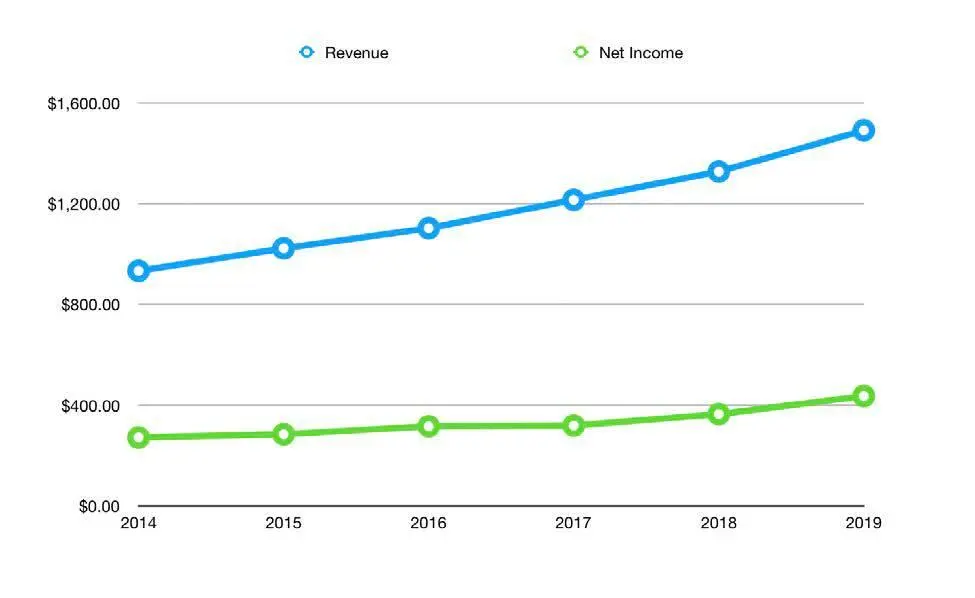

(Синяя – выручка

Зеленая – чистая прибыль)

Вполне ожидаемо, такая инвестиционная характеристика, как высокая доходность, выливается в устойчивые финансовые показатели. За период с 2014 по 2019 год выручка компании выросла на 59,8%, или на 9,8% в годовом исчислении, – с $933,51 млн до $1,49 млрд, а чистая прибыль увеличилась на 60,5% и составила $436,50 млн. Но есть и другие, намного более важные показатели, такие как средства от операций (FFO) и скорректированные средства от операций (AFFO) компании. За шесть лет FFO в пересчете на акцию вырос на 27,5% – с $2,58 до $3,29, а AFFO на акцию вырос на 29,2% – с $2,57 до $3,32.

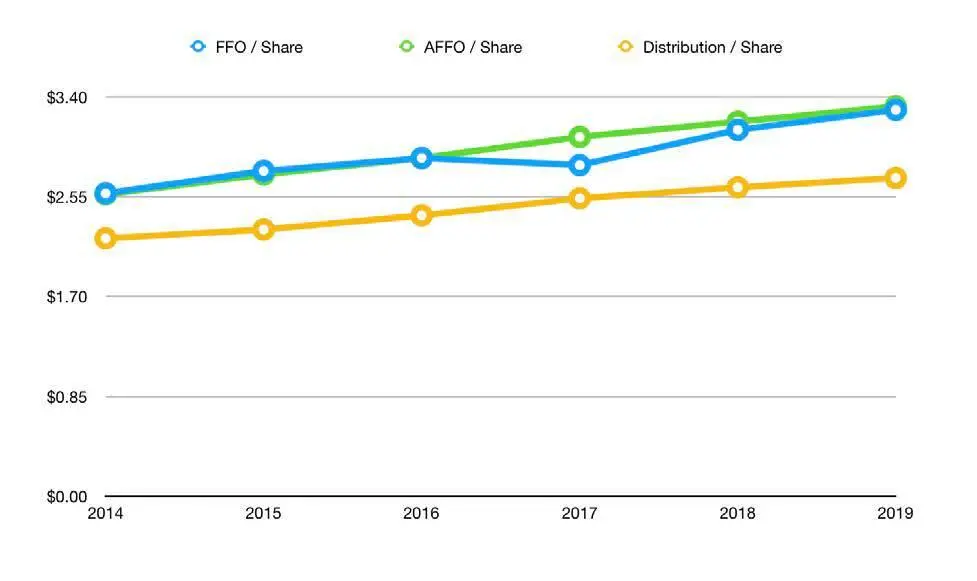

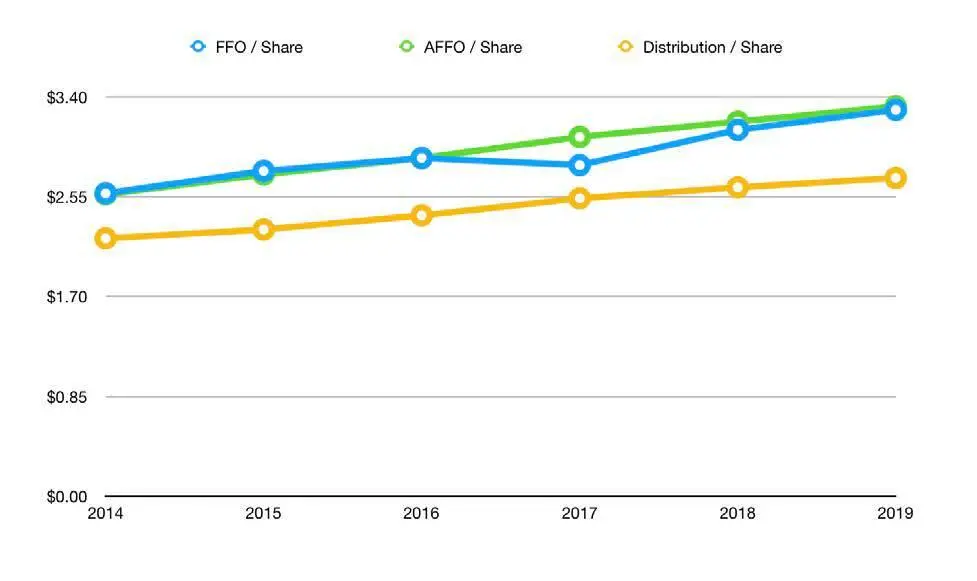

(Синяя – FFO на акцию

Зеленая – AFFO на акцию

Оранжевая – выплаты на акцию)

Такое увеличение денежного потока позволило фирме увеличивать с течением времени выплаты акционерам. В 2014 году компания выплатила в виде дивидендов чуть более $2,19 на акцию. В прошлом году эта цифра возросла до $2,71. Последние заявленные выплаты составят $2,79 за год, или $0,2325 в месяц. Но скорее всего, на самом деле Realty Income в этом году выплатит больше, так как руководство стремится в 2020 году довести AFFO до уровня $3,50-$3,56 на акцию. Это будет означать увеличение данного показателя на 5,4%-7,2% по сравнению с прошлым годом. Если руководство решит сохранить в 2020 году прежний коэффициент выплат (0,82), как как это было в 2019 году, инвесторы смогут получить примерно $2,88 на каждую акцию, или $0,24 в месяц, что означает прогнозную дивидендную доходность в 3,62%.

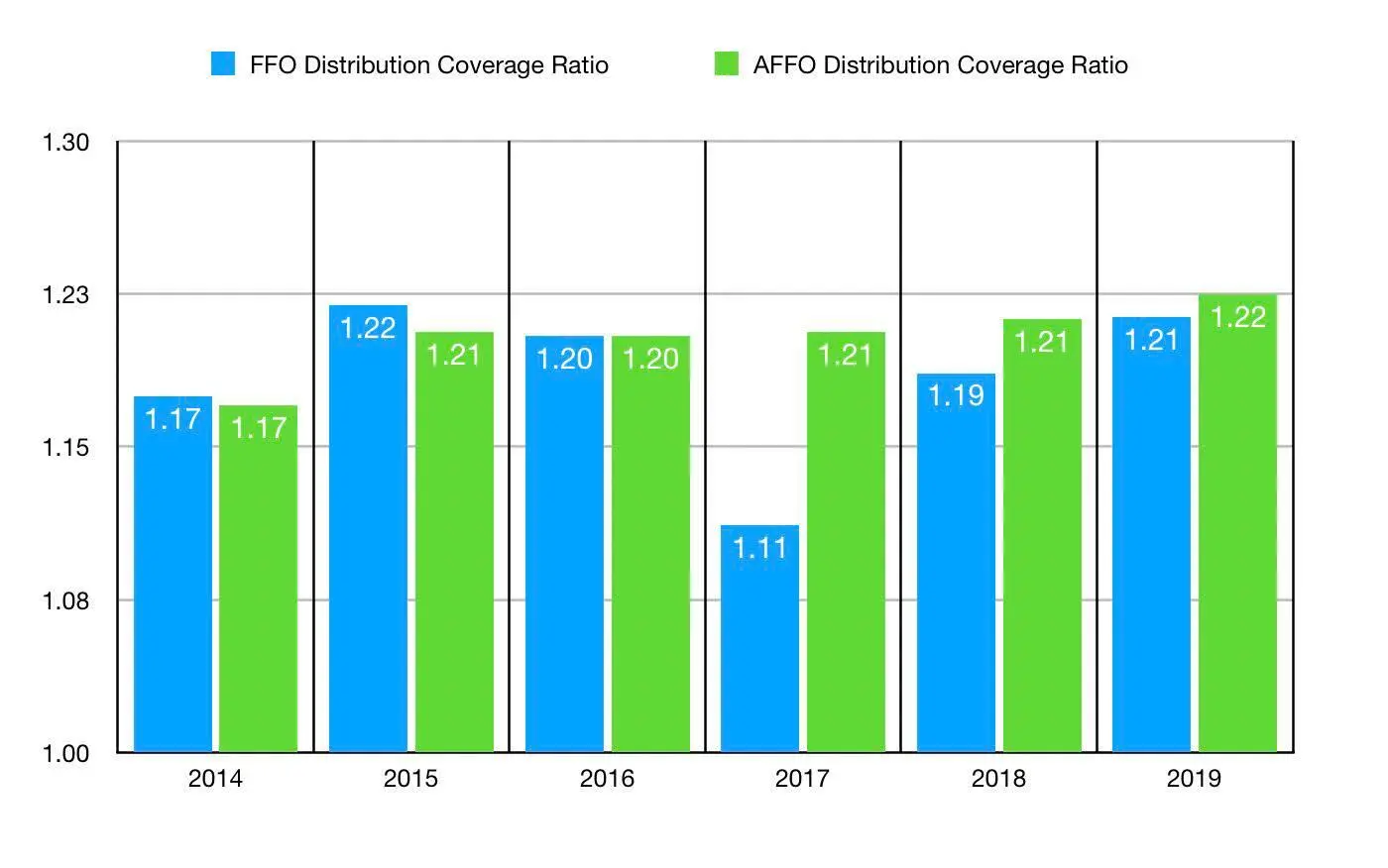

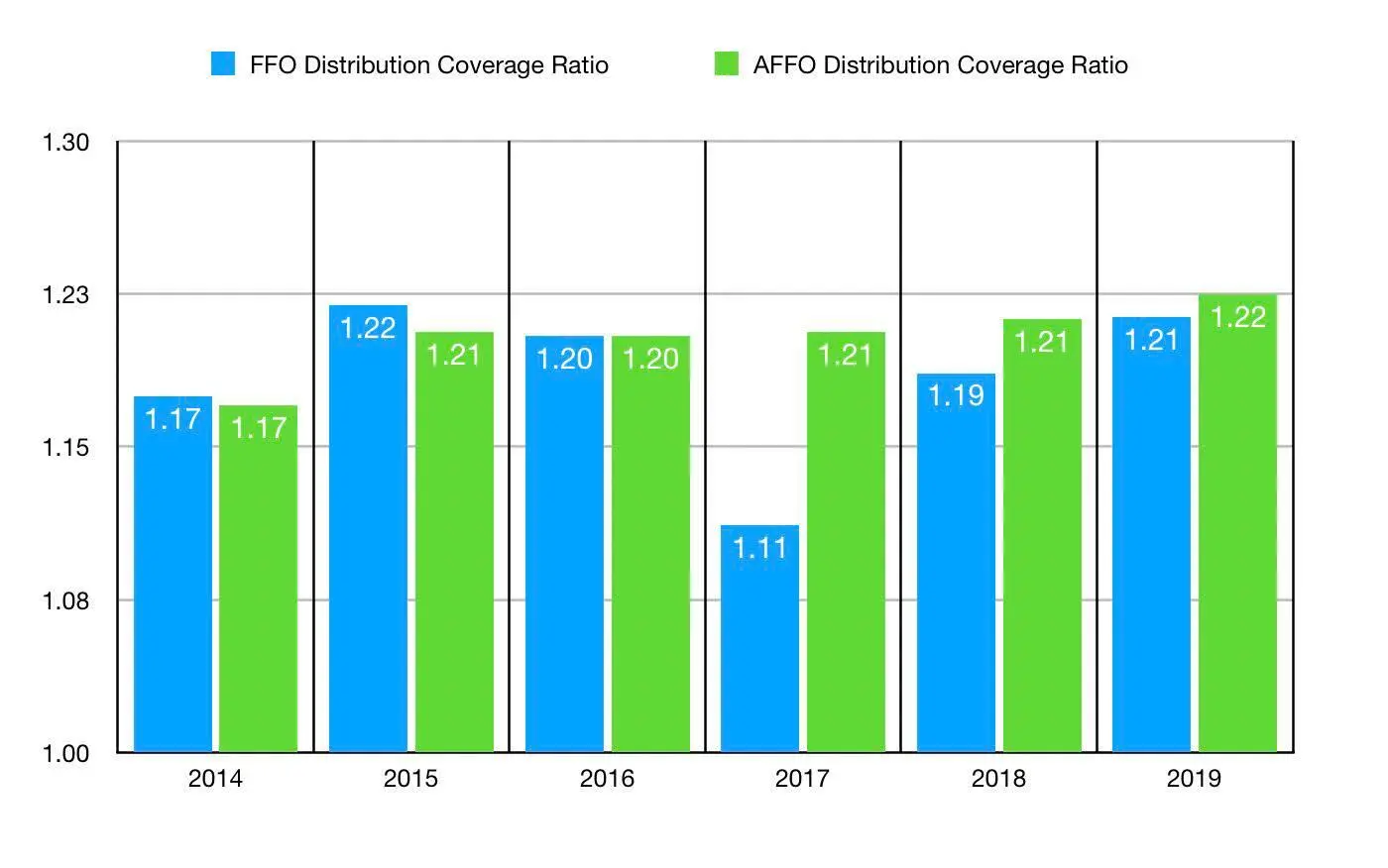

(Синяя – коэффициент покрытия выплат FFO

Зеленая – коэффициент покрытия выплат AFFO)

Realty Income – привлекательная компания с отличной историей достижений. Она готова опровергнуть пессимистичные ожидания инвесторов от розничного рынка. Хороший портфель, диверсифицированная база арендаторов и исторически сильные показатели по всем направлениям делают ее главным приоритетом для долгосрочных инвесторов, желающих получать ежемесячные выплаты. Ожидаемый коэффициент выплат в диапазоне от 1,20 до 1,30 оставляет достаточно пространства для маневра на случай, если что-то пойдет не так. Но, как могли убедиться нынешние долгосрочные инвесторы компании, неожиданности маловероятны.

Инвестиция для ежемесячного дохода №2: Main Street Capital Corporation (MAIN)

Еще одна интересная фирма, ежемесячно выплачивающая дивиденды, – Main Street Capital Corporation (MAIN). В отличие от многих других дивидендных компаний, которые обычно относятся к операторам трубопроводов или REIT, Main Street Capital является компанией по развитию бизнеса (BDC). BDC-компании привлекают деньги от инвесторов и вкладывают их в другие фирмы, как правило – частные. Такие игроки, как Main Street Capital, дают инвесторам возможность участвовать в большом количестве компаний, которые настолько малы, что обычно недоступны для широкого круга акционеров.

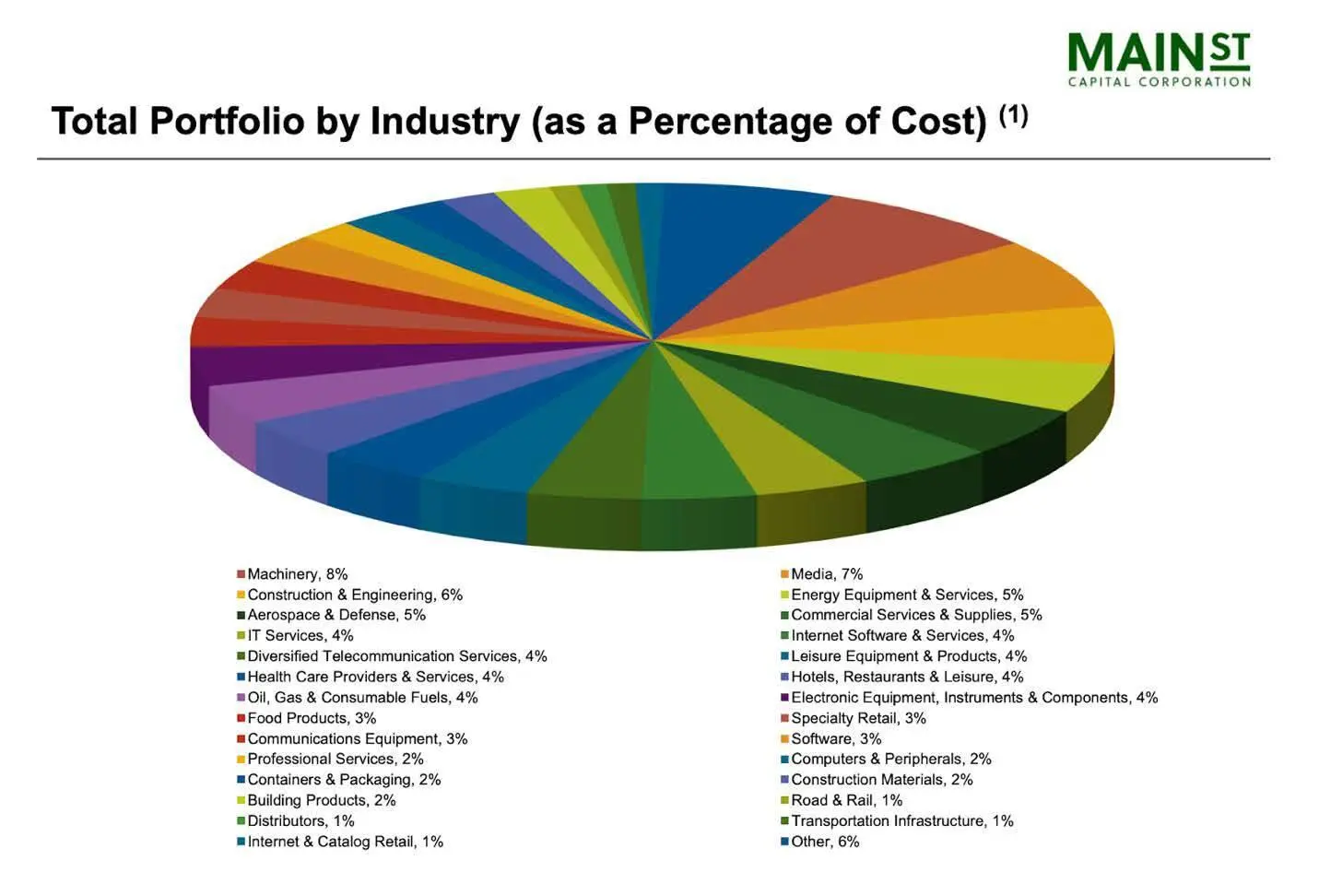

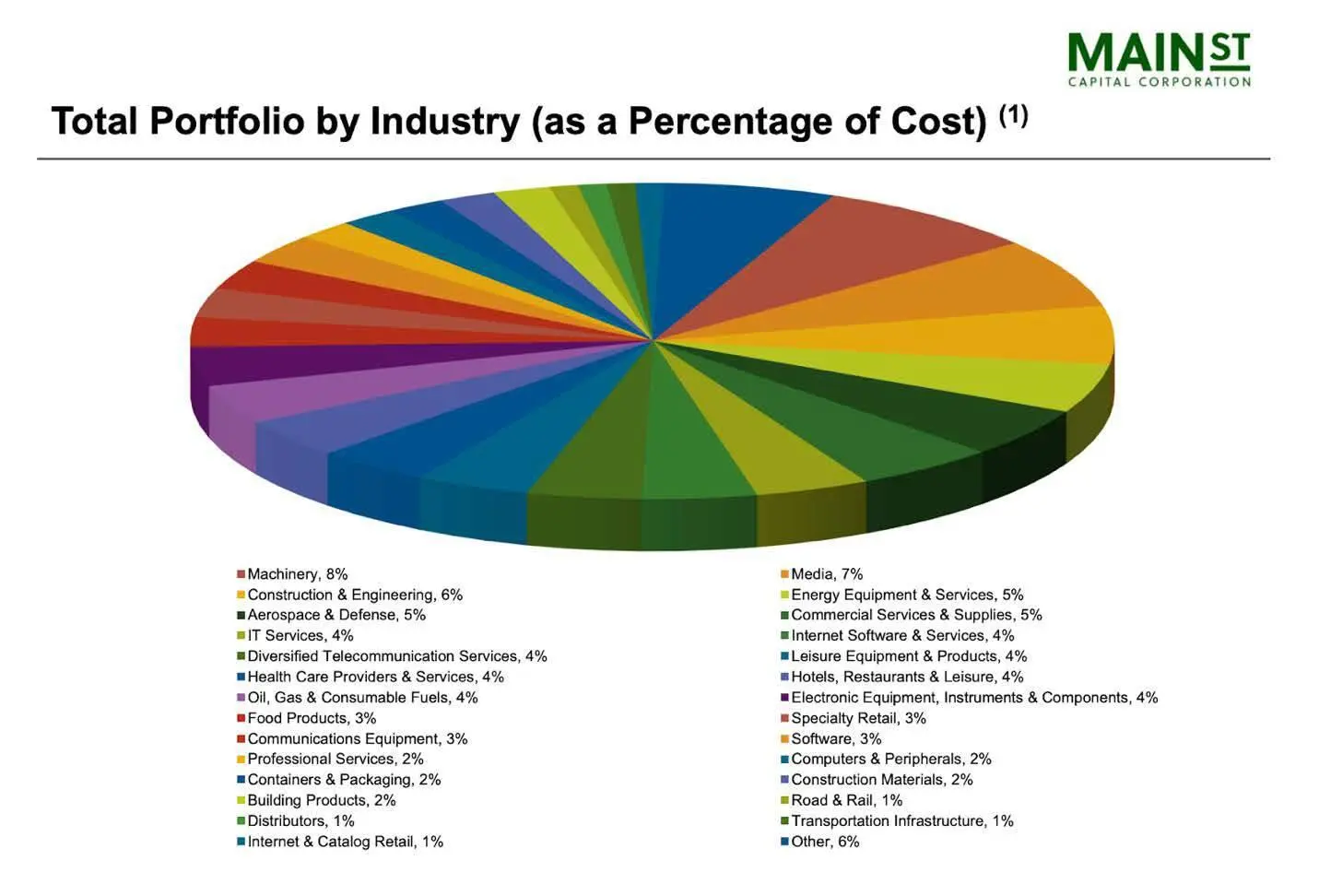

Распределение портфеля по отраслям экономики

В целом, Main Street Capital применяет хорошую диверсификацию, участвуя в нескольких отраслях экономики. Самая большая доля припадает на производство машин и оборудования, но это всего 8% от общего портфеля компании.

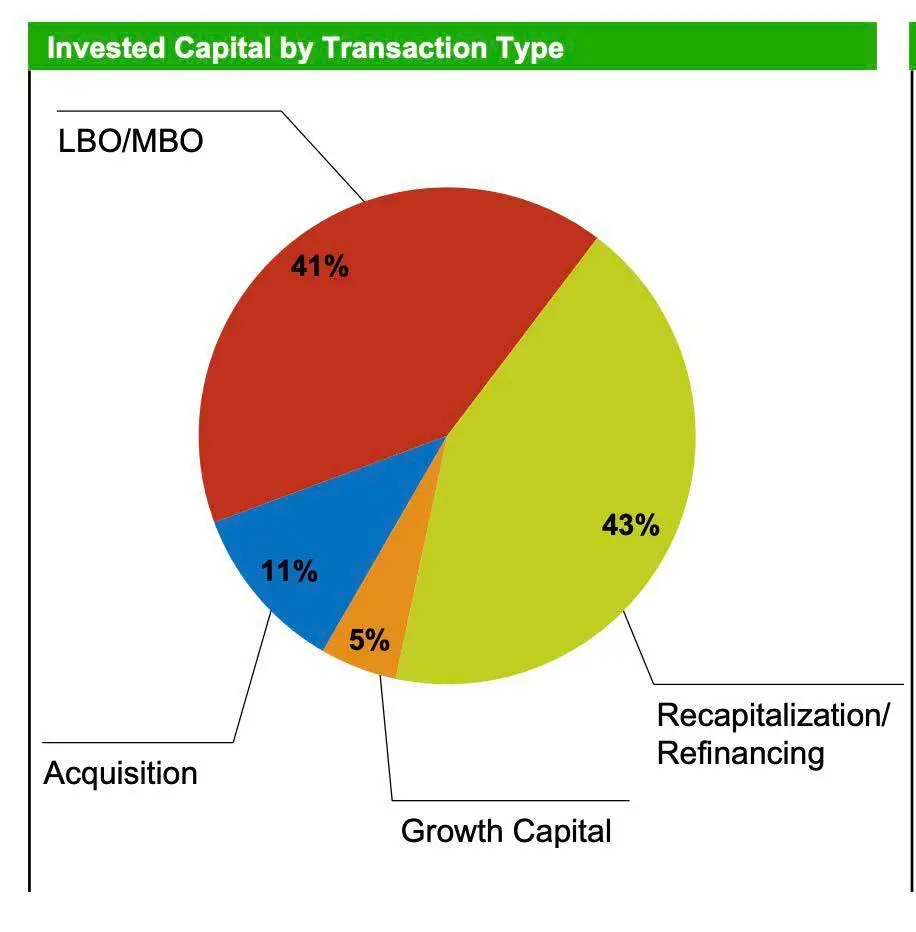

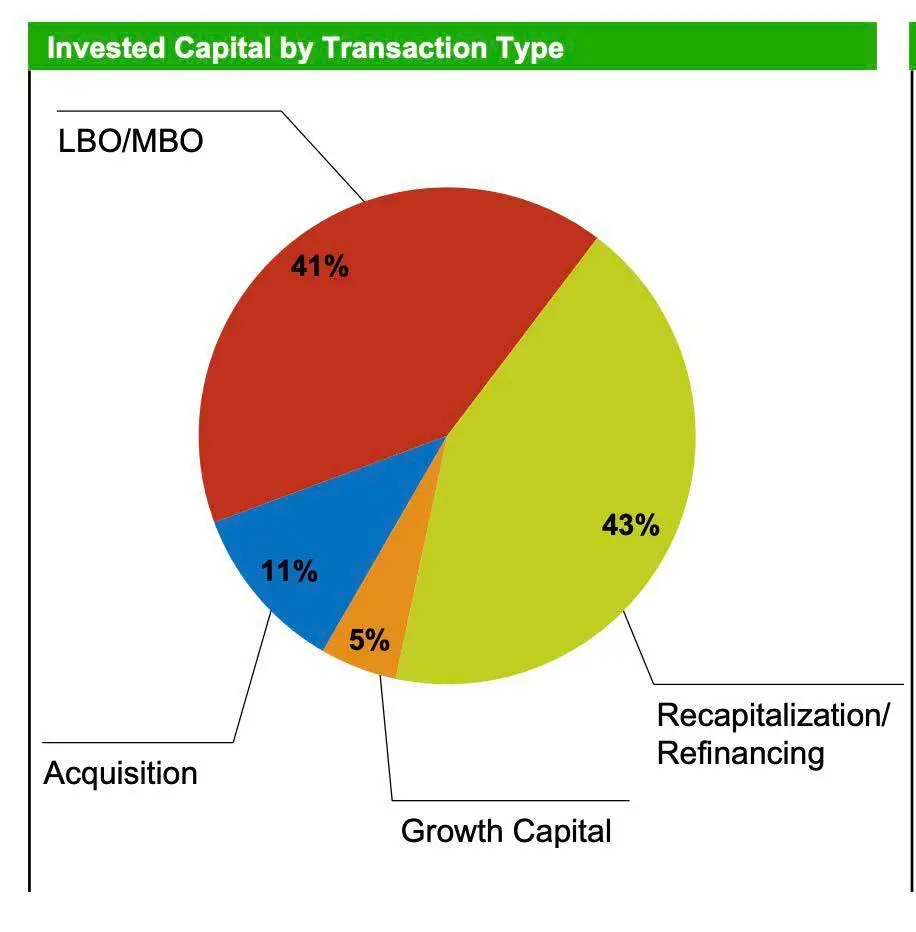

Можно выделить несколько основных направлений в ее инвестиционной деятельности. Примерно 43% инвестиционного капитала компании направляется на рекапитализацию и рефинансирование, а еще 41% – на выкуп компаний (с привлечением заемных средств) и управление ими.

Распределение инвестиций по типу операций

(Выкуп контрольного пакета

Покупка Капитал роста Рекапитализация/рефинансирование)

Интерес Main Street Capital сосредоточен в трех сферах: нижний сегмент среднего бизнеса (LMM), частное кредитование и средний бизнес (MM). Самые крупные операции компания проводит в сфере LMM – это примерно $1,20 млрд (или 47%) из ее почти 2,6-миллиардных диверсифицированных инвестиций. Такие фирмы обычно имеют доход в размере от $10 млн до $150 млн, а прибыль EBITDA – от $3 млн до $20 млн. По данным руководства компании, в США существует около 175 000 инвестиционных возможностей в сегменте LMM, однако компания тщательно отбирает фирмы, в которые вкладывает деньги. Сейчас в ее портфеле 68 разных фирм. В 99% случаев компания получает капитальный компонент, но сверх того – еще и щедрые условия от выпуска долговых обязательств. В настоящее время средневзвешенная процентная ставка по долговому портфелю в сегменте LMM составляет 12% годовых.

Читать дальше