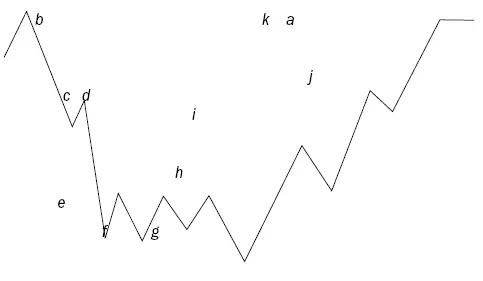

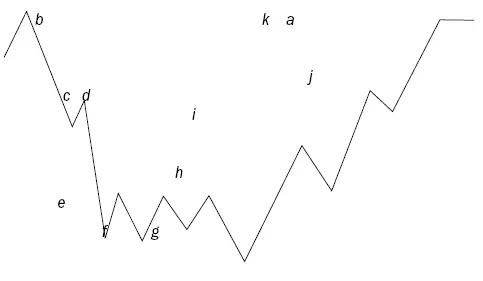

На рис. 3 приведен настоящий сценарий, по которому работают на фондовом рынке начинающие инвесторы. Они следуют противоположному правилу и покупают дорого, а продают дешево. На рисунке изображен график, отражающий движение рынка в определенный период времени. Отмеченные точки обозначают моменты размышлений инвестора:

a – «Видимо, это хорошая компания, и мне следует купить ее акции. Тем более что мой консультант рекомендовал мне ее»;

b – «Я сделал все очень правильно – цена пошла вверх»;

c – «Что-то не то происходит, непонятно, почему цена на акции падает. Но я еще подожду немного»;

d – «Вот! Цена снова пошла вверх!»;

e – «Нет! Нет! Я не могу ее больше держать! Я потерял на этих акциях кучу денег! Продаю, чтобы спасти хоть что?то!»;

f – «Вовремя продал! Очень мудро я поступил!»;

g – «Цена совсем упала, хорошо, что я не держал акции этой компании»;

h – «А может быть, я зря ее продал – она уже выше той цены, по которой я продал эти акции?»;

i – «Ничего не понимаю! Цена опять пошла вверх»;

j – «Нет, очевидно, я зря продал эти акции, ведь компания действительно хорошая! Чем я думал?»;

k – «Да. Отличные акции! Нужно снова их покупать!».

Не думайте, что сможете избежать такого поведения на рынке. Это удел каждого новичка. Это урок того, что на рынке никогда нельзя торопиться.

Рис. 3 Размышления инвестора при изменении положения дел на рынке

Я всегда рекомендую своим клиентам покупать не отдельные акции, а фонды. Причин тому несколько:

1. Фонды инвестируют не в одну или две акции, а в пакет акций. Такой пакет может состоять из десяти или ста акций. При таком инвестировании не стоит рассчитывать на очень большую доходность, которую можно получить, купив одну хорошую акцию, но можно быть уверенным, что фонд не провалится на 90 % – риски диверсифицированы.

2. Фонды имеют больше информации о компаниях, чем может получить частный инвестор (особенно это относится к России). Возможно даже, что фонды имеют хорошие контакты с руководством крупных компаний и могут иногда получить инсайдерскую информацию о ситуации в той или иной компании.

3. Большинство людей не хотят и не могут изучать компании, их финансовую отчетность, поэтому для них самый приемлемый вариант – инвестировать в фонды, а не в акции. Можете, если хотите, самостоятельно работать с акциями, изучать этот рынок, но вы должны понимать, что работа на рынке, поиск компаний, в акции которых вы намерены вложить свои деньги, отнимут у вас много времени. В дальнейшем, когда уже будет накоплен определенный опыт, времени будет уходить меньше. Но следить за рынком и за теми компаниями, чьи акции находятся у вас в портфеле, вам в любом случае придется.

Я не раз слышал критические замечания и читал критические статьи о том, что инвестиционные фонды работают не очень хорошо и самостоятельное инвестирование более доходно, чем инвестирование в фонды. К тому же фонды берут немалые комиссии за свою работу. Это действительно так. Но что делать человеку, который не хочет работать самостоятельно на фондовом рынке, следить за изменениями на нем, искать компании и изучать их отчеты? В таком случае надо вкладывать деньги в инвестиционные фонды.

Компании, чьи акции продаются на рынке, бывают маленькими, средними и большими. Говоря профессиональным языком – компании с низкой, средней и высокой капитализацией. От того, какая у компании капитализация, во многом зависит рыночный риск при инвестировании в ее акции. Что такое капитализация? В данном случае это не сложный процент, который банки начисляют на ваш доход по банковскому депозиту. Капитализация – это рыночная стоимость компании, которая рассчитывается очень просто:

Капитализация = цена одной акции ? количество акций.

Капитализация компании General Electric – $170 000 000 000.

Капитализация компании Yahoo! – $22 000 000 000.

Считается, что чем больше капитализация компании, тем меньше риск при инвестировании в эту компанию. Это утверждение спорно: каждый инвестор хочет купить акции не просто крупной компании, а хорошей компании, которая будет расти и приносить своим акционерам высокий доход. Думаю, вы согласитесь с тем, что не все крупные компании соответствуют этим требованиям.

Какие виды дохода можно получить от инвестирования в акции? Вкладывая в акции, вы можете получать два вида дохода:

Читать дальше

Конец ознакомительного отрывка

Купить книгу