Вашему ребенку три года, и ему осталось 15 лет до поступления в университет.

Ваши общие ежемесячные доходы составляют $10 000.

Ежемесячные текущие расходы – $7000.

Оставшиеся $3000 вы кладете на счет в банке.

(Примечание. Такая схема не подходит для большинства семей. Я использую ее только в качестве примера. Схема расчетов одинакова для всех и зависит лишь от того, сколько времени осталось до начала обучения и какую сумму вы можете откладывать ежемесячно (ежегодно) на эту цель.)

Из $3000 (а это $36 000 в год) вы готовы ежегодно в течение 15 лет инвестировать $12 000 ($1000 в месяц) в паевой фонд для накопления на образование ребенка.

Итак, что же вы накопите к его 18-летию?

Если размещать средства согласно стратегиям, изложенным выше, то ежегодная доходность на вложенные средства будет различной в разные годы. Но, управляя таким образом своими деньгами, вы можете рассчитывать на среднегодовую доходность в размере 11 %. Это исторический средний показатель за последние 50 лет (конечно, это статистика не российского рынка – он пока очень молод, – а развитого фондового рынка США).

Всего за 15 лет вы инвестируете в будущее ребенка $180 000.

К 18-летию ребенка на его счете накопится $470 000. Это неплохие деньги для получения хорошего, престижного образования. Обратите внимание, какое значение играет время при накоплении средств. За первые десять лет на счете ребенка накапливается $230 500. И точно такая же сумма – за оставшиеся пять лет!

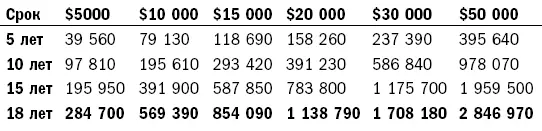

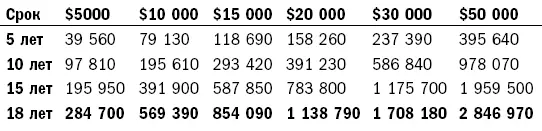

Взгляните на табл. 15 . В ней указано, какую сумму можно накопить в зависимости от того, сколько инвестируется ежегодно в паевой фонд и на какой срок. Обратите внимание на то, как время инвестирования влияет на сумму. Если вы ежегодно инвестируете $10 000, то за 15 лет накопится $391 900, а за оставшиеся три года (до 18 лет) – $177 490. Почти половина того, что вы получили за 15 лет!

Табл. 15. Сумма накопленных средств при инвестировании в паевые фонды в зависимости от срока и размера ежегодных взносов (при доходности 11 % в год), $

Вы сомневаетесь в том, что инвестирование на фондовом рынке является низкорисковым вложением? Что же, если вы консервативны во всем, что касается денег, и не хотите волноваться, когда рынок опускается на 15–20 %, то для вас я могу предложить другой способ накопления денег на образование детей. Со стабильной гарантированной доходностью (конечно, ниже 11 % – за спокойствие нужно платить) и очень высокой надежностью хранения ваших средств. Это консервативное вложение средств с приемлемой доходностью (выше чем банковские депозиты) и с дополнительной услугой страхования жизни и потери трудоспособности. Это сложный и очень интересный финансовый продукт, о котором речь пойдет ниже.

2.4. Управление инвестиционными рисками

От того, какие риски вы готовы принять, будет зависеть результат инвестирования: сколько денег вы получите в итоге. Как вы уже поняли, сейчас речь пойдет о страховании рисков. Для того чтобы не потерять деньги в результате инвестиционных ошибок, необходимо ясно осознавать, какие риски сопровождают вложения.

Подробно об инвестировании будет рассказано в моей следующей книге. Я специально не даю вам всю информацию в одной книге, чтобы вы могли поработать над вашим планом. Но описать основные инвестиционные риски и способы их страхования невозможно, если не затрагивать вопросы вложения денег. Управление рисками – это пограничная тема. О страховании рисков необходимо думать на этапе планирования инвестиций. Управление рисками заключается в разработке собственной стратегии инвестирования. В свою очередь, инвестирование (воплощение инвестиционного плана) представляет собой реализацию этой стратегии.

Рассмотрим более подробно, какие основные риски существуют.

Это основной риск, которому подвергаются деньги. И он зависит только от того, кто совершает инвестицию.

Например, вы решили инвестировать часть денег в акции новой, только что открывшейся компании, которая обещает показать в будущем хорошие результаты работы и соответственно высокую прибыль. У вас есть $50 000, и вы решили вложить в эту компанию $25 000, купив $2500 акций по цене $10 за акцию. Какому риску вы подвергаете свои деньги? Огромному. Даже если вы хорошо знаете руководителей компании, вы не можете предположить, что случится на том рынке, где она будет работать. Может быть, продукция компании окажется неконкурентной к тому моменту, когда выйдет на рынок. Может быть, она вообще будет заменена новым товаром. Нюансов может быть много, и из-за них цена акции компании может снизиться до $1 (и даже ниже). Это одна из сторон рыночного риска.

Читать дальше

Конец ознакомительного отрывка

Купить книгу