Глава 1. Экскурс в 1980-е гг.

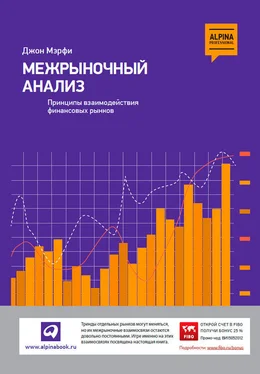

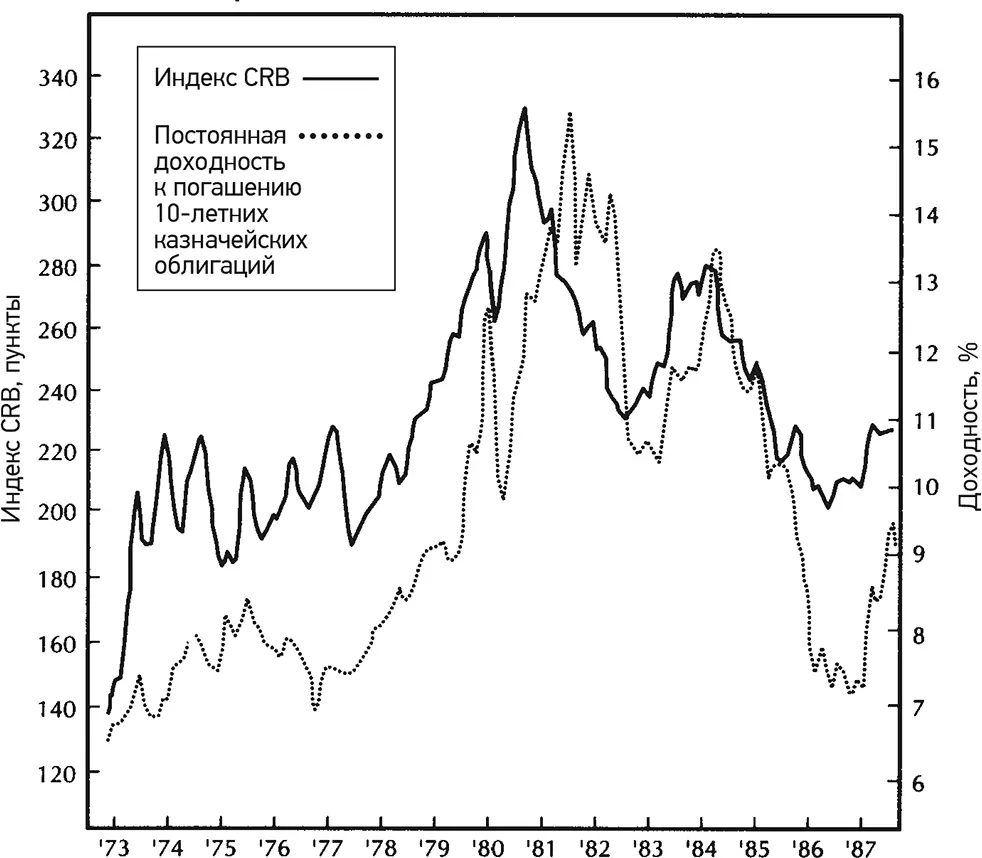

Чтобы понять кардинальные изменения на финансовых рынках, произошедшие в 1980-е гг., нужно представлять, какой была ситуация в 1970-х гг. В том десятилетии произошел без преувеличения взрывной рост цен на товарных рынках, который привел к раскручиванию спирали инфляции и повышению процентных ставок. С 1971 по 1980 г. индекс CRB, рассчитываемый компанией Commodity Research Bureau и представляющий собой корзину цен на сырьевые товары, вырос на 250 %. За этот же период доходность облигаций увеличилась на 150 %, а их цена соответственно понизилась. На рис. 1.1 показана тесная корреляция индекса CRB и доходности 10-летних казначейских облигаций в 1973–1987 гг. Долгосрочные процентные ставки росли вместе с сырьевыми товарами на протяжении инфляционных 1970-х гг. и падали вместе с ними в 1980-е гг., когда наблюдалось замедление темпов инфляции.

Индекс CRB и 10-летние казначейские облигации (среднемесячные значения с 1973 по 1987 г.)

Рис. 1.1.Положительная корреляция индекса CRB и 10-летних казначейских облигаций в 1973–1987 гг.

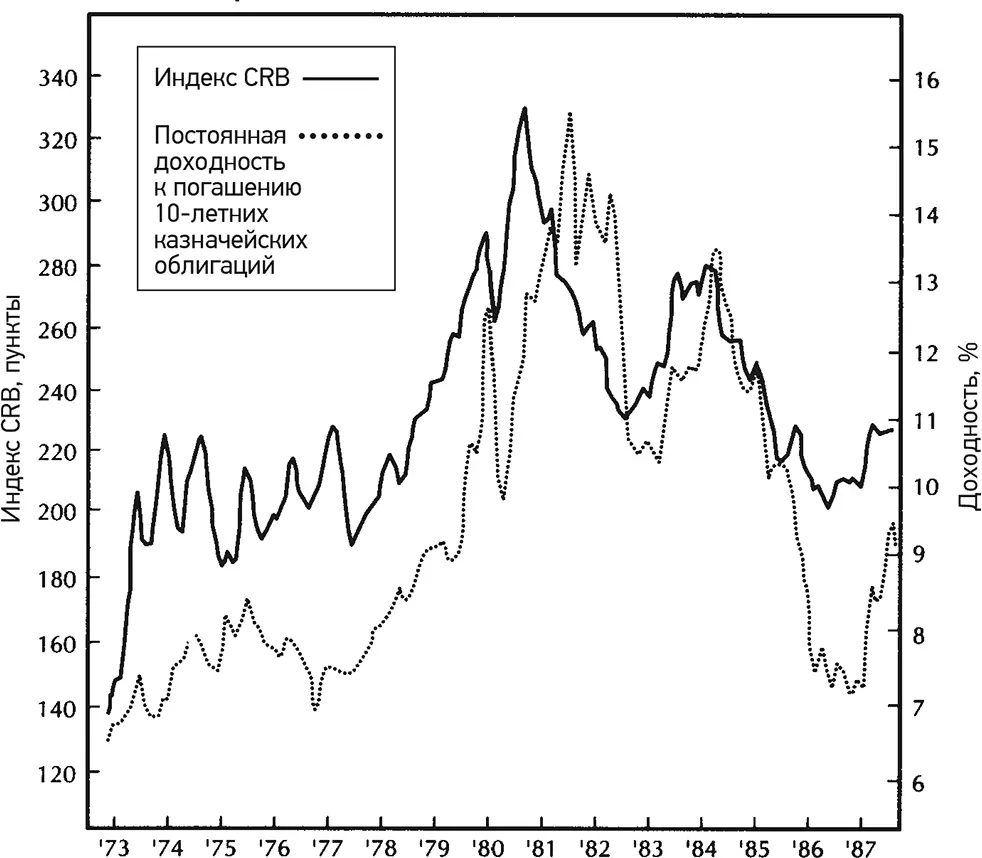

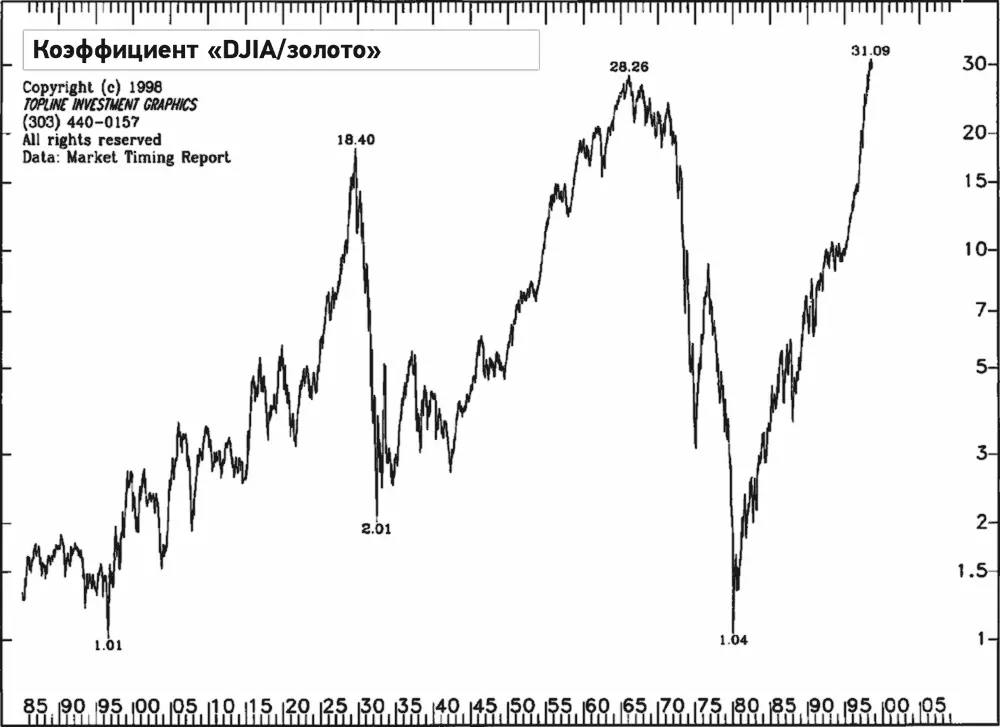

1970-е гг. были не самыми удачными и для акций. Индекс DJIA начал десятилетие со значением около 1000 и закончил его примерно на том же уровне. В середине этого 10-летнего периода стагнации фондового рынка DJIA потерял почти половину своей величины. 1970-е гг. были десятилетием материальных активов; бумажные активы не пользовались популярностью. К концу десятилетия цены на золото превысили $700 за унцию. Слабый доллар также внес свою лепту в раскручивание спирали цен на золото и другие сырьевые товары и в ослабление облигаций и акций. Ситуация начала меняться в 1980 г., когда лопнул пузырь на товарных рынках. На рис. 1.2 представлено отношение индекса DJIA к цене золота. Падение этого коэффициента в 1970-е гг. отражает опережающий рост цен золота и других физических активов в это инфляционное десятилетие. Коэффициент достиг минимума в 1980 г., после того как золото прошло пик. В 1982 г. индекс DJIA также достиг дна.

Рис. 1.2.Падение коэффициента в 1970-е гг. отражает опережающий рост цены золота на протяжении этого инфляционного десятилетия

Пик сырьевых товаров в 1980 г.

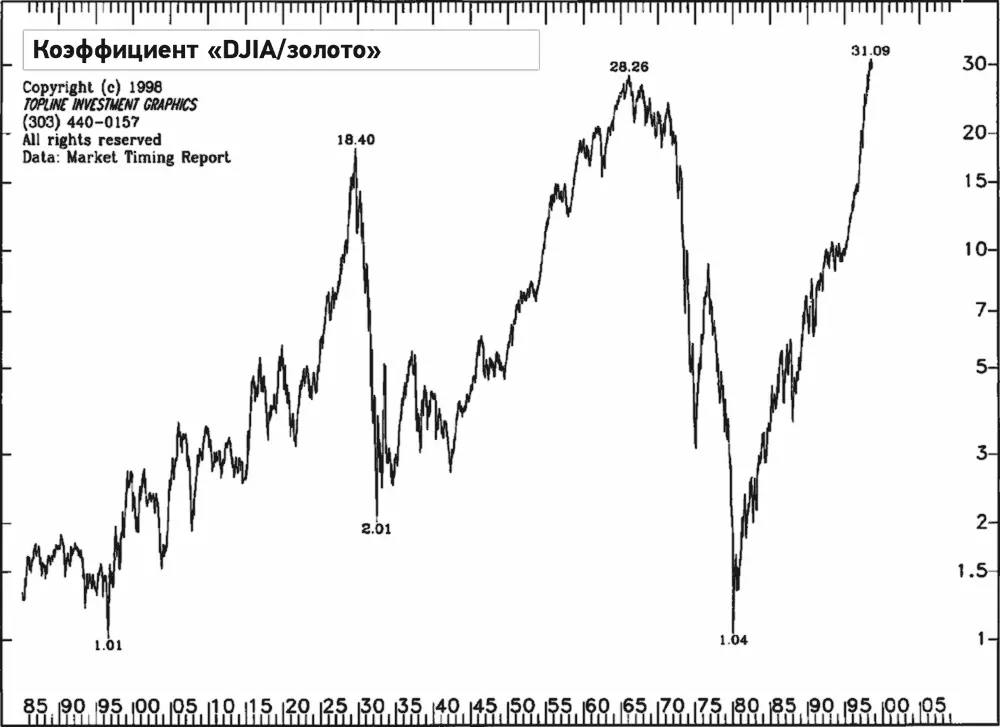

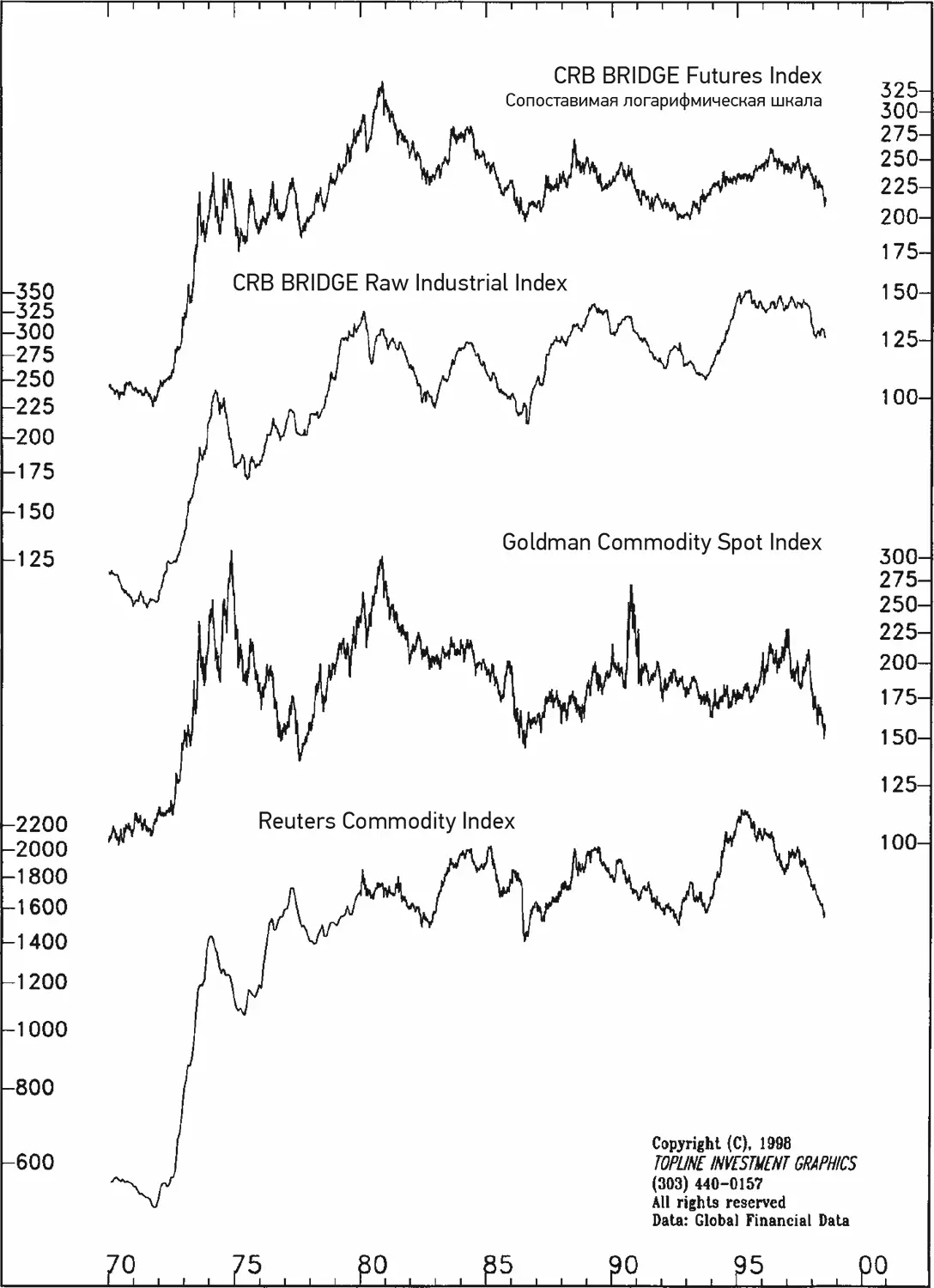

В конце 1980 г. внезапно лопнул пузырь цен на сырьевые товары. Индекс CRB развернулся на рекордной отметке в 330 пунктов и начал 20-летнее падение, во время которого он потерял половину своей величины. В течение этих же 20 лет цены на золото упали с $700 до $250, потеряв более 60 %. (Лишь после того, как фондовый рынок достиг максимума в 2000 г., появились признаки того, что 20-летняя «медвежья спячка» золота закончилась.) Пик товарных рынков в 1980 г. положил конец инфляционной спирали 1970-х гг. и возвестил начало эры снижения инфляции (или замедления ее темпов), которая продолжалась до конца XX в. На рис. 1.3 показан резкий рост ряда товарных индексов в 1970-е гг. и главный пик, который пришелся на 1980 г. На протяжении следующих 20 лет цены на сырьевые товары падали. В 1980 г. еще один финансовый рынок совершил резкий разворот, который был во многом связан с пиком сырьевых товаров. Это был рынок доллара США.

Рис. 1.3.Ряд товарных индексов демонстрировали резкий рост в 1970-е гг. и достигли главного пика в 1980 г.

Доллар достигает дна в 1980 г.

Американский доллар достиг дна в 1980 г. и вдвое увеличился в цене за последующие пять лет. Одним из ключевых моментов межрыночного взаимодействия является обратная зависимость между ценами на сырьевые товары и долларом США. Падение доллара по своей природе является инфляционным и обычно совпадает с ростом цен на сырьевые товары (особенно на золото). Рост доллара имеет обратный эффект и способствует снижению цен на сырьевые товары и золото. Именно поэтому значительный рост американской валюты в 1980 г. был таким важным компонентом исторического перехода от гиперинфляции к замедлению темпа роста цен, которое было характерно для следующих 20 лет. (Резкое падение американского доллара, начавшееся в 2002 г., способствовало значительному росту золота и других сырьевых товаров.)

Облигации достигают дна в 1981 г.

Еще один из ключевых моментов межрыночного взаимодействия – это взаимосвязь цен облигаций и сырьевых товаров. Они движутся в противоположных направлениях. Рост цен сырьевых товаров (например, наблюдавшийся в 1970-е гг.) указывает на усиление инфляционного давления, которое приводит к повышению процентных ставок и снижению цен облигаций. (Цены облигаций и доходность облигаций движутся в противоположных направлениях.) Цены сырьевых товаров нередко меняют направление раньше облигаций, что делает их опережающими индикаторами важных точек разворота. В начале 1980-х гг. сырьевые товары падали на протяжении года, прежде чем рынок облигаций пошел вверх.

Читать дальше