Анализ изложенных позиций ученых и практиков позволяет определить налоговое планирование как деятельность налогоплательщика, осуществляемую систематически и направленную на изучение и использование предусмотренных налоговым законодательством возможностей в целях оптимизации налогообложения.

Налоговому планированию присущи следующие основные принципы:

1) законность – соблюдение требований действующего законодательства при осуществлении налогового планирования;

2) комплексное использование законодательства при налоговом планировании;

3) разумность (реальность, эффективность) – любые действия налогоплательщика должны иметь не только юридическое, но и экономическое обоснование;

4) презумпция невиновности налогоплательщика;

5) научность и обоснованность.

В.С. Жестков дополнительно выделяет следующие принципы:

1) совокупный расчет налоговой экономии и убытков;

2) профессионализм;

3) конфиденциальность [20] Жестков В.С. Правовые основы налогового планирования (на примере групп предприятий). Учебное пособие. М., 2002. С. 24–25.

.

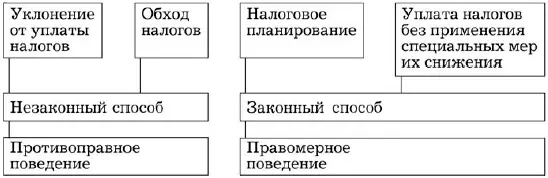

Главным является принцип законности, поскольку именно он позволяет разграничить понятия «налоговое планирование» и «уклонение от уплаты налогов». В зарубежном праве отношение государства к налоговому планированию реализуется в концепциях уклонения от уплаты налога (tax evasion) и обхода (избежания) налога (tax avoidance). При этом уклонение от налогов (tax evasion) практически равнозначно незаконному налоговому планированию, в то время как избежание налогов (tax avoidance) правомерно.

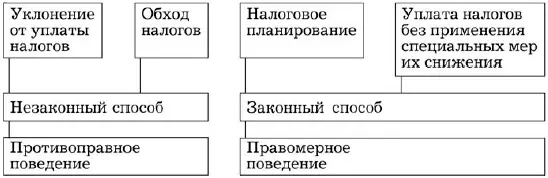

В современной финансово-правовой и экономической науке выделяют определенные модели поведения налогоплательщика [21] Налоговое право: Учебник / Под ред. С.Г. Пепеляева. М., 2004, С. 574.

, приведенные на схеме.

Схема

Модели поведения налогоплательщика

Кроме того, заслуживает внимания классификация налогового планирования, предложенная Тихоновым Д.Ю.:

1) классическое налоговое планирование;

2) оптимизационное налоговое планирование;

3) противозаконное налоговое планирование [22] Тихонов Д.Н., Липник Л.Г. Налоговое планирование и минимизация налоговых рисков. М., 2004. С. 77-78.

.

Однако следует отметить, что не всегда граница между налоговым планированием и уклонением от уплаты налогов столь очевидна. В этом и скрывается одна из опасностей, подстерегающих налогоплательщиков, которые используют методы налогового планирования для снижения налоговых платежей, не имея должного опыта и квалификации в этой области.

Глава 4

НАЛОГОВЫЕ СТИМУЛЫ (ЛЬГОТЫ И ПРЕФЕРЕНЦИИ)

Налоговые правоотношения– наиболее яркий пример взаимоотношений между предпринимателями и государственными органами. Одна из проблем налоговых правоотношений заключается в том, что государство в лице своих органов власти, реализуя фискальную функцию налогов, не учитывает их регулирующей функции.

Отношение к налогообложению лишь как к средству, обеспечивающему необходимые денежные поступления в бюджет, представляется достаточно узким, так как не отражает в полной мере сущность этого процесса. Ведь помимо обеспечения необходимых поступлений в бюджет основными целями налогообложения названы стимулирование позитивных тенденций в экономике и обеспечение необходимого уровня социальных гарантий путем установления правовых стимулов в законодательстве. Поэтому следует согласиться с профессором Д.Г. Черником, справедливо заметившим, что проведение политики ликвидации налоговых льгот означает лишение государства одного из инструментов регулирования экономики – возможности определять и стимулировать приоритетные отрасли. Кроме экономического, в отношении налоговых льгот действуют социальные, политические и правовые факторы, которые нельзя не учитывать [23] Черник Д. Г. Вперед в прошлое, или Кому нужна такая налоговая реформа? // Ваш налоговый адвокат. 2002. Вып. 4 (22). С. 74.

.

Одним из методов налоговой политики выступает политика максимальных налогов . В этом случае государство устанавливает достаточно высокие налоговые ставки, сокращает налоговые льготы и вводит большое число налогов, стараясь получить от своих граждан наибольший объем финансовых ресурсов, не особенно заботясь о последствиях такой политики. Естественно, что подобный метод налоговой политики не оставляет каждому налогоплательщику и обществу в целом практически никаких надежд на экономическое развитие. Поэтому такая политика проводится государством, как правило, в экстраординарные моменты его развития, такие, как экономический кризис, война. Подобная налоговая политика проводилась в России с самого начала экономических реформ, с первого дня введения налоговой системы в стране в 1992 г. Вместе с тем, экономических, социальных и политических предпосылок для проведения политики максимальных налогов в это время не существовало, вследствие чего подобная политика привела к резко негативным последствиям, суть которых состояла в следующем [24] Панков В.Г. Налоги и налоговая система РФ: Учебник. М., 2006. С. 464.

.

Читать дальше