1) суммы, уплачиваемые в соответствии с договором поставщику (продавцу);

2) суммы, уплачиваемые организациями за информационные и консультационные услуги, связанные с приобретением основных средств;

3) регистрационные сборы, государственные пошлины и другие аналогичные платежи, произведенные в связи с приобретением (получением) прав на объект основных средств;

4) таможенные пошлины;

5) вознаграждения, уплачиваемые посреднической организацией, через которую приобретен объект основных средств;

6) иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта основных средств.

К прочим затратам на приобретение основных средств могут быть отнесены начисленные проценты по заемным средствам, привлеченным для приобретения данного объекта. При этом затраты по начисленным процентам за пользование заемными средствами включаются в состав операционных расходов и учитываются на счете 91 «Прочие доходы и расходы» (п. 11 ПБУ 10/99). В связи с несоответствием нормативных документов по бухгалтерскому учету организация самостоятельно устанавливает способ отражения в учете процентов по инвестиционному кредиту (займу) с обязательным отражением выбранного варианта в учетной политике.

В целях налогового учета формирование первоначальной стоимости осуществляется аналогично бухгалтерскому учету. Отличие в определении первоначальной стоимости составляет отражение процентов по заемным обязательствам, за счет которых были приобретены основные средства. В целях налогообложения эти расходы учитываются только в составе внереализационных расходов (подп. 2 п. 1 ст. 265 НК РФ), а следовательно, в формировании первоначальной стоимости не участвуют.

Следует отметить, что не подлежат включению в фактические затраты на приобретение, сооружение или изготовление основных средств общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением, сооружением или изготовлением основных средств. Исключение, например, могут составлять командировочные расходы сотрудников организаций, связанные с приобретением объектов основных средств. Такие расходы включаются в состав первоначальной стоимости.

Все затраты, связанные с приобретением основных средств, аккумулируются на счете 08 «Вложения во внеоборотные активы», а при вводе в эксплуатацию объекта списываются на счет 01 «Основные средства» по сформированной первоначальной стоимости. Основным первичным документом, на основании которого производится постановка на учет объекта основных средств и оформление соответствующей бухгалтерской проводки, является акт о приемке-передаче объекта основных средств (кроме зданий, сооружений) — форма № ОС-1.

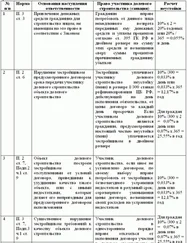

Пример

Медицинский центр ООО «Таис» приобрел медицинское оборудование у российского поставщика. В соответствии с договором прием этого оборудования осуществлялся сотрудником центра, откомандированным на завод-изготовитель.

Поставщику за данное оборудование было перечислено 55 000 руб. (в том числе НДС — 8387,5 руб.). Командировочные расходы сотрудника составили 2800 руб. (суточные, оплата гостиницы, билеты на проезд).

Расходы по установке и дополнительной наладке приобретенного оборудования составили 5000 руб. (в том числе НДС 762,5 руб.).

Согласно ПБУ 6/01 и ст. 257 НК РФ к затратам на приобретение данного объекта основных средств, включаемым в состав первоначальной стоимости, относятся:

1) сумма, выплаченная поставщику согласно договору (без учета НДС) — 46 612,5 руб.;

2) командировочные расходы сотрудника — 2800 руб.;

3) расходы по установке и наладке медицинского оборудования — 4237,5 руб.

Таким образом, первоначальная стоимость объекта основных средств составит 53 650 руб.

В бухгалтерском учете данные операции получат следующее отражение:

Дебет счета 60 «Расчеты с поставщиками и подрядчиками»,

Кредит счета 51 «Расчетные счета» — на сумму, выплаченную поставщику за медицинское оборудование, в размере 55 000 руб.;

Дебет счета 07 «Оборудование к установке»,

Кредит счета 60 «Расчеты с поставщиками и подрядчиками» — на стоимость приобретенного оборудования, требующего монтажа (без учета НДС) в размере 46 612,5 руб.;

Дебет счета 19 «Налог на добавленную стоимость по приобретенным ценностям»,

Кредит счета 60 «Расчеты с поставщиками и подрядчиками» — на сумму НДС по полученному оборудованию в размере 8387,5 руб.;

Читать дальше

Конец ознакомительного отрывка

Купить книгу