Сумму страховых взносов в окончательный расчет по итогам года нужно перечислить не позже 15 апреля года, следующего за расчетным периодом.

Если организация имеет обособленные подразделения, находящиеся на отдельном балансе, имеющие расчетный счет и начисляющие выплаты и иные вознаграждения в пользу физических лиц, то такие подразделения самостоятельно исполняют обязанности организации по уплате ЕСН (авансовых платежей по ЕСН), а также обязанности по представлению расчетов по налогу и налоговых деклараций по месту своего нахождения согласно п. 8 ст. 243 НК РФ. В случае невыполнения обособленными подразделениями хотя бы одного из трех условий организация производит уплату ЕСН, а также представляет декларации и расчеты по налогу централизованно по месту своего нахождения.

Совместным письмом МНС России и ПФР от 11, 14.06.02 г. № БГ-6-05/835, МЗ-16-25/5221, установлен аналогичный порядок при уплате и сдаче отчетности по страховым взносам на обязательное пенсионное страхование.

Сумма налога (авансового платежа по налогу), подлежащая уплате по месту нахождения обособленного подразделения, определяется исходя из величины налоговой базы, относящейся к этому обособленному подразделению. В свою очередь, сумма налога, подлежащая уплате по месту нахождения организации, в состав которой входят обособленные подразделения, определяется как разница между общей суммой налога, подлежащей уплате организацией в целом, и совокупной суммой налога, подлежащей уплате по месту нахождения обособленных подразделений организации.

В отношении ЕСН с 1 января 2007 года вступило в силу незначительное количество изменений:

1) Федеральным законом от 30 декабря 2006 года №269-ФЗ предоставлена возможность индивидуальным предпринимателям задекларировать (легализовать) ранее полученные доходы в упрощенном порядке путем уплаты декларационного платежа в размере 13% от декларируемого дохода. Уплата данного платежа дает возможность не уплачивать единый социальный налог с таких доходов.

2) Федеральный закон от 27 июля 2006 г. № 137-ФЗ приравнял к налогоплательщикам ЕСН нотариусов, занимающихся частной практикой. ЕСН должен уплачиваться ими по ставкам, ранее предусмотренным для адвокатов. Таким образом, теперь организации, выплачивающие вознаграждения адвокатам и нотариусам не должны уплачивать с них ЕСН.

3) Для налогоплательщиков – организаций, осуществляющих деятельность в области информационных технологий, за исключением налогоплательщиков, имеющих статус резидента технико-внедренческой особой экономической зоны (определение дается в п.7 ст.241 НК РФ), Федеральным законом от 27 июля 2006 года № 144-ФЗ почти в четыре раза снижены пороговые размеры налоговой базы на одного сотрудника, с которых начисление ЕСН осуществляется по регрессивным (пониженным) ставкам (п. 6 ст. 241 НК РФ).

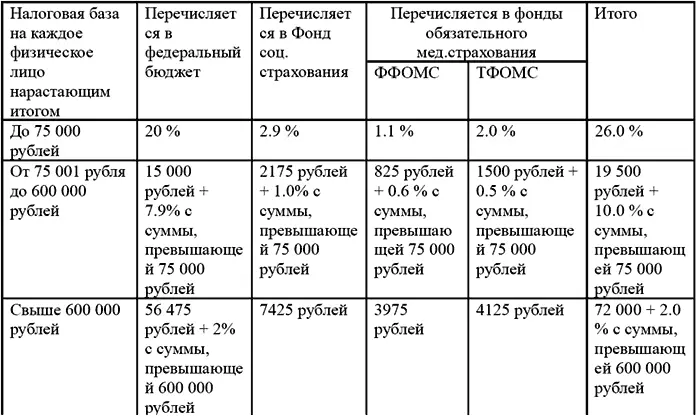

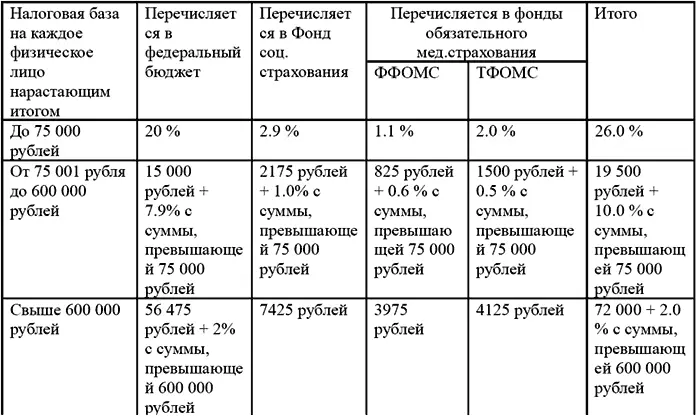

Ставки ЕСН, действующие в 2008 г., приведены в таблице.

Налог на имущество уплачивается организацией по итогам года. В течение года уплачиваются авансовые платежи по налогу, если законом субъекта Российской Федерации не предусмотрено иное (п. 2 ст. 383 НК РФ). По окончании каждого отчетного периода (квартала, полугодия, 9 месяцев) организация обязана представлять в налоговые органы по своему местонахождению, местонахождению каждого своего обособленного подразделения, имеющего отдельный баланс, а также по местонахождению каждого объекта недвижимого имущества налоговые расчеты по авансовым платежам, а по истечении года – налоговую декларацию по налогу (п. 1 ст. 386 НК РФ).

Организация, созданная в период с января по ноябрь 2006 г., должна заплатить налог на имущество за этот год и подать налоговую декларацию за 2006 год в срок не позднее 30 марта 2007 г. Если организация зарегистрирована в декабре 2006 г., то она должна заплатить налог и отчитаться по нему не позднее 30 апреля 2008 г. (по итогам 2007 г.). В течение 2007 г. ежеквартально она должна будет платить авансовые платежи по налогу на имущество и сдавать расчеты по ним в срок не позднее 30 дней со дня окончания соответствующего отчетного периода (п. 2 ст. 386 НК РФ). Первым отчетным периодом для нее будет декабрь 2006 г. – март 2007 г. Более подробно порядок начисления и уплаты налога на имущество при создании организации мы рассмотрим далее.

Если организация имеет обособленные подразделения, выделенные на отдельный баланс ,то такие обособленные уплачивают налог (авансовые платежи по налогу) в бюджет по местонахождению каждого из обособленных подразделений в отношении имущества, находящегося на балансе каждого из них (ст. 384 НК РФ). Сумма налога рассчитывается как произведение налоговой ставки, действующей на территории соответствующего субъекта РФ, где расположены обособленные подразделения, и налоговой базы (средней стоимости имущества), определенной за налоговый (отчетный) период в соответствии со ст. 376 НК РФ.

Читать дальше

Конец ознакомительного отрывка

Купить книгу