В современных условиях функционирования экономики меры макроэкономического регулирования предпринимательства должны быть направлены на поощрение внедрения инноваций, наращивание экспорта товаров и услуг, повышение национальной конкурентоспособности, увеличение притока прямых иностранных инвестиций, выращивание предприятий – национальных лидеров в приоритетных отраслях экономики.

Глава 2

Макроэкономическое регулирование деятельности предпринимательских структур в России и Казахстане

2.1. Денежно-кредитное регулирование малого и среднего предпринимательства в России и Казахстане

Изучение опыта регулирования предпринимательской деятельности в России и Казахстане позволяет оценить наиболее эффективные формы стимулирования предпринимательской активности с целью последующего применения положительного опыта при создании системы макроэкономического регулирования предпринимательства в Республике Беларусь с учетом совместного формирования Евразийского экономического союза.

Одной из основных проблем денежно-кредитного регулирования предпринимательства в России являются высокие ставки по кредитам и малые сроки предоставления кредитных ресурсов. Стоящие перед Россией сложные вопросы макроэкономического характера негативно отражаются на сегменте кредитования малого и среднего бизнеса. В 2011 г. темпы кредитования МСП в России составляли 22,2 %, в 2012 г. – 15,3 %, а по итогам 2013 г. снизились до 8,8 %. Причин такого снижения несколько. Это и общая недостаточная развитость МСП в стране и преобладание в его финансировании краткосрочных кредитов длительностью не более 1–1,5 лет. Cтруктура кредитного портфеля российских банков характеризуется следующими значениями: 62 % составляют кредиты длительностью до 1 года, 20,5 % – от 1 до 3 лет, и только 17,5 % – более 3 лет. А в силу специфики работы малых предприятий оптимальным вариантом является получение займов на срок 3–5 лет [6].

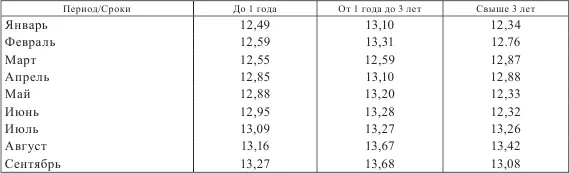

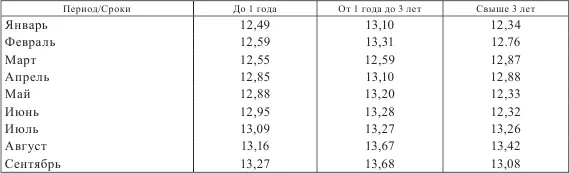

В 2014 г. на объеме кредитования малого и среднего бизнеса России негативно сказалась общая экономическая ситуация: снижение деловой активности субъектов хозяйствования, девальвация российского рубля, сокращение возможностей привлечения иностранного фондирования, рост ключевой ставки Банка России. В течение 2014 г. Банк России неоднократно повышал ключевую ставку. С 1 марта 2014 г. ставка была повышена с 5,5 до 7 %, с 25 апреля – до 7,5 %, с 25 июля – до 8 %, с 31 октября – до 9,5 %, с 11 декабря – до 10,5 %, с 16 декабря – до 17 %. Такой значимый рост ключевой ставки был обусловлен высокими девальвационными и инфляционными рисками. Рост стоимости фондирования при тенденции увеличения ставок по депозитам способствовал росту ставок на кредитном рынке (табл. 2.1). С учетом комиссий на рынке предлагали коммерческие кредиты по ставкам 13–18 %.

Таблица 2.1. Средневзвешенные процентные ставки по кредитам, предоставленным кредитными организациями субъектам МСП в рос. рублях. в 2014 г. *

В I полугодии 2014 г. темпы прироста кредитования малого и среднего бизнеса сократились более чем вдвое по сравнению с I полугодием 2013 г. Совокупный портфель банковских кредитов МСП вырос на 3,7 % (8,4 % за аналогичный период прошлого года) до 5,4 трлн рос. руб. (рис. 2.1).

Темпы прироста портфеля МСП впервые за последние три года оказались ниже темпов кредитования крупного бизнеса. На фоне ограничения доступа к иностранным рынкам капитала, российский крупный бизнес начал активнее фондироваться внутри страны, что позволило данному сегменту не только обогнать по темпам роста кредитование МСП, но и вплотную приблизиться к розничному кредитованию, которое было охлаждено политикой Банка России. За период 01.07.2013–01.07.2014 гг. кредитование крупного бизнеса выросло на 17,5 %, розничный сегмент – на 20,9 % (рис. 2.2) [7].

Ухудшение макроэкономической ситуации вынуждает банки ужесточать требования к заемщику, их кредитной истории и залоговому обеспечению. Сроки коммерческого кредитования сокращаются из-за стремления банков минимизировать риски. Кредитные ресурсы, в основном, направляются на пополнение оборотного капитала и на устранение кассовых разрывов. Сложившаяся ситуация приводит к сокращению объемов инвестиционного кредитования. Следует отметить, что в период снижения темпов развития экономики субъекты малого бизнеса проявляют большую активность в привлечении кредитных ресурсов, нежели представители среднего сегмента (рис. 2.3).

Читать дальше