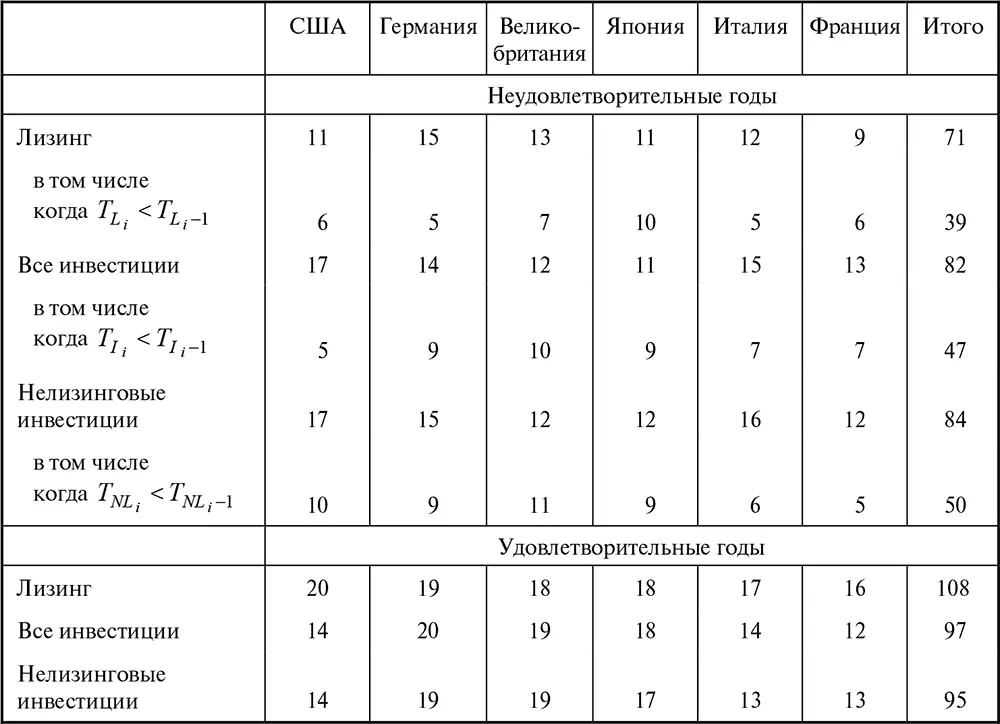

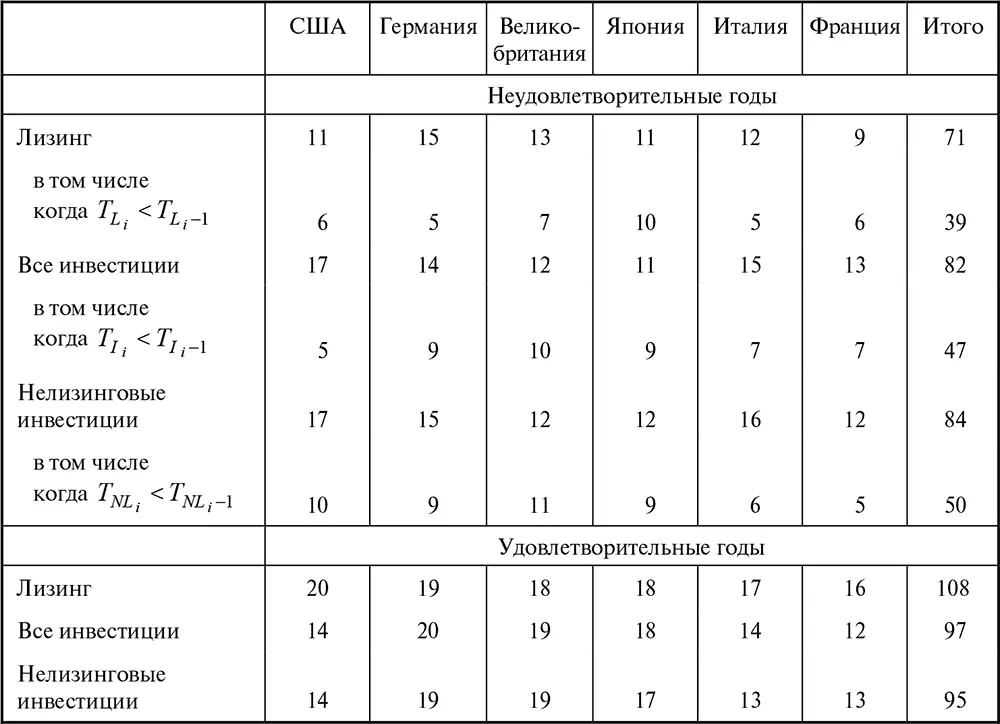

Теперь подведем итог по межстрановому сопоставлению лизинга, а также всех инвестиций и нелизинговых инвестиций с учетом выявленных в результате проведенных расчетов удовлетворительных и неудовлетворительных лет. В расчет не принимался базовый год по каждой стране. Полученные результаты позволили выявить некоторые важные обстоятельства, которые отражены в результирующей табл. 1.8.

Таблица 1.8

Сравнительный анализ удовлетворительных и неудовлетворительных лет в инвестиционной деятельности

Как видно из табл. 1.8, по совокупным показателям шести стран подверженность лизинга кризисным, предкризисным и неблагоприятным явлениям оказалась несколько ниже, чем в целом для всей инвестиционной деятельности. Каждому неудовлетворительному лизинговому году соответствовали 1,5 удовлетворительных года. Мы исходим из того, что удовлетворительные и неудовлетворительные годы отражают текущие колебания в рамках более продолжительных волнообразных циклов. Причем один лизинговый цикл содержит 2–3 колебания, и экстремальные точки отдельных из них могут являться пограничными для всего цикла и сформировать амплитуду всей волны.

Следовательно, средний срок волнообразных колебаний вокруг среднего годового прироста, о котором говорил Г. Хаберлер и которое характеризуется спадом и ростом внутри цикла, оцененным по абсолютным падениям и увеличениям объемов нового лизингового бизнеса, составляет 2,5 года. Исключив первоначальный период быстрого роста, мы определили в каждой стране по 2–5 лизинговых циклов различной продолжительности, но в 2–3 раза превышающих более краткосрочные текущие колебания.

Количество безусловных спадов в лизинге было меньше, чем по всем инвестициям и значительно меньше (почти на четверть), чем при инвестициях без учета лизинга.

Полагаю, что цикличность развития лизинга может проявляться в нескольких видах.

Первый – наиболее традиционный вид. Он предполагает две экстремальные точки, соответствующие максимально положительному и максимально отрицательному значениям приростов, т. е. на графике имеет место наибольшая амплитуда колебаний вверх и вниз между пиковой точкой и точкой кризиса.

Второй вид лизинговой цикличности представляется максимальным и минимальным положительными значениями приростов. Причем здесь возможны два подвида цикличности:

а) когда амортизация лизингового имущества закончилась в пределах срока цикла;

б) когда амортизация не закончилась, но имущество выбыло из оборота лизингополучателя.

Следует иметь в виду обилие факторов, которые оказывают влияние на динамику лизинговых операций и, соответственно, на их цикличность. В лизинговой сделке заложена комбинация многих факторов. Причем действовать они могут разнонаправленно. В частности, развитие технического прогресса и новации в амортизационной налоговой политике государства могут сокращать продолжительность жизни имущества, передаваемого в лизинг, периодичность его обновления и сроки цикла. В то же время с развитием технического прогресса происходит наращивание капитала, направляемого в реальный сектор экономики, и в лизинговый оборот вовлекаются новые виды более сложного оборудования, сроки амортизации которого первоначально могут быть более продолжительными. Тогда сроки договоров лизинга, а также сроки финансирования лизинговых операций и продолжительность экономического цикла могут возрасти. Однако созидательная составляющая все равно будет превалировать, и в конечном итоге обновляемость новой техники ускорится, поскольку она более производительная и изготавливает продукцию с более высокими потребительскими качествами. Действительно, концепция созидательного разрушения Й. Шумпетера играет центральную роль в процессе технологического обновления.

Большое значение имеет ставка процента. Если лизинговый процент сокращается, то лизинг становится более привлекательным, и сроки договоров могут увеличиваться, правда, в пределах сроков амортизации. Данное обстоятельство отражается на абсолютной величине контрактной стоимости лизинговой сделки. Сокращение процента влияет на цену лизинговой услуги – она уменьшается, и если рост производительности не перекрывает влияние этого фактора, то совокупная стоимость всех лизинговых операций сокращается. При таком сценарии может возникнуть иллюзия спада лизинговой активности. В свою очередь, если лизинговый процент растет, то сроки договоров могут начать сокращаться, а объемы сделок на единицу времени увеличиваться, поскольку более высокие проценты приведут к росту цен.

Читать дальше

Конец ознакомительного отрывка

Купить книгу