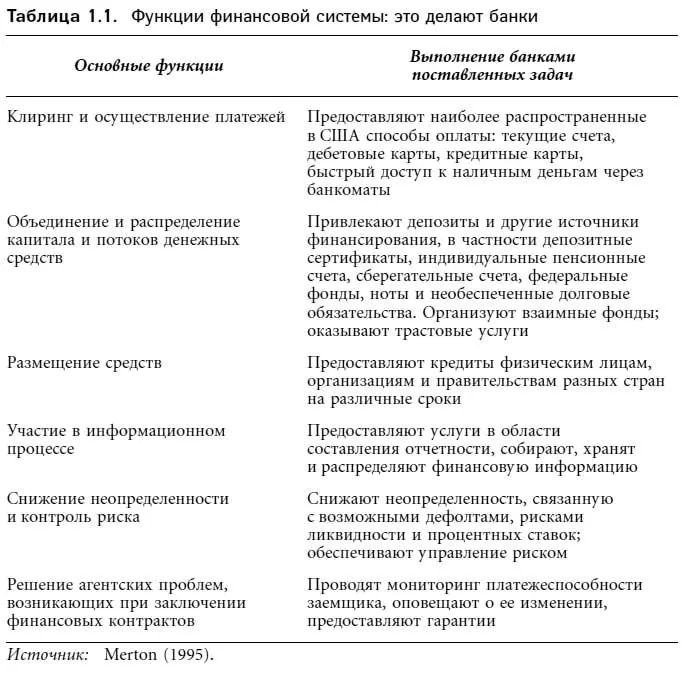

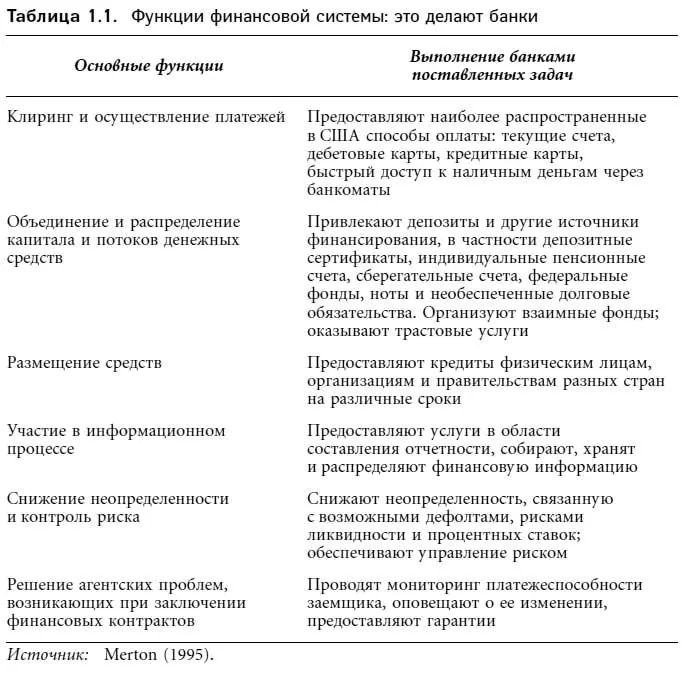

Способны банки снижать неопределенность и контролировать риск? Да, одна из главных причин существования финансовых посредников – наличие у них возможностей снижать неопределенность и контролировать риск. Снижение риска обеспечивается финансовой системой за счет диверсификации; регулирующие органы уменьшают риск, предоставляя правительственные гарантии (развивая федеральную сеть безопасности).

Обеспечивают банки решение агентских проблем, возникающих при заключении финансовых контрактов? Они проводят мониторинг платежеспособности заемщика, оповещают об изменении ее уровня и обеспечивают гарантии (дают банковское поручительство). Наиболее крупной инновацией в области технологий совершения банковских контрактов является секьюритизация, т. е. объединение и оформление кредитов (в первую очередь ипотечных) как ценных бумаг, продаваемых инвесторам. С точки зрения банков, секьюритизация позволяет снизить риск и повысить ликвидность активов.

Что ж, читатель, вы правы – это делают банки: именно они решают все шесть задач, стоящих перед финансовой системой. Другие финансовые компании также выполняют некоторые из перечисленных функций, но только коммерческие банки осуществляют все функции и приспосабливают свои институциональные формы к эволюционному изменению каждой из задач.

Основная деятельность банков: финансирование кредитов за счет депозитов

В прошлом банки рассматривались исключительно как посредники в процессе распределения финансовых ресурсов; современная экономика считает их предприятиями, занятыми генерированием информации и обеспечением сделок. С традиционной точки зрения банки участвуют в двух процессах (заключают два типа контрактов): 1) привлечение депозитов (первый процесс или контракт), 2) выдача кредитов (второй процесс или контракт). Банки, занятые управлением пассивами, проводят эти процессы в обратном порядке, т. е. выполняют долговые обязательства, приобретая средства на финансовых рынках. Между тем существование понятия «финансовые супермаркеты» указывает на то, что банковское дело, в том виде, как оно представлено в деятельности крупнейших финансовых компаний, выходит за рамки привычного финансирования кредитов за счет депозитов. Суть работы современного банка гораздо точнее может быть представлена через образ предприятия, участвующего как в информационном процессе, так и в процессе заключения самых разных сделок (банковское обслуживание инвестиций, финансирование корпораций, страхование, трастовое и пенсионное обслуживание).

Оценка эффективности финансовой системы

Оценить эффективность финансовой системы можно по трем параметрам: эффективность размещения, эффективность затрат и ценовая эффективность.

Эффективность размещения – направление собранных средств в наиболее рентабельные инвестиционные проекты. Стоимость привлечения капитала должна быть равна минимальной прибыли от его размещения. Открытые финансовые рынки позволяют добиться максимальной эффективности размещения. На микроэкономическом уровне эффективность размещения означает, что предприятия соглашаются на любые проекты, рентабельность которых превышает стоимость привлечения вложенного капитала, а индивидуальные инвесторы предпочитают портфели, обеспечивающие наивысшую рентабельность при данном уровне риска или минимальный риск при данном уровне рентабельности.

Финансовая система эффективна с точки зрения затрат, если позволяет минимизировать стоимость транзакций или стоимость проведения финансовых операций. В расходы на транзакции входят комиссионные брокеров и дилеров за сделки с ценными бумагами, андеррайтеров при эмиссии ценных бумаг, а также разного рода банковские комиссионные за открытие и поддержание чековых счетов, гарантий, кредитных продуктов и соглашений. Чрезмерно высокие расходы на транзакции снижают спрос на проведение финансовых операций, поэтому реальных сделок или инвестиционных проектов может стать меньше. Поскольку инвестиционная деятельность создает рабочие места и стимулирует экономический рост, снижение объема инвестиций ухудшает экономическую ситуацию в обществе.

Информационная,или ценовая, эффективность – это способность котировок ценных бумаг отражать известную и поступающую информацию. На эффективном рынке, характеризующемся большим количеством покупателей и продавцов, а также наличием свободного доступа к информации, цена бумаг отражает всю имеющуюся информацию; любая новая информация неизменно находит отражение в ценах акций [2] Существует три формы рыночной эффективности: 1) слабая форма, когда цены акций отражают только историческую информацию; 2) средняя форма, при которой цены акций отражают всю известную широкой публике информацию; 3) сильная форма, при которой цены бумаг отражают информацию как публичного, так и частного характера.

.

Читать дальше

Конец ознакомительного отрывка

Купить книгу