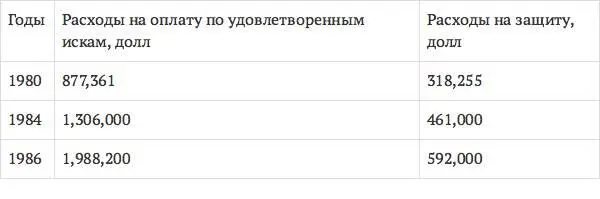

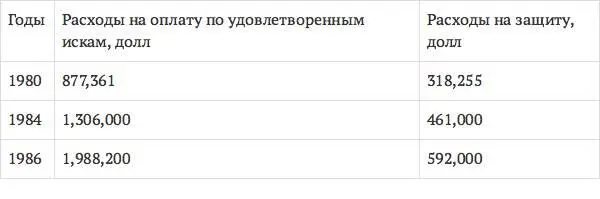

Увеличение размеров выплат по полисам D&O в 1980–1986 гг.

К середине – концу 80-х гг. рынок D&O вступил в кризис рентабельности. В результате многие страховщики ушли из данного сегмента рынка – в 1985–1986 гг. только три страховщика предлагали покрытие D&O (Lloyds/London, AIG, Chubb); страховые взносы на продление договора в 80 % страховых компаний увеличились на 200 %; также многократно увеличились франшизы и, напротив, уменьшились лимиты, предлагаемые по пролонгации договора (средний лимит уменьшился на 50 % в 1986 г.) [24]. При низком уровне конкуренции покрытие стало более ограниченным и возросло количество исключений – условия договора стали более благоприятными для страховщиков. Таким образом, страховщики принимали все меры, чтобы максимально снизить свою ответственность.

Судебные решения 1990-х гг. и реформа деликтного права в очередной раз перестроили страховой бизнес в сфере D&O. Нужно отметить, что этот период стал пиковым по количеству исков по обвинению в мошенничестве с ценными бумагами. Было принято два решения, неизгладимо изменивших рынок D&O:

В апреле 1995 г. Апелляционный суд девятого округа оставил в силе решение Окружного суда по делу Nordstrom inc v. Chubb Son inc. Суть заключалась в 100 %-м отнесении на полис D&O выплат по иску из нарушения законодательства о ценных бумагах [25]. Страховщик безуспешно пытался доказать, что компания и директор несли солидарную ответственность и что 7,5 млн должны быть отнесены на долю компании и оплачены ею, а не по полису D&O [26]. Это решение имело огромное значение, и страховщики поняли, что потенциально несли гораздо больший риск, нежели уплаченная премия, и пересмотрели условия покрытия либо увеличили премии. Однако хорошие новости для страховщиков были непродолжительными – через полгода вступил в силу Закон о реформировании порядка судебного рассмотрения дел о ценных бумагах (The Private Securities Litigation Reform Act of 1995 PSLRA). Целью данного акта было сокращение необоснованных судебных разбирательств по ценным бумагам, которые многие компании считали равносильными вымогательству, так как расходы, связанные с судебным разбирательством, часто превышали присужденные суммы. Например, в 1994 г. было подано 220 исков по ценным бумагам, что на 31 % превышало уровень 1993 г. и на 30 % превышало среднее количество исков за предыдущие три года. Итогом принятия закона стало уменьшение количества страховых исков вследствие обязанности просителя предоставить «веские доказательства» того, что ответчик действовал, заведомо зная о последствиях [27]. Суд отказывал в удовлетворении иска, если истец просто указывал на ложное заявление, утверждая, что ответчик должен был знать о ложности в силу своего положения в компании. В результате количество поданных исков по ценным бумагам снизилось с 220 в 1994 г. до 122 в 1996 г.; объем покрытия D&O начинал расширяться, в то время как премии в результате конкурентной борьбы страховщиков снижались [28].

Под влиянием реформы деликтного права договор эволюционировал: помимо традиционных частей А и Б в полисе появилась часть С, предусматривающая покрытие по искам, поданным против самой компании (однако покрытие касалось только исков из ценных бумаг). Таким образом, начиная с середины 90-х гг., получает широкое распространение так называемое Entity Cover, которое сейчас является неотъемлемой частью большинства договоров страхования ответственности руководителей.

Однако снижение количества исков было недолгим – 122 иска о мошенничестве в сфере ценных бумаг было подано в 1996 г., 167 – в 1997 г., 245 – в 1998 г., 207 – в 1999 г., 201 – в 2000 г., 483 – в 2001 г. (включая иски по IPO [29]). Это произошло по причине усложнения правил ведения бухгалтерского учета, которые не были с точностью поняты, что приводило к многочисленным изменениям бухгалтерской отчетности и соответственно увеличению числа судебных процессов. Также этот период был отмечен возросшей активностью Комиссии по ценным бумагам и рынкам (Securities and Exchange Commission, SEC) [30]в части оспаривания действий директоров. Адвокаты истцов также стали более искусными в ведении судебных процессов и выполнении требований PSLRA. Страховщики больше не соглашались нести 100 % расходов на урегулирование иска, так как затраты на урегулирование, включая расходы на защиту, выросли с 427 млн в 1996 г. до 5,6 млрд в 2001 г.

В начале нашего века новый виток преследования публичных компаний явился следствием падения котировок NASDAQ, затем прокатился бум исков к компаниям компьютерного бизнеса и телекоммуникационным операторам. Первый иск в связи с подозрениями относительно сговора банкиров со своими клиентами с целью получения необъявленных компенсаций при первичном размещении акций (IPO) был подан в январе 2001 г. Успех юристов в этом деле породил целую группу исков к инвестиционным банкирам: было заявлено более 300 подобных претензий, получивших название Laddering Claims.

Читать дальше