9. СОСТАВ НАЛОГОВОЙ СИСТЕМЫ

Налоговую систему РФ составляют13 налогов и два сбора (госпошлина – это по своим признакам сбор), в том числе федеральных – 10, региональных – 3, местных – 2. Следует также обратить внимание, что в рамках специальных налоговых режимов установлены три единых налога: единый сельскохозяйственный налог, единый налог при применении упрощенной системы налогообложения, единый налог на вмененный доход для отдельных видов деятельности.

К федеральным налогам и сборам относятся:

1) налог на добавленную стоимость; 2) акцизы; 3) налог на доходы физических лиц; 4) единый социальный налог; 5) налог на прибыль организаций; 6) налог на добычу полезных ископаемых; 7) водный налог; 8) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов; 9) государственная пошлина.

К региональным налогам относятся:1) налог на имущество организаций; 2) транспортный налог; 3) налог на игорный бизнес.

К местным налогам относятся:1) земельный налог; 2) налог на имущество физических лиц.

Разделение налогов по уровням власти целесообразно проводить с учетом следующих принципов: 1) налоговые доходы каждого уровня власти должны быть достаточны для финансирования закрепленных сфер или предметов ведения; 2) чем менее мобильна налоговая база (стоимостная, физическая или иная характеристики объекта налогообложения), тем на более низком уровне государственной власти производится ее налогообложение. Например, высокой мобильностью обладают труд и капитал, а низкой – природные ресурсы и недвижимость. Поэтому целесообразно закрепить на федеральном уровне налогообложение доходов физических и юридических лиц, а на иных уровнях – налогообложение имущества; 3) большинство регулирующих налогов закрепляется на федеральном уровне; 4) косвенные налоги (взимаемые в виде надбавки к цене товара) – акцизы, налог на добавленную стоимость, таможенные пошлины – взимаются на федеральном уровне; 5) число совместных сфер ведения по налоговым вопросам РФ и ее субъектов должно быть минимизировано.

10. НАЛОГОВОЕ БРЕМЯ И ЗАВИСИМОСТЬ ОТ НЕГО РАЗМЕРОВ НАЛОГОВЫХ ДОХОДОВ БЮДЖЕТОВ

Налоговое бремя может исчисляться для экономики страны в целом и для конкретных налогоплательщиков. Налоговое бремя на макроуровне определяется как отношение общей суммы взимаемых налогов к величине совокупного национального продукта и показывает, какая масса произведенного общественного продукта перераспределяется в результате действия бюджетных механизмов. В экономически развитых странах с социально ориентированной экономикой среднее значение налогового бремени составляет 40–45 %. В РФ этот показатель несколько выше – примерно 48 %.

Для конкретного налогоплательщика налоговое бремя показывает долю совокупного дохода этого лица, которая отчуждается в бюджет. Практически берется отношение суммы всех начисленных налогов и налоговых платежей к объему реализации. Показатель налогового бремени зависит от вида деятельности плательщика. Так, на предприятиях, занимающихся производством вин и ликеро-водочных изделий, он достигает 50 %, так как в цене этой продукции велика доля акцизов, сельскохозяйственные же предприятия, на которые распространяются многие налоговые льготы, несут налоговое бремя, не достигающее и 10 %.

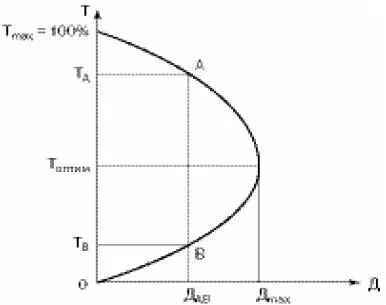

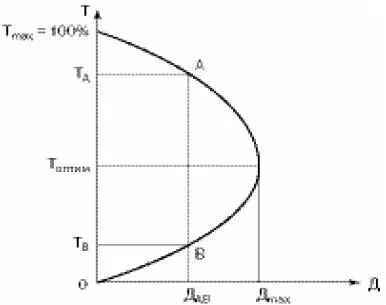

От величины налогового бремени зависит объем изымаемых в бюджет средств. Но связь этих двух показателей не является ни прямой, ни обратной, а носит сложный характер и описывается так называемой кривой Лаффера (рис. 1).

Рис. 1.Кривая Лаффера.

Американский экономист Артур Лаффер описал связь между ставками налогов и объемом налоговых поступлений в государственный бюджет. По мере роста ставки (Т) от нуля до 100 % налоговые поступления растут от нуля до определенного максимального уровня (Д тах), а затем вновь снижаются до нуля. Налоговые поступления падают после некоторого значения ставки, поскольку более высокие ставки налога сдерживают активность хозяйствующих субъектов, а потому налоговая база (на макроуровне – национальный продукт и доход) сокращается.

11. НЕНАЛОГОВЫЕ ДОХОДЫ БЮДЖЕТОВ

Неналоговые доходы складываются из: 1) доходов от использования имущества,находящегося в государственной или муниципальной собственности, после уплаты налогов и сборов, предусмотренных законодательством о налогах и сборах, за исключением имущества автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных; 2) доходов от продажи имущества(кроме акций и иных форм участия в капитале, государственных запасов драгоценных металлов и камней), находящегося в государственной или муниципальной собственности, после уплаты налогов и сборов, за исключением имущества автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных; 3) доходов от платных услуг,оказываемых бюджетными учреждениями после уплаты налогов и сборов; 4) средств, полученных в результате применения мер гражданско-правовой, административной и уголовной ответственности(штрафы, конфискации, компенсации), а также средств, полученных в возмещение вреда, причиненного РФ, субъектам РФ, муниципальным образованиям, и иных сумм принудительного изъятия; 5) средств самообложенияграждан; 6) иныхненалоговых доходов.

Читать дальше