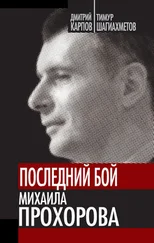

Таким образом, путем продажи акций своему филиалу «ОНЭКСИМбанк», председателем правления которого по-прежнему был Прохоров, стал полноправным собственником контролирующего пакета акций «Норильского никеля».

ПРЕТЕНЗИИ

...

«По итогам приватизации я был более успешен, чем все остальные, поэтому я считаю ее приемлемой».

Михаил Прохоров, 2009

год [17]

Впоследствии политики неоднократно поднимали вопрос о необходимости пересмотреть итоги приватизации «Норильского никеля», этой проблемой занимались и правоохранительные органы. В 2000 году ситуация обострилась: московская прокуратура подала в столичный арбитраж иск о незаконности аукциона по продаже госпакета «Норникеля», но суд не принял его к рассмотрению. Потом делом занялась Генеральная прокуратура РФ. Прокуратура посчитала, что цена, за которую «ОНЭКСИМбанк» выкупил 38 % акций, – $170 млн. – была занижена по сговору между руководителем Госкомимущества Альфредом Кохом и Владимиром Потаниным. В результате этой сделки государственный бюджет потерял около $140 млн. (поскольку Госкомимущество отклонило заявку на сумму более чем $300 млн.). Месяцем позже заместитель генерального прокурора Юрий Бирюков обратился к Потанину с письмом, в котором предложил добровольно возместить ущерб и вернуть указанную сумму бюджету.

Прохоров с Потаниным, весьма вероятно, решили играть «на опережение», начав реструктуризацию компании. В этот момент в стране началась смена политической элиты, и преемственность существовавших договоренностей между бизнесом и властью могла быть не обеспечена (спустя 5 лет, однако, Владимир Путин успокоил [18] «выживших олигархов», ставших к тому времени «социально ответственными собственниками», что пересмотра итогов приватизации не будет»).

Официально реструктуризация компании была направлена на повышение инвестиционной привлекательности и эффективности. В рамках стратегии переноса центров капитализации на производственные предприятия в феврале 2001 года новым «сердцем» стала «Норильская горная компания», которая в феврале 2001 года была переименована в «Горно-металлургическую компанию «Норильский никель». По итогам реструктуризации в 2001 году 96,9 % акций РАО «Норильский никель» было обменено на акции ОАО «ГМК «Норильский никель». На 15 % акций РАО «Норильский никель» были выпущены американские депозитарные расписки (ADR) 1-го уровня, которые в процессе реструктуризации были автоматически перерегистрированы на акции ГМК.

До начала реструктуризации структура «Норильского никеля» в общих чертах выглядела так. Основные промышленные активы были сосредоточены в АО «Норильская горная компания» (НГК) и ряде других дочерних акционерных обществ. Кроме того, незадолго до этого в состав холдинга вошла компания «Norimet» – эксклюзивный торговый партнер по продаже на внешнем рынке никеля, меди и кобальта из Норильска. А собственно РАО «Норильский никель» выступало в качестве управляющей компании холдинга. При этом сложился своего рода парадокс. Для инвесторов наиболее интересны акции именно «Норильского никеля», тогда как вся прибыль создается в дочерних обществах. В результате РАО столкнулось с двойным налогообложением при выплате дивидендов, поэтому встал вопрос о переходе холдинга на единую акцию, обеспеченную как промышленными активами, так и торгово-сбытовой сетью. Подобный переход всегда представляет довольно сложную процедуру. Однако в случае с «Норильским никелем» ситуация дополнительно усложнилась тем, что будущими основными акциями холдинга станут не акции собственно «Норильского никеля», а акции «Норильской горной компании».

Именно это обстоятельство породило разные домыслы. Вспоминая о летних претензиях со стороны прокуратуры, ряд наблюдателей предположил, что реорганизация призвана обезопасить компанию от дальнейших посягательств такого рода.

Многочисленные претензии Федеральной комиссии по рынку ценных бумаг (ФКЦБ), с конца 2000 года добивающейся отмены реструктуризации компании, по большому счету, лишь с малой долей вероятности могли привести к тому, что реструктуризация «Норникеля» могла быть признана незаконной постфактум. Ведь в этом случае была бы отменена и эмиссия акций ГМК «Норильский никель». При этом совершенно неясно, что пришлось бы делать с тысячами акционеров – их добросовестных приобретателей. Ведь акции были куплены на вторичном рынке после завершения обмена на них акций старой компании – РАО «Норильский никель». К слову, именно эту цель – появление новой компании, новых акций и акционеров с невозможностью отыграть сделку назад – и преследовало руководство «Норникеля». Оно прямо заявляло, что одна из целей реструктуризации – избавление от риска деприватизации. На то, что отыграть ситуацию без ущерба для тысяч акционеров невозможно, ссылались и в самой компании. «Компания доказала правомочность реструктуризации не только во всех судебных инстанциях, но и на деле – стоимость акций возросла в несколько раз, – заявил пресс-секретарь «Норильского никеля» Сергей Черницин. – Если ФКЦБ защищает права акционеров, то в данном случае непонятно от кого и от чего – может, от роста стоимости акций?» [19]

Читать дальше

Конец ознакомительного отрывка

Купить книгу