Как вы уже догадались, процесс роста не может продолжаться вечно. В какой-то момент времени покупатели увидят, что цена уже слишком высокая и перестанут покупать товар и часть из них начнет распродавать свои товар по высокой цене – то есть предлагать.

Имеет место и такая ситуация на рынке: когда количество покупателей и продавцов становится (усредненно) одинаковым, то цена на товар стабилизируется и будет находится в пределах условной верхней и нижней границы, то есть количество продавцов и покупателей и их объем продаж/покупок в среднем находятся равновесии, в таком случае говорят, что цена товара находится в консолидации или флэте.Рост предложения приведет к снижению цен (рис. 2. стрелка 1).

Когда количество желающих продать начнёт расти и на всех продавцов не будет хватать покупателей, продавцы будут вынуждены предлагать всё более и более низкие цены (рис. 2. стрелки 2-4). Возникает момент (как и в ситуации с покупкой) когда трейдеры готовые продать свой товар хотят продать уже по любой низкой цене. Таким образом баланс смещается в сторону предложения и поэтому цена падает, пока не встретит обратную сторону – спрос (рис. 2. стрелка 5). На финансовых рынках падение цены называют медвежий рынок.

Рис. 2. Медвежий рынок и формирование желания у трейдеров продавать

Все движения на финансовом рынке происходят из-за возникновения дисбаланса покупателей и продавцов. Чьи намерения и желания сильнее, туда и пойдёт рынок. По сути, для успешной торговли главное правильно определить баланс сил, который существует на рынке в настоящий момент и встать на сторону большинства. Однако, как я уже успел упомянуть, не имея реальных данных, это бессмысленное дело и сводится к банальному гаданию. Поэтому имеются другие альтернативы, например, понимание вышеописанной закономерности движения рынка уже даст преимущество перед теми, кто этого не понимает.

Существует мнение, что объем отражает спрос и предложение на рынке. Разберемся, что такое объем сделок (в теории). Идея очень проста – объем купленных и проданных контрактов на один инструмент может показать перекос кого больше: покупателей или продавцов. Другими словами, если подано заявок на покупку 100 контрактов и на продажу 150 контрактов, то цена упадет чтобы обеспечить активацию продажи недостающих 50 контрактов.

Рост цены на финансовом рынке возможен только в том случае, если покупатели предлагают контрактов на покупку больше, чем на продажу. Но здесь нужно понимать такой нюанс: в каждой ценовой точке на рынке количество купленных контрактов равно количеству проданных контрактов. Если кто-то купил 1 контракт, значит кто-то продал этот контракт. Это может быть как маркет-мейкер (чья прямая обязанность поддерживать ликвидность финансового рынка, но не участвовать в торгах) либо брокер, крупные хэдж-фонды или рядовой трейдер.

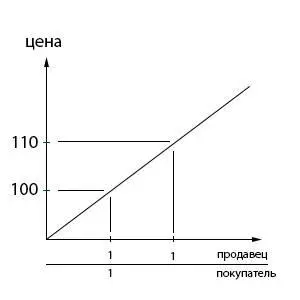

Рис. 3. Динамика цены от возникновения спроса

Цена на рынке растёт не потому, что стало больше покупателей на рынке, а потому что покупатели предлагают большее количество контрактов на покупку (по сути желание покупать). Желание покупать – значит, что покупатели в данный момент времени готовы купить инструмент по более высокой цене. То есть за каждый следующий контракт предлагается всё более и более высокая цена, потому что по старым (более дешёвым) ценам уже никто не продаёт.

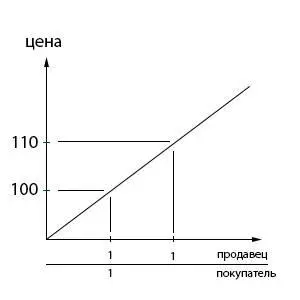

Давайте рассмотрим пример. Предположим, что на рынке появилось два продавца: один продает по 100 евро за акцию, а второй за туже акцию хочет выручить 110 евро и на меньшее не согласен (рис. 3.).

Через некоторое время, на рынок приходят покупатели желающие купить эту акцию и первому и самому быстрому покупателю акция достается по цене 100 евро и ценовой уровень закрывается (фигурально, есть продавец и покупатель). Больше по цене 100 евро никто не хочет продавать, но есть один продавец у которого эта же акция в продаже по более высокой цене в 110 евро. В момент когда ценовой уровень закрыт (сколько акции куплено, столько и продано), то цена делает прыжок вверх в следующему продавцу. Допустим уровень 110 евро также закрылся, найдя покупателей, но покупатели просыпаются и выставляют заявки купить еще и еще. Возникает некий вакуум – покупатели есть, а продавцов, готовых продавать – нет. И вот тут появляется маркет мейкер (которого все так яро ругают и упрекают во всех грехах). Задача маркет мейкера – обеспечить ликвидность актива, а не работать на рынке как трейдер с целью прибыли. То есть, в момент вакуума, маркет-мейкер должен удовлетворить желание тех, кто хочет купить (пример выше), то есть продать тем для кого не нашлось продавца. Маркет-мейкер в данном случае выступает в роли продавца (это очень важный момент!). Когда нет продавцов для покупающих появляется маркет-мейкер. Если бы на рынке были продавцы, то система просто свела продавца и покупателя вместе. Далее, как только желание всех покупателей удовлетворено маркет-мейкером, цена тут же начинает падать (помним, что продавцов на рынке не было) и после удовлетворения всех покупателей, живых покупателей больше нет. Цикл повторяется для нисходящего движения.

Читать дальше