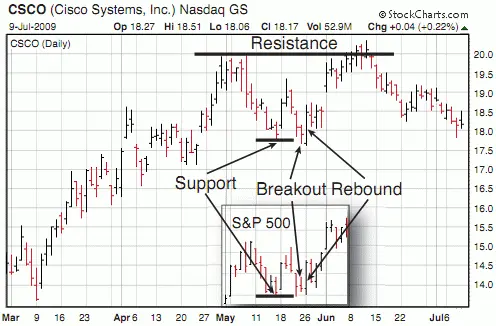

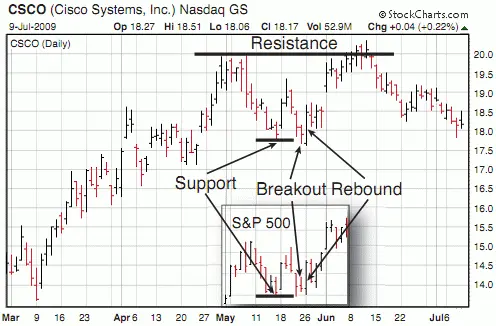

Обратите внимание, что этот трейд также имеет отношение к циклической природе торгов акциями компании Cisco (CSCO). Уровень поддержки был изначально установлен на дне падающего цикла. За ним последовало двухдневное повышение, в результате которого был достигнут максимум в районе $19,30. Затем рыночный цикл развернулся и стал нисходящим в течение трех дней подряд. Сделка, совершенная 26 числа, ознаменовала первый день цикла потенциального роста. Это увеличивает вероятность того, что она окажется успешной.

На рис. 6.3 под данными CSCO я привел часть графика индекса рынка ценных бумаг S&P 500. Обратите внимание, насколько точно циклы индекса, характеризующего рыночную ситуацию в целом, совпадают с рыночными циклами отдельных акций (CSCO). Большая часть акций очень сильно связана с динамикой всего рынка. Поэтому прежде чем войти в новую позицию, вы должны убедиться в том, что общий рыночный цикл соотносится с циклом конкретных акций, с которыми вы хотите заключить сделку.

Рис. 6.3. Общая рыночная синхронизация

Заметьте, что уровень поддержки цен S&P также дает индексу платформу для скачка. Следовательно, метод свинговой торговли сработает с большей вероятностью, если общий рыночный цикл понижался и только что развернулся в обратном направлении, а цикл отдельных акций, в данном случае Cisco, снижался на протяжении нескольких дней и опять же только что пошел вверх, и начало восходящего цикла совпадает с откатом от уровня поддержки как всего рынка, так и отдельных ценных бумаг. Сочетание этих четырех факторов представляет собой идеальные условия для метода откатной свинговой торговли.

Хоть это и отличная ситуация для откатного свингового метода, психологически трейдеру будет нелегко заключить сделку. После того как 26 мая трейдер вошел в позицию на уровне порядка $18,15, цена явно пошла вверх, но затем отскочила и в течение последующих трех дней удерживалась между $18,10 и 18,70, прежде чем наконец взлететь до $19,701 июня. Три дня перед рывком вверх оказались бы сложными для многих трейдеров: наблюдать, как потенциальная прибыль значительно уменьшается, затем возвращается, а затем сокращается снова, нередко тяжело эмоционально.

Откатный метод, как и прочие методы свинговой торговли, имеет очень короткую цепь для выхода. Вы устанавливаете стоп как раз под минимумом текущего прорыва. Например, ниже минимума в $17,61, установленного 26 мая, — приблизительно на уровне $17,50. Такой стоп заставит вас выйти из позиции, если сделка не сработает.

После того как курс пройдет более половины пути к уровню сопротивления, вы можете получить значительную прибыль. Если так и случилось, вы должны выходить, когда цена немного опустится. Проще всего установить стоп на уровне минимума предыдущего дня — тогда вы выйдете, если курс акций упадет ниже. Такой подход позволяет вам следовать за длительным движением цены в одном направлении и быстро выйти, если произойдет реверсия. В примере с Cisco вы бы вышли из позиции 3 июня, когда цена опустилась чуть ниже $19,41. Так что ваша прибыль составила бы $1,25 на акцию при риске около $0,55-0,60.

Теперь я разделю этот метод на четыре составляющие, чтобы обратить особое внимание, какую роль играет интеллект левого полушария и интуиция правого, когда мы торгуем по этому методу.

Рыночная среда

Данный метод применим на рынках разного типа. Однако на рынке, движущемся в ограниченном ценовом диапазоне, вы торгуете на длинных и коротких позициях. На растущем рынке вы работаете только на длинных позициях. Если цены на рынке падают, следует делать ставку только на короткие позиции.

Как показывает мой опыт, самый простой и наиболее эффективный способ определить тип рынка — посмотреть на дневной ценовой график за последние полгода. Если цены визуально идут вниз, значит, вы на падающем рынке. Если кажется, что они поднимаются, следовательно, рынок растущий. Пресекайте потребность левого полушария выяснить состояние рынка досконально. Посмотрите на график и решите за секунду, демонстрирует ли рынок рост, падение или боковой тренд. При очевидных бычьих тенденциях вступайте в длинные позиции, при медвежьих — в короткие, если же наблюдается боковой тренд, можете сочетать оба варианта.

Это распространяется как на рынок в целом, так и на отдельные акции. Если весь рынок идет вниз, не совершайте покупки выше уровня поддержки, какими бы привлекательными ни казались конкретные акции. Их курс, вероятнее всего, упадет, если весь рынок продолжит движение вниз. Если весь рынок растет, не «шортите» акции ниже уровня сопротивления по той же самой причине.

Читать дальше

Конец ознакомительного отрывка

Купить книгу