Повторим еще раз основные правила работы с уровнями:

1. Цена обычно ходит от уровня до уровня. Поэтому если цена пробила уровень, то она, скорее всего, дойдет до следующего уровня.

2. Если цена подошла к уровню, то позицию можно открывать только тогда, когда станет ясно, отбилась цена от уровня или пробила его. Предсказать заранее, что именно произойдет в конкретном случае, невозможно.

1.6. Сигналы осцилляторов

Сначала несколько слов обо всех индикаторах. Что такое любой индикатор? Это всего-навсего вычисление по заданному алгоритму каких-то свойств ценового графика. Эти свойства графика можно в принципе увидеть и без всяких индикаторов (еще раз напомню, что индикаторы не создают новой информации, но все-таки часто уже имеющуюся информацию проще увидеть с помощью индикаторов, а не просто глядя на свечки). Например, простая скользящая средняя с периодом 200 дает среднее значение цены за предыдущие 200 свечек. И ТОЛЬКО. И ничего не говорит ни о тренде, ни о направлении движения цены и так далее. И в этом смысле индикатор не бывает ошибочным (ошибки программы я не рассматриваю). А вот когда мы говорим, что «если цена расположена выше этой средней, то тренд направлен вверх», то тем самым мы строим модель. Эта модель может хорошо работать или плохо, но это уже характеристика модели, а не индикатора. Один и тот же индикатор может отлично работать в одной модели и не работать в другой. Те, кто работает на рынке без использования индикаторов, просто строят соответствующую модель рынка, в которой нет индикаторов. Хорошо известный пример такой торговой системы — Примитивный Технический Взгляд (ПТВ) Терехова (она подробно описана на сайте www.fxclub.org). Но существование таких торговых систем вовсе не означает, что индикаторы бесполезны.

Основная беда при использовании индикаторов в том, что их используют слепо, не понимая, что за ними стоит. В большинстве книг мало внимания уделяется тому, что именно показывают индикаторы. Попробуем хоть немного исправить это положение и рассмотрим два хорошо известных осциллятора — RSI и стохастический осциллятор, или, как его часто называют, «стохастику».

Что показывает RSI? Если говорить грубо, то он показывает процент белых свечек за выбранный период (не кидайте в меня камни — я знаю, что это не совсем точно, что надо учитывать и размер тела свечи, и разрывы, если они есть, но для наших целей в параграфе такая точность достаточна). И ничего, кроме этого процента, он не показывает. А дальше начинается использование его при построении моделей.

Модель первая: если RSI пересекает уровень 70 (уровень перекупленности) сверху вниз, то цена развернулась и идет вниз. Это наиболее часто встречаемая в учебниках интерпретация сигнала RSI. Но давайте подробнее рассмотрим, что за этим стоит.

Во-первых, это пересечение, грубо говоря, означает, что процент белых свечек за выбранный период был больше 70, а стал меньше 70, и только. Верим мы в то, что это изменение процента белых свечек означает разворот цены или нет, зависит только от нас, но не от индикатора. Чтобы поверить в это, хорошо бы иметь статистику, в скольких процентах случаев это пересечение дает правильный сигнал.

Во-вторых, статистика зависит от взглядов трейдера на рынок. Например, один трейдер решит, что если цена после такого сигнала прошла вниз 30 пунктов, то сигнал правильный, а для другого сигнал будет правильным, если цена прошла не менее 50 пунктов.

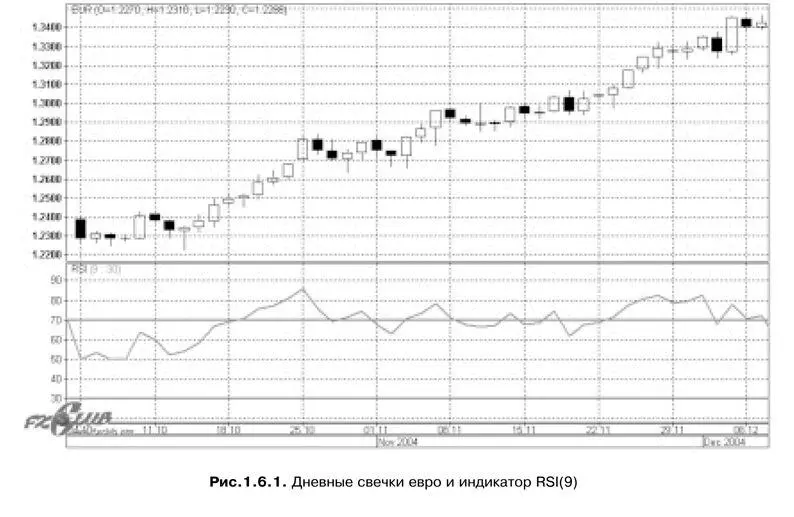

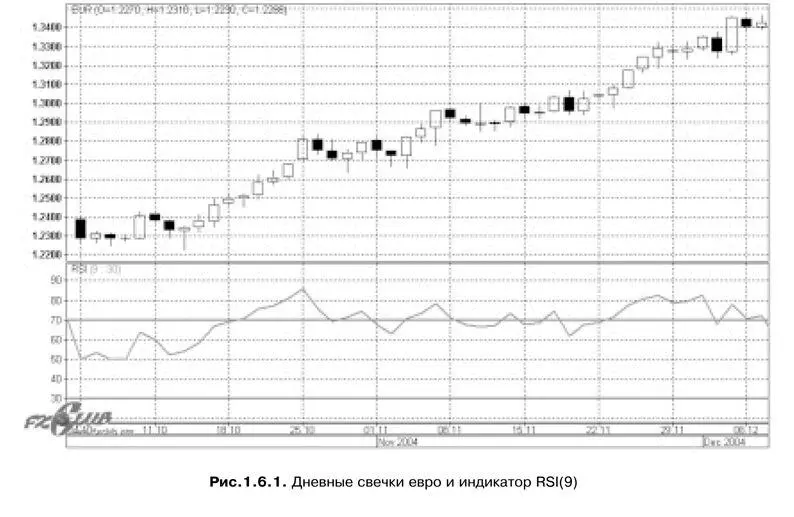

В-третьих, статистика будет меняться в зависимости от выбранного периода. То есть, выбирая период, мы говорим себе, что если за этот период процент белых свечек стал меньше 70, то цена идет вниз. Но это при любом периоде не всегда так. Возьмем мой любимый период 9 на часовых свечках. Пусть цена за предыдущие сутки шла так: первые 15 свечек были белыми и имели тело по 30 пунктов, а последние 9 были черными и имели тело по 1 пункту, то есть вверх 450 пунктов, а вниз 9 пунктов (пример нереальный, но полезный). Так вот — в этом случае RSI пройдет от значения 100 до 0, но кто скажет, что цена развернулась и идет вниз? Рассмотрим рисунок 1.6.1.

На этом рисунке хорошо видно, что в ноябре и начале декабря 2004 года RSI неоднократно пересекал сверху вниз уровень перекупленности, но цена при этом после небольших коррекций вправо (даже не вниз) продолжала идти вверх.

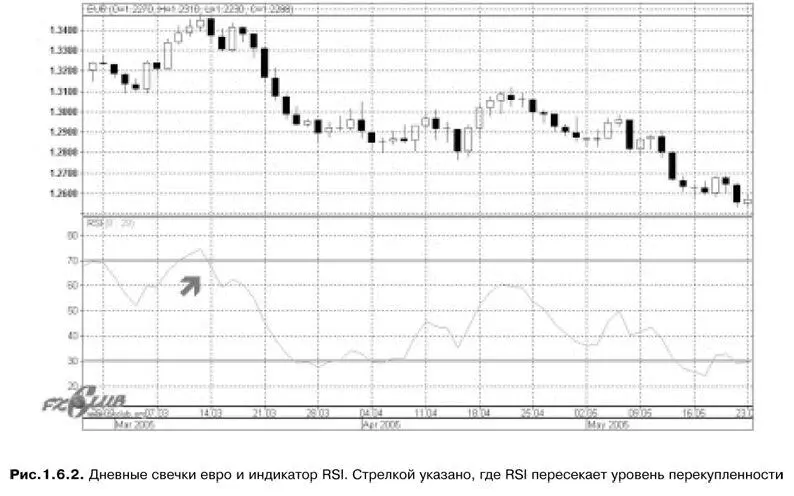

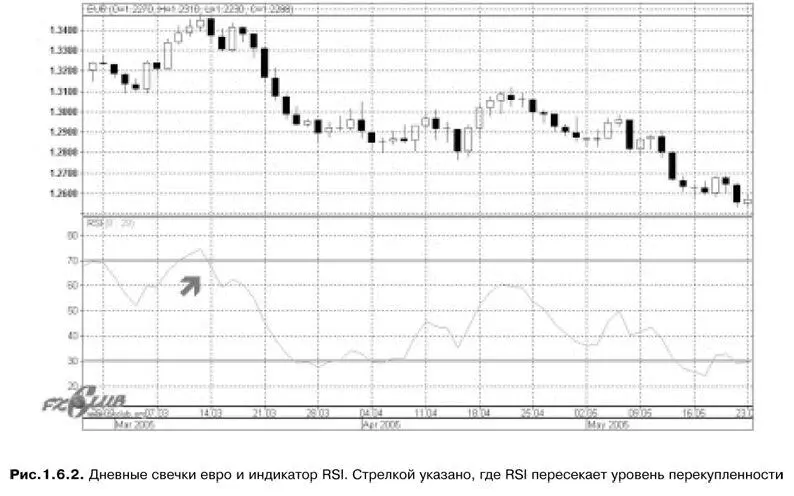

На рисунке 1.6.2 приведен другой пример. Хорошо видно, что после того, как цена на дневных свечках евро отбилась от уровня сопротивления 1.3470 RSI пересек уровень перекупленности сверху вниз, тем самым подтвердив отбой цены от уровня, и после этого началось долгое падение евро. Аналогично можно рассмотреть и примеры с уровнем перепроданности, но мы этого делать не будем. Надеюсь, я убедил, что пересечение уровня перекупленности не всегда дает сигнал на продажу. А что же мы при этом имеем всегда? Только одно — возрастание процента черных свечек и соответственное уменьшение процента белых свечек. И вот на основе этого можно построить примерно такую модель — если цена подошла снизу к уровню сопротивления и RSI пробивает уровень перекупленности сверху вниз, то мы имеем на рынке отбой от уровня. И при этом RSI (как и любой другой осциллятор) ничего не говорит о том, как далеко вниз цена пойдет. Затем в действие вступает вторая модель рынка — цена движется от уровня до уровня, и мы смотрим, где расположен уровень поддержки, до которого цена дойдет СОГЛАСНО ПРИНЯТОЙ МОДЕЛИ. И таким образом прикидываем размер возможной прибыли. Но при такой работе сразу возникает мысль — а нужен ли уровень перепроданности вообще? Ведь цена подошла к уровню сопротивления и при этом RSI развернулся вниз, то это значит, что процент черных свечек стал больше и я могу построить модель, в которой именно разворот RSI определит отбой цены от уровня, а не пересечение уровня перекупленности. Хорошо такая модель работает или плохо? На мой взгляд, эта модель лучше, чем предыдущая. Но главное в этих моделях то, что RSI используется не сам по себе, а только вместе с уровнями, и при этом дает вполне разумные сигналы. Можно заметить отбой от уровня без RSI? Конечно, можно. Но работать проще, когда можно формализовать правила. Когда правила для открытия позиции строго формализованы, я не думаю судорожно, открывать сейчас позицию или нет — просто проверяю правила. А о построении правил торговли я думаю в спокойной обстановке, когда у меня нет открытых позиций.

Читать дальше