Наконец, самое важное «Да»: при всех своих реальных и мнимых недостатках S&P500 замечательно воспроизводит доходность всего американского фондового рынка. Более того, имея среднегодовую доходность 10,7 % начиная с 1926 г., он фактически переигрывал более широкий рынок с его 10,3 %. Однако график-обличитель в очередной раз предостерегает нас не надеяться на S&P500 как на источник избыточной доходности. Вся его избыточная доходность приходится на короткий период с 1926 по 1932 г. После этого годовая доходность индекса в 12,2 % в точности соответствовала доходности всего фондового рынка. При этом закон возвращения к среднему в целом проявлял себя очень слабо, едва заметно. Да, когда доминируют компании с большой капитализацией, как это было на протяжении большей части бычьего рынка 1982–2000 гг., S&P500 всегда будет немного переигрывать рынок. А когда доминируют компании с малой капитализацией, как это было в 1975–1980 гг., S&P500 будет ему немного проигрывать. Но поскольку S&P500 представляет более 75 % американского рынка, наивно было бы предполагать, что в будущем он никогда не вернется к среднему. Еще один ценный урок, который дает наш график-обличитель: инвесторам индексных фондов S&P500 нет смысла менять лошадей и переходить на полный рыночный портфель – особенно если это ведет к образованию налогооблагаемого прироста капитала. В долгосрочной перспективе S&P500 покажет точно такие же результаты, как и весь рынок, поскольку он это делал всегда. По состоянию на 2009 г. годовые доходности были следующими: S&P500 – 9,8 %; полный фондовый рынок – 9,5 %. Соотношение между ними резко вернулось к среднему, снизившись с 1,4 до 1,2, когда акции компаний с малой и средней капитализацией переиграли индекс S&P500 (рис. 3.3).

Возвращение к среднему – взаимные фонды акций

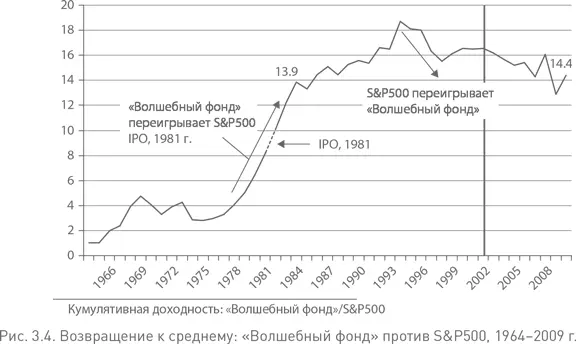

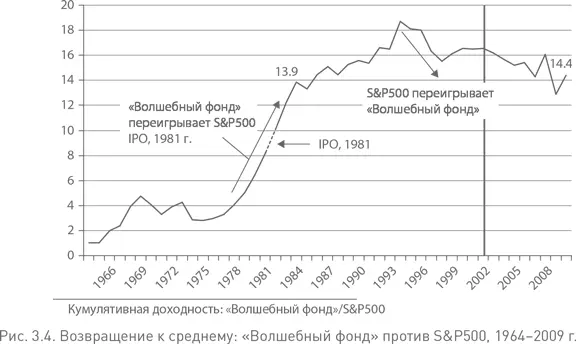

График-обличитель также помогает нам увидеть, какую важную роль играет возвращение к среднему в доходностях взаимных фондов. Насколько больше мы можем узнать, если посмотрим не на простую сводку долгосрочных доходностей фонда, а на график, показывающий изменение его доходности относительно рынка! Рассмотрим замечательные цифры, иллюстрирующие самую великую историю успеха в американской индустрии взаимных фондов. Я назову этот фонд «Волшебным фондом», потому что его долгосрочные результаты – лучшее, что мы можем найти. Созданный в 1964 г., «Волшебный фонд» зарабатывал в среднем 19,7 % в год, опережая индекс S&P500 на полновесные 8,5 %. Результат: $10 000, вложенные в фонд в самом начале, с учетом реинвестированных дивидендов, превратились бы в $9,3 млн к началу 2002 г. Та же сумма, вложенная в индекс S&P500, превратилась бы всего в $560 000. Это похоже на чудо. И так оно и есть!

Но теперь давайте преобразуем эти цифры в наш график-обличитель. Как и у многих других фондов, результаты оказались сенсационными в первые годы, когда активы были невелики, и в данном случае – прежде чем фонд вышел на публичный рынок. С 1964 по 1981 г. доходность «Волшебного фонда» составляла в среднем 22 % в год, заставляя краснеть от стыда S&P500 с его жалкими 9 %. К 1981 г., когда фонд разместил на бирже свои акции, его доходность превысила доходность рынка в 10 раз. За следующие пять лет он обогнал рынок почти в 14 раз. Даже когда активы выросли до миллиардов долларов, затем до десятков миллиардов и, наконец, преодолели рубеж в $30 млрд, фонд продолжал процветать, обогнав в 1993 г. доходность рынка почти в 19 раз.

При таких впечатляющих высотах возвращение к среднему становится почти неизбежностью и ускоряется по мере того, как фонд становится все крупнее и крупнее, а его портфель неотвратимо приближается к рыночному. В 1993 г. игра была закончена. К 1997 г. фонд потерял одну шестую своего преимущества и с тех пор двигался в жесткой упряжке с S&P500. Как показывает нам график-обличитель (рис. 3.4), доходность «Волшебного фонда» была практически идентична доходности индекса S&P500 (14 %). На самом деле график говорит о том, что он стал скрытым индексным фондом, растеряв все свое волшебство. Но график-обличитель сохраняет свою магическую силу, четко показывая, что перелом наступил более 10 лет назад. По состоянию на 2009 г. разрыв продолжает сокращаться: доходность «Волшебного фонда» составляет 16 %; а индекса S&P500 – 9,5 %. Возвращение к среднему продолжается; в этом году отношение доходности фонда к доходности S&P500 приблизилось к 14,4, т. е. фактически к тому уровню, где оно было в 1983 г., больше четверти века назад.

Читать дальше

Конец ознакомительного отрывка

Купить книгу