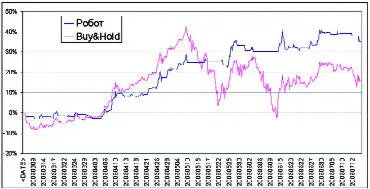

Но, конечно, неизбежны некоторые перенастройки, добавление новых модулей, другие модификации, и команда разработчиков непрерывно этим занимается. Непрерывно идет и сравнение результативности алгоритмов, в зависимости от нее деньги перераспределяются между алгоритмами, ими управляющими. Что же это за алгоритмы?

Термины финансового рынка

Технический анализ— исследование и прогнозирование динамики цен активов при помощи элементарного, а главное, формального математического анализа ценовых рядов: сглаживания различными фильтрами, поиска характерных паттернов колебаний цен и т. п.

Фундаментальный анализ— прогнозирование динамики цен на акции компаний на основе изучения финансовой отчетности этих компаний, их экономических показателей и расчета по этим данным так называемой «справедливой цены» акций.

Хеджирование— стратегия защиты активов от тех или иных рисков. Например, вкладывая деньги в стабильно растущие бумаги, вы хеджируете ваши сбережения против инфляции.

Как это работает?

Полноценная торговая система состоит из двух частей — системы прогноза рынка и принятия решений, выдающей сигналы на покупку или продажу, и системы исполнения заявок (она же система алгоритмического трейдинга). Если о прогнозах рынка каждый из нас слышал не раз, то о существовании второй части неспециалисты часто не подозревают. Между тем она чрезвычайно важна для успешной работы торговой системы и далеко не тривиальна алгоритмически. Ее задача — обеспечить надежное и быстрое (пока цена не изменилась!) выполнение указаний первой части. Но как быть, если система прогноза увидела, что на рынке появилась интересующая ее бумага по цене, скажем, сто рублей, и требует купить тысячу таких акций по этой цене — а на продажу их выставлено всего лишь сто, еще сто — по 102 рубля, а остальные — по 105? В этом случае необходимо решить многокритериальную задачу и сформировать набор заявок на покупку того, что есть, минимизируя время совершения сделки и фактические затраты. Мало того — оказывается, что выполнение каждой из этих заявок мгновенно влияет на остальные заявки и их цены, что требует дополнительных пересчетов. Математику этого сложного процесса изучают даже светила нелинейной науки (см., например, работы Дойна Фармера [Doyne Farmer], сделанные в Институте Санта-Фе). Однако ее до сих пор не удалось вмонтировать в систему принятия решений. От качества работы «второй части» зависит процентов тридцать дохода от сделки; если же она работает плохо, блестяще задуманная сделка может просто не состояться. На американском рынке программные продукты для алгоритмического трейдинга — это целая отрасль финансовой информатики.

Что касается «первой части» — собственно прогноза и системы принятия решений, эта задача всегда остается на острие прогресса, и в ней немедленно опробуются методы, хорошо себя проявившие в других областях. К сожалению, по мнению Николая Старченко, все эти методы работают на финансовом рынке гораздо хуже, чем там, где они были созданы. Так, бум нейросетевых технологий прогноза котировок прошел на российском рынке лет десять назад. В практическом плане он был в основном связан с разработкой нейросетей для задач трейдинга при помощи американского универсального нейросетевого пакета BrainMaker (возникшего, как говорят, в недрах американского военно-промышленного комплекса). Многие и сегодня применяют нейросети на финансовых рынках, однако пик интереса к этой технологии уже позади. Появляются сообщения об эффективных торговых системах на нейросетях, но чудес от них больше не ждут.

Еще раньше были опробованы всевозможные регрессионные методы, аппроксимирующие зазубренный временной ряд колебаний цены гладкими кривыми, долженствующими указать дальнейшие тенденции развития и скрытые периодичности. Такие методы хорошо работали при обработке экспериментов в естественных науках. При изучении же динамики рынка их сегодня относят, скорее, к более скромной области — техническому анализу, служащему вспомогательным инструментом профессионального трейдера.

Ныне одна из самых модных технологий — генетические алгоритмы (ГА) — подход к сложным задачам оптимизации, основанный на имитации эволюционного процесса. «Хромосомы», представляющие собой различные варианты решения задачи, начинают мутировать, скрещиваться и бороться за выживание на основе неких критериев «приспособленности» — близости к оптимальному решению. При умелой настройке на задачу тут можно получить хорошие результаты. Не всегда эти задачи связаны с прогнозом в буквальном смысле слова — например, ГА пытаются использовать для формирования оптимального портфеля акций.

Читать дальше