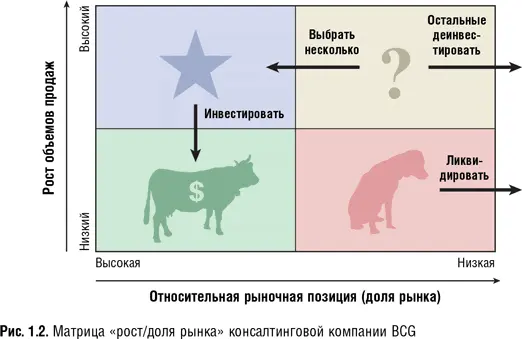

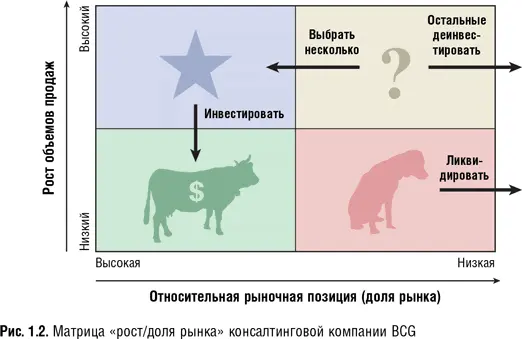

Второе важное достижение в области стратегического управления, получившее широкое признание в 1970-х гг., принадлежит одной из ведущих мировых консалтинговых фирм – Boston Consulting Group (BCG). В 1970 г. ее основатель Брюс Хендерсон создал матрицу, в которой по одной оси отображается рост спроса, а по другой – доля рынка компании. Каждая компания в зависимости от своей доли рынка и общего темпа роста отрасли попадает в один из четырех квадрантов матрицы (рис. 1.2) [5] Martin Reeves, Sandy Moose, and Thijs Venema, “BCG Classics Revisited: The Growth Share Matrix,” BCG Perspectives , June 4, 2014.

. Компании с высокой долей рынка в быстрорастущих отраслях Хендерсон назвал «звездами», рекомендуя менеджерам стремиться к бизнесу этого типа. Кроме того, из модели BCG в определенном смысле следовало, что даже когда «звезды» начинают созревать (об этом может свидетельствовать замедление темпов роста в отрасли), они превращаются в «дойных коров», удерживающих существенную долю рынка и сохраняющих при этом способность генерировать значительные денежные потоки, которые можно инвестировать в зарождающиеся новые компании-«звезды».

Неудивительно, что, консультируя своих клиентов, BCG рекомендовала им не попадать в «собачий» квадрант с низкой долей рынка в отраслях с медленным (или даже отрицательным) ростом, а также избавляться от подобных компаний, если они все же оказались в инвестиционном портфеле клиента.

И Портер, и BCG придерживались несколько фаталистического представления, что особенности, изначально присущие отдельным бизнес-единицам и целым отраслям, в значительной степени предопределяют эффективность бизнеса. Соглашаясь с их мироощущением, Уоррен Баффетт однажды остроумно заметил: «За редким исключением, когда менеджер с блестящей репутацией берется управлять компанией, с репутацией которой не все в порядке, страдает всегда репутация менеджера, а не компании» [6] Это высказывание Баффетта датируется 1989 г. См.: Carol J. Loomis, “The Wit and Wisdom of Warren Buffett,” Fortune Magazine , November 19, 2012.

.

Этот структуралистский взгляд на рынки и конкуренцию был широко распространен в то время и, несомненно, способствовал популярности бизнес-конгломератов 1970-х и 1980-х гг. Менеджмент таких корпораций, как ITT, United Technologies и General Electric (GE), управлял ими так же, как управляют диверсифицированными бизнес-портфелями, причем руководство регулярно оценивало каждое подразделение, чтобы вовремя понять, в чем на данный момент заключается его роль: стимулировать рост, генерировать денежные потоки или быть проданным. Агрессивным сторонником такого управленческого мышления был Джек Уэлч, генеральный директор General Electric с 1981 по 2001 г. Вскоре после того, как Уэлч занял свой пост, он публично заявил, что любое подразделение GE, которое не сможет достичь первой или второй позиции в своей отрасли, должно быть немедленно «отремонтировано», в противном случае его следует продать или ликвидировать. За время двадцатилетнего пребывания Уэлча во главе корпорации GE деинвестировала 117 предприятий [7] Lee Dranikoff, Tim Koller, and Antoon Schneider, “Divestiture: Strategy’s Missing Link,” Harvard Business Review , May, 2002.

и приобрела около 1000 других, параллельно увеличив свою рыночную капитализацию почти на 500 млрд долл. [8] Джек Уэлч находился на посту генерального директора General Electric с 1981 по 2001 г. См. “There’s Just One Word For Jack Welch,” Knowledge@Wharton , September 13, 2001.

Трудно отрицать достигнутые Уэлчем успехи [9] С момента ухода Уэлча в 2001 г. рыночная капитализация GE снизилась более чем на 40 %. Остается открытым вопрос, отражает ли данное снижение стоимости компании слабые результаты работы преемника Уэлча или же своими успехами в эпоху Уэлча GE была обязана чрезмерно рискованной диверсификации в сферу финансовых услуг, для чего компании приходилось привлекать значительные заемные средства. В любом случае нет никаких сомнений, что за время пребывания на посту генерального директора Уэлч агрессивно изменил структуру бизнес-портфеля GE.

, но что эта бизнес-философия может дать простым смертным – легионам бизнес-менеджеров или студентов бизнес-школ, которые, в отличие от Уоррена Баффетта и GE, не могут позволить себе роскошь покупать и продавать компании? Возможно, многие читатели этой книги в данный момент пытаются найти работу или уже работают в компании, которая не является «звездой» в терминах BCG и работает в отрасли, которая выглядит не слишком привлекательной с точки зрения пяти сил Портера. Означает ли это, что для них перспектива застрять в «собачьем» квадранте матрицы неизбежна, а шансы на рыночный успех стремятся к нулю?

Читать дальше