Основные положения документа:

– финансовая устойчивость банка определяется достаточностью его капитала для покрытия кредитного риска. В свою очередь, минимальный размер достаточности капитала банка, который иногда называют регулятивным капиталом или отношением Кука, устанавливается в размере 8 % от суммы активов и забалансовых статей, определенной с учетом риска, и рассчитывается как отношение собственного капитала к суммарному объему активов, взвешенных с учетом кредитного риска;

– определение размера кредитного риска достигается умножением (взвешиванием) величины актива на весовые коэффициенты риска. Для этого активы по степени риска делятся на четыре группы, для которых приняты следующие значения весовых коэффициентов: 0, 20, 50 и 100. Чем выше риск, тем больше вес;

– общая величина капитала, которая проверяется на предмет достаточности, состоит из двух уровней: уровень 1– это акционерный капитал и объявленные резервы; уровень 2– это дополнительный капитал, к которому относят капитал более низкого качества, скрытые резервы, доступные для банка в соответствии с законодательством страны и т. д. В совокупности он не должен превышать значение капитала первого уровня.

Несмотря на новации, введенные «Базелем I» в области банковского надзора, соглашение содержит ряд недостатков: игнорирует остальные виды банковских рисков, уделяя внимание лишь регулированию кредитного риска; содержит упрощенную градацию кредитного риска, не учитывающую разнообразие возможных реальных ситуаций. Кроме того, практика показала, что выполнение требования по минимально допустимому размеру капитала не может обеспечить надежность работы банка и всей банковской системы. В связи с этим в 2004 году было выпущено обновленное соглашение – «Базель II». К началу третьего этапа формирования пакета реформ можно отнести 1999 г., когда стали вырабатываться в консультационном режиме существенные дополнения и изменения Первого Базельского соглашения. Этот этап характеризуется бурной деятельностью Базельского комитета. Третья регулирующая волна была самой бурной с точки зрения высокой волатильности макроэкономических индикаторов. Во время 1999–2008 S&P500 колебался в диапазоне 1000–1500 ответа на негативные последствия азиатского кризиса 1997 года (см. рис. 1. 10). Даже после публикации Комитетом финального документа под названием Базель II в 2004 году, изменения и дополнения продолжали генерировать консультационным Базельским комитетом вплоть до 2008 года.

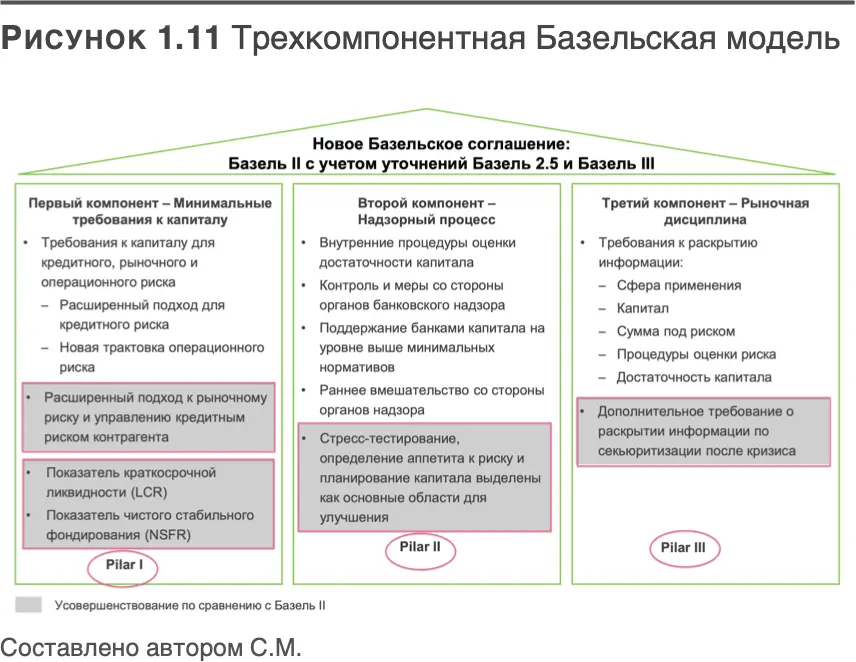

Ключевая идея «Базеля II»– повышение стабильности и качества управления рисками в банковском секторе за счет выполнения банками требований к минимальной величине достаточности капитала и поддержания рыночной дисциплины.

Основные положения документа можно определить следующими тезисами.

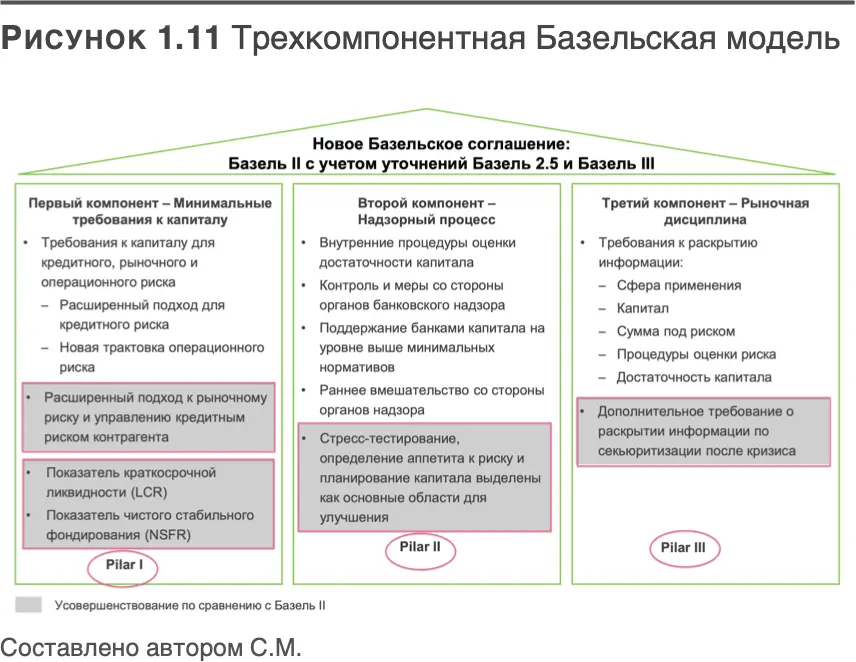

Стабильность банковской системы определяется тремя компонентами – 3 Pillars, (Pillar – колонна, см. рис. 1. 11):

а) Pillar 1определяет требования к минимальной величине регулятивного капитала банка: она сохраняется на уровне 8 % и выше, но по сравнению с «Базелем I» учитывает помимо кредитного другие виды рисков и рассчитывается как отношение собственного капитала банка к сумме активов, взвешенных с учетом кредитного, рыночного и операционного рисков;

б) Pillar 2регламентирует надзорный процесс со стороны национальных регуляторов в отношении капитала, резервируемого против рисков: рассматриваются основные принципы надзорного процесса, управления рисками, а также прозрачности отчетности перед органами банковского надзора в применении к банковским рискам;

в) Pillar 3закрепляет обязанность соблюдения банками рыночной дисциплины: раскрывать информацию о своей деятельности и быть финансово прозрачными.

Величина кредитного риска может рассчитываться банком на базе любого из двух подходов: стандартизированного подхода (standardized approach), базирующегося на рейтингах внешних по отношению к банку агентств, либо внутреннего рейтинга, основанного на собственных рейтинговых разработках и оценках.

Согласно новым требованиям к банковскому капиталу весовые коэффициенты риска распределяются не по видам активов, а по группам заемщиков и с использованием рейтингов, разрабатываемых ведущими рейтинговыми агентствами.

Читать дальше