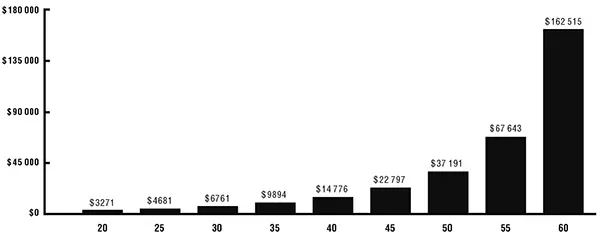

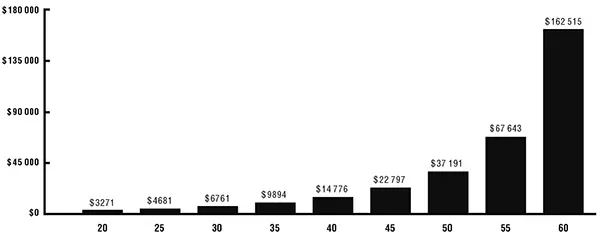

В книге «Переломный момент» Малкольм Гладуэлл пишет о некой «критической массе, пороге, точке кипения». И все это полностью применимо к накопительному эффекту сложных процентов.Вы хотите быть миллионером? Это реально, особенно если пораньше начать. Диаграмма, изображенная на рисунке 1.1, – это, пожалуй, самая важная диаграмма в вашей жизни(нечто похожее можно увидеть в большинстве книг, посвященных финансам). На ней показано количество денег, которые необходимо инвестировать каждый год, чтобы к 65 годам у вас накопился 1 миллион долларов. Мы исходим из доходности инвестиций 7 процентов годовых и вложения денег в инструменты с отсроченным налогообложением типа пенсионных накопительных программ 401(k) или IRA. Если вы начнете в 20 лет, то вам нужно откладывать всего 3271 доллар в год, или 272 доллара в месяц. Но если вы затянете с этим делом до 50 лет, то инвестировать придется уже 37 191 доллар в год, или 3099 долларов в месяц.

Рисунок 1.1

ЕЖЕГОДНЫЕ СБЕРЕЖЕНИЯ, НЕОБХОДИМЫЕ ДЛЯ ТОГО, ЧТОБЫ СТАТЬ МИЛЛИОНЕРОМ К 65 ГОДАМ

Вы считаете, что я чрезмерно упрощаю ситуацию? Безусловно. Не существует волшебного банковского счета, на который вам год за годом будут начислять по 7 процентов. На самом деле с 2000 по конец 2009 года (полных 10 лет) индекс S&P 500 принес в общей сложности 0 процентов прибыли. Этот период получил название «потерянного десятилетия». Однако умные инвесторы покупают не только американские акции. В ходе моего путешествия к финансовой свободе у меня была возможность побеседовать с легендой из мира инвестирования Бертоном Мэлкилом, автором знаменитой книги «Случайная прогулка по Уолл-стрит». Он объяснил мне, что если бы вы в потерянном десятилетии имели диверсифицированный портфель, состоящий из американских и иностранных акций, в том числе развивающихся стран, а также облигаций и недвижимости [3] Распределение активов выглядит следующим образом: 33 процента ценных бумаг с фиксированным доходом (VBMFX), 27 процентов акций американских компаний (VTSMX), 14 процентов акций рынков развитых стран (VDMIX), 14 процентов акций рынков развивающихся стран (VEIEX), 12 процентов бумаг инвестиционных трастов недвижимости (VGSIX). Все активы должны ежегодно ребалансироваться.

, то получали бы в среднем 6,7 процента годовых, несмотря на то что на этот период пришелся пузырь высокотехнологичных компаний, террористический акт 11 сентября и финансовый кризис 2008 года.

Я пишу эти строки в самый разгар пандемии COVID-19. Множатся опасения глобальной рецессии, о продолжительности и тяжести которой можно только гадать. Но важно помнить, что такие экономические «зимы» – на самом деле лучшее время для накопления богатства. Если вам удастся укротить свой страх и совладать с эмоциями, то спад на основных рынках может преподнести уникальную возможность. Почему? Потому что все настроены на продажу! Во времена Великой депрессии Джозеф Кеннеди – старший резко увеличил свое состояние, вложив деньги в недвижимость, которая продавалась за ничтожную долю первоначальной цены. В 1929 году состояние Кеннеди оценивалось в 4 миллиона долларов (в наше время это было бы 59,6 миллиона), а в 1935 году, всего шестью годами позже, оно выросло до 180 миллионов (что эквивалентно нынешним 3,36 миллиарда)!

Связаны ли экономические зимы с трудностями? Конечно. Однако зима не длится вечно! Вслед за ней всегда наступает весна. Но даже зимой далеко не каждый день бывает метель. Случаются и солнечные дни, которые напоминают о том, что зима обязательно кончится. Из этой книги вы узнаете, как ориентироваться в постоянно меняющихся инвестиционных «временах года». Это очень важно и с эмоциональной, и с финансовой точек зрения.

Итак, чтобы взойти на вершину финансовой свободы (и оставаться там), вы должны ответить на несколько вопросов:

• Какие инвестиционные инструменты доступны для вас и могут служить вашим целям?

• Какое сочетание активов вы включите в свои накопительные программы и как будет осуществляться их менеджмент на протяжении года?

• Какую стратегию вы намерены использовать для законной минимизации налогов (самой крупной статьи расходов в вашей жизни)?

• Как вы будете избегать чрезмерных и необязательных комиссионных расходов и тем самым способствовать росту основного капитала?

• Как вы собираетесь переживать рыночные коррекции и обвалы и даже извлекать выгоду из них?

Читать дальше